【投資戦略ウィークリー 2025年5月19日号(2025年5月16日作成)】”戻り上昇から曲がり角へ~日米財務相会談、日米関税交渉”

■戻り上昇から曲がり角へ~日米財務相会談、日米関税交渉

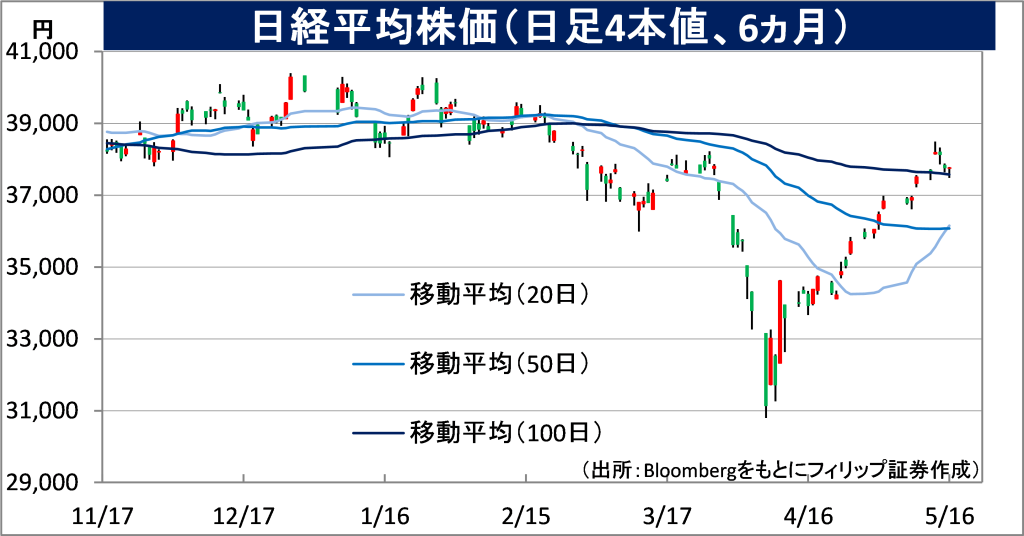

- 日本株は、米中貿易摩擦の解消期待、米国との関税交渉進展期待を背景に、日経平均株価が4/7の年初来安値3万0792円から5/13の3万8494円まで戻り上昇を辿った。米中両国は、90日間の期間限定で5/14より、互いに課していた追加関税を115%引き下げた。また、米英は5/8、新たな貿易枠組みで合意した。市場の期待がある程度は現実のものとなった。株価や市場全体が売られ過ぎか買われ過ぎを判断するテクニカル指標のうち、一定期間の価格の変動幅全体に対する値上がり幅の割合を表す「相対力指数(RSI)」では、日経平均株価のRSI(14日間)が5/14終値で96まで上昇と、買われ過ぎの目処とされる70ラインを大幅に超えた。また、一定期間の値上がり銘柄数と値下がり銘柄数の比率を表す「騰落レシオ」では、東証プライム市場全体の25日間で見ると5/15が54と、買われ過ぎの目処とされる120を大幅に超えた。決算発表一巡後、短期的には更なる上を目指しにくいのが現実だろう。

- 5/20-23に開催されるG7財務相・中央銀行総裁会議で日米財務相会談による為替協議の有無が注目されるほか、赤沢経済再生相も第3回目となる日米関税交渉を行うために訪米を検討していると報道された。対米貿易黒字が問題となっている韓国で為替相場の協議が話題となったことから、同様の事情を抱える日本も円安是正への思惑が高まりやすい。ドル円相場は2023年12月、2024年9月、今年4月と、1ドル140円近辺までドル安円高が進んだ後にドル高円安へと反転する場面が3回あった。このような場合、1ドル140円近辺のドル買い円売りを想定したポジションが構築されやすいため、一旦1ドル140円を突き抜けてドル安円高が進むと、ストップロスなどを巻き込んで大幅にドル安円高が進む可能性があることに要注意だろう。参院選を7月に控える中、石破政権としても物価高対策の観点から円安是正は歓迎だろう。

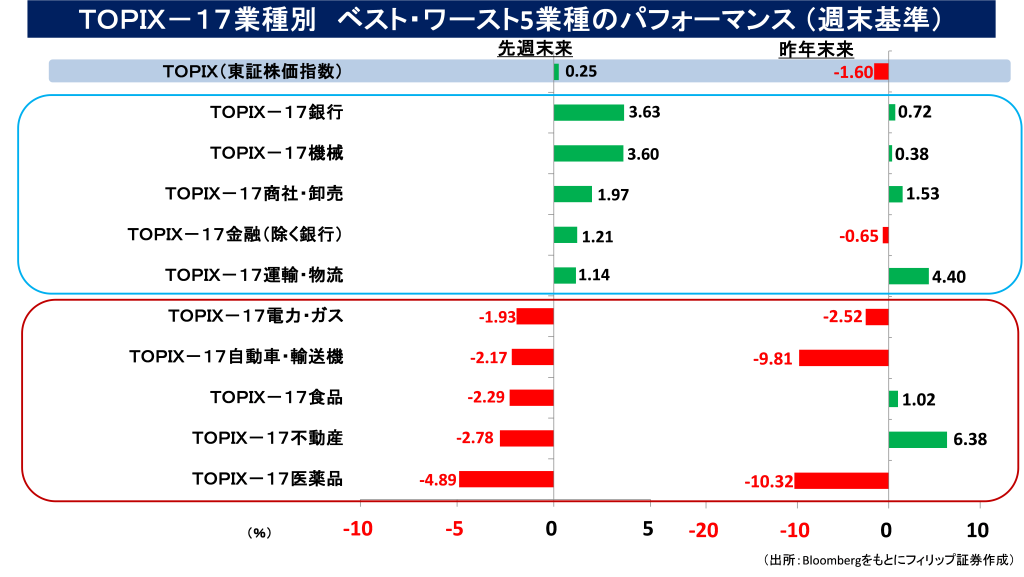

- 日米関税交渉では、日本は自動車に課せられた25%の関税の撤廃を強く要望するも、米国は難色を示している。米国の造船業復興に向けた協力を行う「造船黄金計画」の提案や、日本車メーカーが米国で生産する自動車を日本に逆輸入して米国の対日貿易赤字是正につなげる案等が政府内で検討されている。日本株式市場の中でも自動車株への売りが加速しているのは、関税交渉が不調に終わるのではないかとの懸念が背景にありそうだ。

- 内需関連の円高メリット銘柄は、直近のドル高円安により押し目買いの好機が来ているとみられる。米中貿易摩擦により、小麦など穀物の国際相場は軟調に推移していることから、製粉会社や飲食品チェーンなどはコスト低下の恩恵をうけやすい。また、原油価格の落ち着きにより、空運・陸運銘柄も好機だろう。(笹木)

本日号は、NJS(2325)、ファナック(6954)、鴻池運輸(9025)、Dely(299A) 、カシコーン銀行(KBANK)を取り上げた。

■主な企業決算の予定

- 5月19日(月):

- 5月20日(火):東京海上ホールディングス、MS&ADインシュアランスグループホールディングス、SOMPOホールディングス、(米)パロアルト・ネットワークス、ホーム・デポ

- 5月21日(水):グローバル・ワン不動産投資法人、(米)ロウズ、ターゲット、メドトロニック

- 5月22日(木):大和証券リビング投資法人、(米)オートデスク、インテュイット、ワークデイ、ロス・ストアーズ、コパート、アナログ・デバイセズ

- 5月23日(金):タカショー

■主要イベントの予定

- 5月19日(月):

・日銀の国債買い入れオペ、13:30第3次産業活動指数(3月)

・米アトランタ連銀総裁が開会のあいさつ、米ジェファーソンFRB副議長が基調講演-アトランタ連銀総裁が司会、米ダラス連銀総裁がパネル討論会で司会、米ニューヨーク連銀総裁が討論会で発言

・米景気先行指標総合指数(4月)、 ユーロ圏CPI(4月)、中国工業生産・小売売上高・都市部固定資産投資(4月)、中国新築住宅価格(4月)

- 5月20日(火):

・財務省が20年利付国債入札、13:30 ホンダが「2025 ビジネスアップデート」説明会、14:00首都圏新築分譲マンション(4月)、15:30 経団連会長会見

・G7財務相・中央銀行総裁会議(カナダ・アルバータ州バンフ、23日まで)、米アトランタ連銀総裁が開会のあいさつ、米セントルイス連銀総裁が講演、米クリーブランド連銀総裁とサンフランシスコ連銀総裁が基調講演、アトランタ連銀総裁が司会、豪中銀が政策金利発表、 中国1年・5年物ローンプライムレート(LPR)、EU外相理事会(防衛、ブリュッセル)、 台北国際コンピューター見本市(COMPUTEX台北)開幕(23日まで)、米グーグルの開発者会議「グーグル I/O」(米カルフォルニア州マウンテンビュー・オンライン併用:21日まで)、カタール経済フォーラム(22日まで)

・ ユーロ圏消費者信頼感指数(5月)

- 5月21日(水):

・08:50 貿易収支・ 輸出・輸入(4月)、15:00 党首討論、16:15 訪日外客数(4月)

・米アトランタ連銀主催の2025年金融市場会議が閉会、EU・アフリカ連合閣僚会議(ブリュッセル)、英CPI(4月)

- 5月22日(木):

・10年物価連動国債入札、月例経済報告(5月) 、08:50 コア機械受注(3月)、

08:50 対外・対内証券投資(5月11-17日)、09:30 auじぶん銀行日本複合・製造業・サービス業PMI (5月)、 10:00 ブルームバーグ日本経済調査(5月)、10:30 日銀の野口審議委員が宮崎県金融経済懇談会で講演(14:30 記者会見)、11:15 自工業会会長記者会見、15:00 工作機械受注(前年比) (4月)

・米ニューヨーク連銀総裁が基調講演、ECB議事要旨(4月開催分)、米新規失業保険申請件数(5月17日終了週)、米S&Pグローバル製造業・サービス業・総合PMI速報値(5月)、米中古住宅販売件数(4月)、ユーロ圏製造業・サービス業・総合PMI(5月)、独IFO企業景況感指数(5月)、メキシコGDP(1Q)、シンガポールGDP(1Q)

- 5月23日(金):

・日銀の国債買い入れオペ、08:30 全国CPI (4月)、14:30 全国百貨店売上高・東京地区百貨店売上高(4月)、17:00 日本鉄鋼連盟会長記者会見

・米新築住宅販売件数(4月)、独GDP(1Q)

- 5月25日(日):

・ベネズエラ国会議員選挙

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

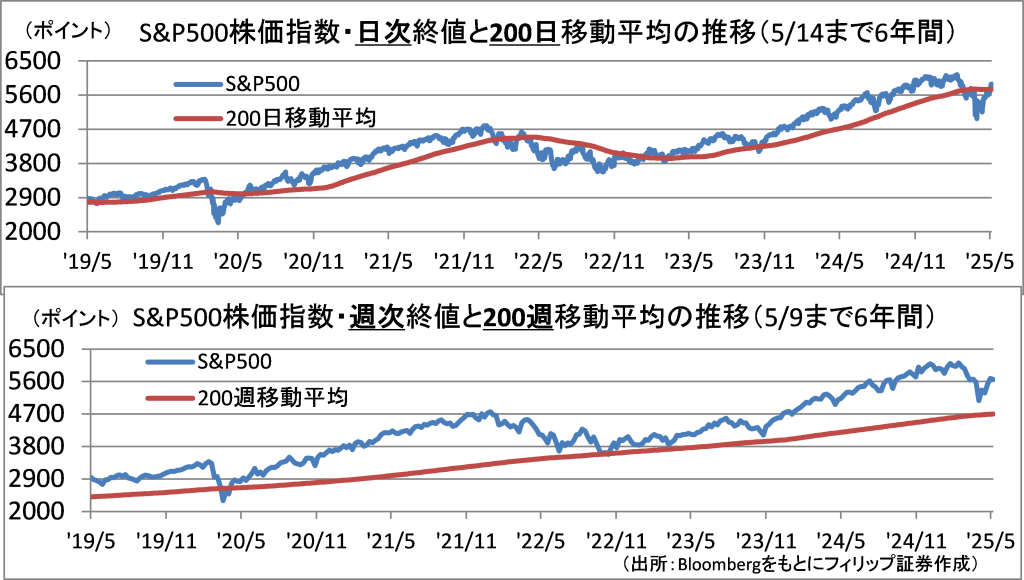

■S&P500の200日・200週の移動平均

米国の主要株価指数であるS&P500の5/12終値は5844ポイントとなり、3/26以来の200日移動平均超えを達成した。S&P500は米英の関税交渉の進展や米中貿易摩擦の緩和を背景に上昇基調を辿る中、200日移動平均は5/14が5754ポイントと、4/2の過去最高水準である5762ポイントよりも僅かに低い水準にとどまる。S&P500の日次終値は、200日移動平均が2022年4月に下落基調に転じた後、同移動平均を上回った時点を戻り高値として再度下落することを暫く繰り返した。

一方、過去6年間におけるS&P500の週次終値は、2020年4月、および2022年10~2023年4月のように、200週移動平均が調整下落からの反転上昇の目処として機能している面が窺われる。5/9終値における200週移動平均は4704ポイントである。

【S&P500の200日・200週の移動平均~200日は戻り高値・200週は下値目処】

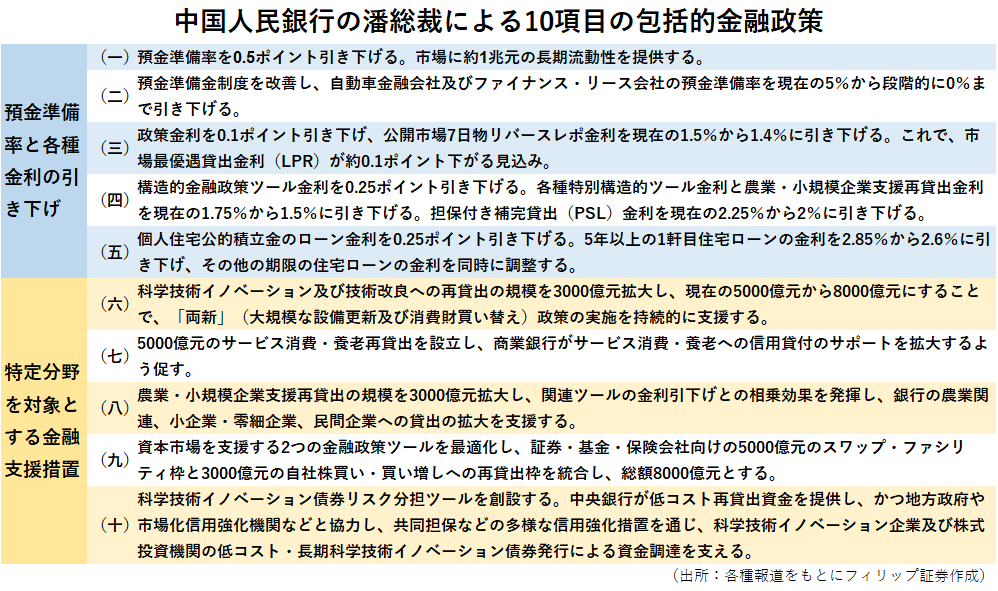

■中国人民銀行総裁の「10の施策」

中央銀行の中国人民銀行は5/7、米国との貿易戦争にさらされる中国経済への支援を強化するため、7日物リバースレポ金利を0.1ポイント引き下げて1.4%へ、預金準備率を0.5%引き下げて9.0%にすると表明。今回の措置は借入コストの押し下げを目的として潘総裁が打ち出した「10の施策」の一部となる。

預金準備率とは、預金のうち一定割合を中央銀行に預けておかなければならない比率である。預金準備率が下がれば、銀行はより多くの資金を貸出や投資に回すことができる。中央銀行への準備預金は通常は無利子または非常に低利であることから、金利が低すぎて預貸利ざやが十分に確保できない場合を除き、貸出や相対的に高利回りの運用に回すことで銀行の収益改善が見込まれる。

【中国人民銀行総裁の「10の施策」~包括的金融政策で中国経済を支援】

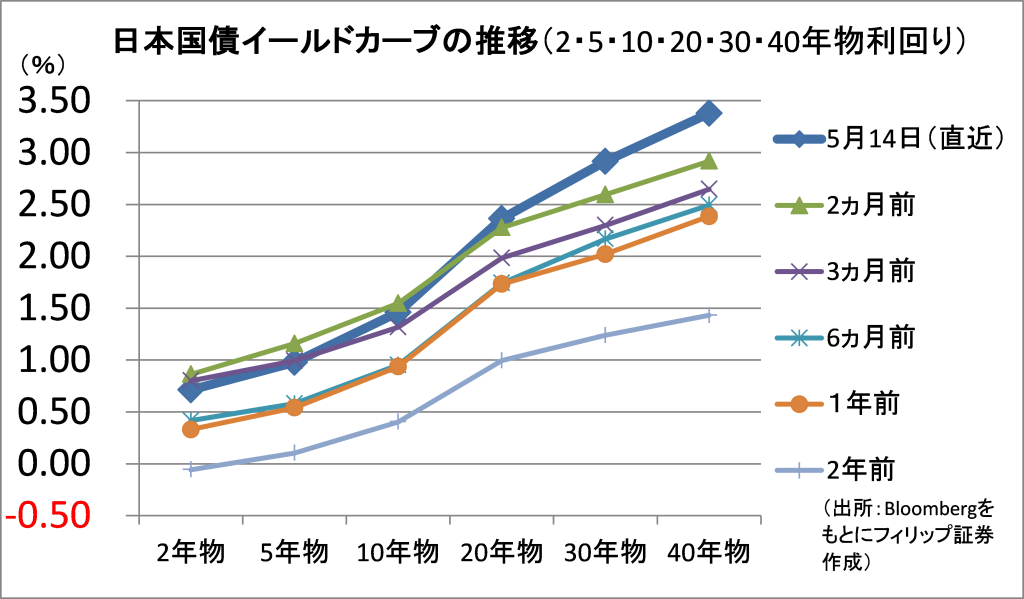

■日本国債利回り曲線スティープ化

日本国債市場で超長期ゾーンの利回り上昇が加速し、利回り曲線(イールドカーブ)も右肩上がりが急になるスティープ化が進んでいる。国内生命保険会社は2025年からの新たな資本規制への対応のため金利水準にかかわらず超長期債を積み増してきたが、その対応が一巡した。足元では超長期債の売買高全体(債券ディーラーを除く)に占める海外勢の割合が5割を占めている。

海外勢の多くは日本の財政悪化リスクを背景に一段の金利上昇(債券価格下落)を見込む。一方、日本が大規模な対外純債権国であるためリスク回避時に投資資金が国内回帰しやすいこと、および保有債券の残存期間が短くなることで利回りが低下する「ロールダウン効果」を見込んで日本国債に着目する向きもある。

【日本国債利回り曲線スティープ化~超長期ゾーンは財政支出拡大を予想】

■銘柄ピックアップ

NJS(2325)

4265 円(5/16終値)

・1951年に現・日本ヒューム(5262)の子会社として設立。日本ヒュームが約34%の株式保有。国内外の上水道・下水道および環境等水と環境に関連する様々なニーズに応えるソリューションを提供。

・5/14発表の2025/12期1Q(1-3月)は、売上高が前年同期比5.9%増の88億円、営業利益が同20.6%増の32億円。受注高が同47.1%増の38億円。老朽化対策と災害強靭化に対応したインフラの再構築に向け、管理施設・処理施設等の劣化調査・診断、改築更新計画・設計等が伸長した。

・通期会社計画を上方修正。カスタマーサービス事業の強化を目的として4/1付けでCDCアクアサービス社を完全子会社化したことを受け、売上高を前期比10.6%増の250億円(従来計画236億円)、営業利益を同1.9%増の30.5億円(同30億円)とした。年間配当は同5円増配の100円で従来計画通り。道路陥没事故などインフラ老朽化が社会問題となる中、災害対策需要の拡大が見込まれる。

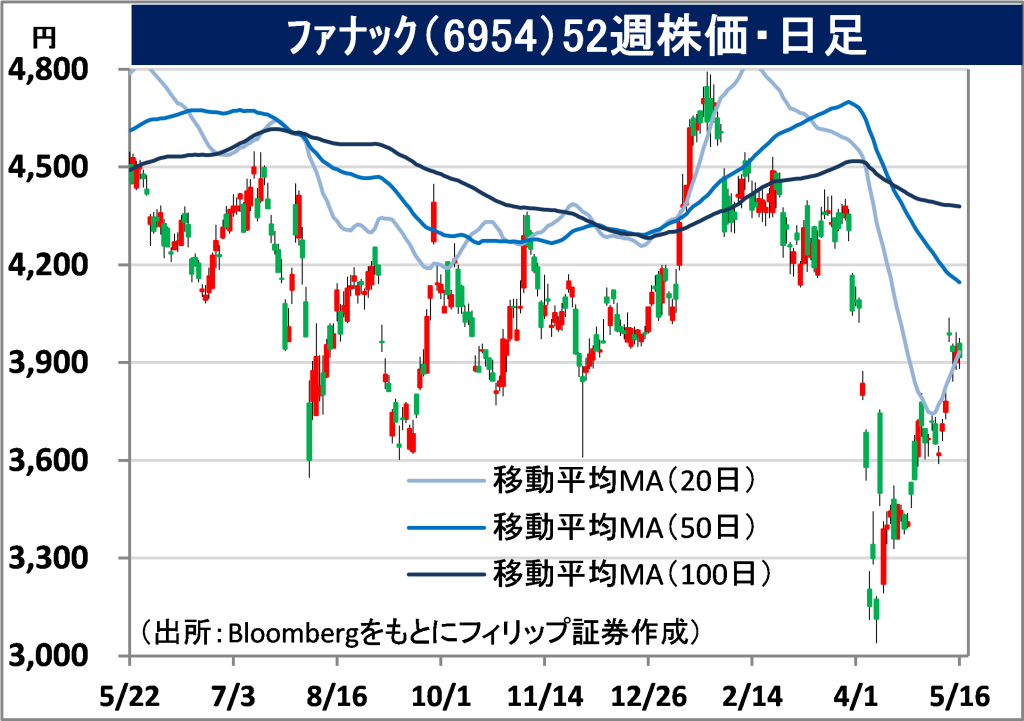

ファナック(6954)

3916 円 (5/16終値)

・1972年に富士通(6702)からNC(数値制御)部門が分離独立。工場自動化(FA)総合サプライヤーとしてCNCシステム技術を基盤に、レーザ、ロボット、ロボマシンによる自動化生産システムを扱う。

・4/23発表の2025/3通期は、売上高が前期比0.2%増の7971億円、営業利益が同11.9%増の1588億円。ロボット部門(売上比率41%)が中国と欧米の低調な推移が響き14%減収の一方、FA部門(同24%)が8%増収、ロボマシン部門(同18%)が33%増収、サービス部門(同17%)が4%増収だった。

・2026/3通期会社計画は、現時点で合理的に算定できないとして非開示。同社は2台のアーム型ロボットを組み合わせた遠隔操作システムを開発し、8月出荷予定。アームロボットや付属のセンサーを通じ、遠くの現場でも力の具合などを遅れなく正確に手元で感じて伝えられることから様々な作業に広く使えるとしている。先端半導体がヒト型ロボットへ導入される時代の潮流は同社へ追い風だ。

鴻池運輸(9025)

2891 円(5/16終値)

・1880年に鴻池忠治郎が大阪で創業した総合物流会社。様々な業種・業態で業務請負を行う「複合ソリューション」、定温・一般物流の「国内物流」、国内外の海上・航空貨物の「国際物流」を営む。

・5/9発表の2025/3通期は、売上高が前期比9.5%増の3449億円、営業利益が同28.6%増の213億円。複合ソリューション事業(売上比率63%)は7%増収、セグメント利益が183%増の205億円。空港関連での取扱量増加に加え、機材大型化による収受単価上昇や業務効率化が業績に寄与した。

・2026/3通期会社計画は、売上高が前期比6.4%増の3670億円、営業利益が同2.9%増の220億円、年間配当が同14円増配の110円。同社はインドの事業展開を強化。2024年6月にインド医療器材滅菌会社の株式を取得。インドでの鉄道コンテナ輸送事業拡大のため、2024年11月より鉄道コンテナ輸送用車両9編成を投入。2025年1月にインド国営の鉄鋼スラグ処理会社を完全子会社化。

dely(299A)

1623 円 (5/16終値) ※東証グロース上場

・2014年設立。調理工程を紹介する料理動画プラットフォーム「クラシル」、買い物サポートアプリ「クラシルリワード」、ライフスタイルメディア「TRILL」、ライバーマジメント事務所「LIVEwith」等を運営する。

・5/1発表の2025/3通期は、売上高が前期比32.4%増の131億円、営業利益が同13.8%増の26億円。事業別売上高は、広告収益のメディア事業が2%増の75億円、成果報酬・ストック型収益の購買事業が5.2倍の32億円。クラシルリワード関連で小売企業や食品飲料メーカーとの取引深耕が奏功。

・2026/3通期会社計画は、売上高が前期比30.8%増の171億円、営業利益が同26.7%増の33億円、年間配当は無配。消費者の節約意識が高まる中、自炊をサポートするクラシル、およびクラシルリワードを通じた購買・ポイント獲得のライフスタイルが普及。4Q(1-3月)は、ウエブとアプリ合計MAU(平均月間ユニークユーザー数)は4100万人、クラシル国内認知度が58%(うち女性が76%)。

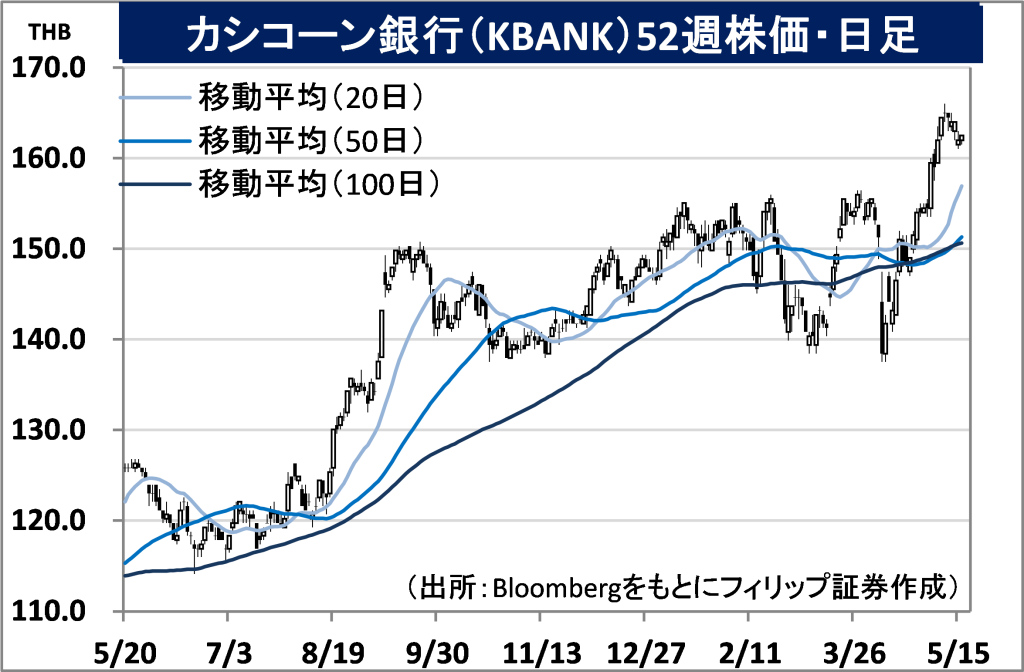

カシコーン銀行(KBANK)

市場:タイ 162 THB (5/15終値)

・1945年設立の商業銀行。資産規模ではバンコク銀行、クルンタイ銀行、サイアム商業銀行に次いでタイで第4位。かつては農民向けに金融サービスを提供し、「タイ農民銀行」と呼ばれていた。

・4/21発表の2025/12期1Q(1-3月)は、総営業収益が前年同期比1.9%減の491.02億THB、純利益が同3.3%増の152.56億THB。非金利収益が堅調に伸びたものの、純金利マージン縮小と貸出伸び鈍化が響き減収。経費率は悪化したものの、不良債権処理費用の減少により最終増益を確保した。

・タイ国内で日本のLINEとの合弁会社「カシコーンLINE」がLINEアプリ上での銀行サービスで躍進している中、インドネシアでQRコード決済サービスや小規模事業者に特化した決済サービス「K-ショップ」など、アセアンのフィンテック分野に注力している。デジタル資産カストディアン「オービックスカストディアン」の立ち上げ、暗号資産取引所サタン買収などブロックチェーン領域にも進出している。

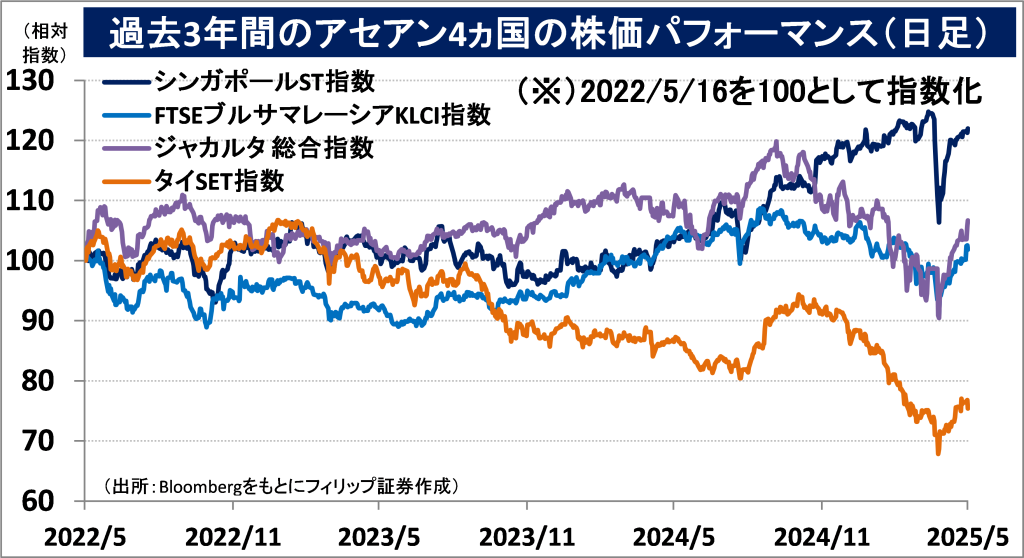

■アセアン株式ウィークリーストラテジー

(5/19号「トランプ関税に揺れるタイの天然ゴム」)

世界最大の天然ゴムの生産国であるタイで、トランプ米政権の関税政策を受けて天然ゴム価格が低迷している。米国は4月に自動車の輸入に25%の追加関税をかけたほか、自動車部品にも5月から同率の関税が発動された。関税政策により自動車の需要が低迷し、タイヤの原料である天然ゴムの下落圧力が強まる要因となっている。現在、世界の天然ゴム生産量でタイは年450万トンと、2位のインドネシア(年320万トン)を引き離して首位を占めるものの、近年、市況下落からタイの天然ゴムは輸出金額ベースで低迷している。一方で、インドネシアが生産拡大と価格競争力で急速に輸出を伸ばしている。タイ政府が天然ゴムの輸出業者に、「植え替え促進税」と呼ばれる税金を課していることがタイのゴムの価格競争力が落ちている要因として挙げられる。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。