投資戦略ウィークリー 2024年8月5日号(2024年8月2日作成)】”日銀利上げとFOMC利下げ示唆~為替相場8-9年サイクル”

■日銀利上げとFOMC利下げ示唆~為替相場8-9年サイクル

- 1ドル150円割れへの円高ドル安加速、および8/2に日経平均株価で一時前日終値比2200円超下落(3万5900円割れ)もの日本株安が連鎖し、大荒れの週となった。

- 円高ドル安加速の要因は第1に、7月末の日銀金融政策決定会合による政策金利25%への引上げと国債買いオペ減額(量的引き締め)が植田日銀総裁の会見で想定以上の利上げ加速といった「タカ派サプライズ」を引き起こしたことだ。第2に、その後の米FOMC(連邦公開市場委員会)で次回利下げが示唆されたことだ。

- これら強力2段エンジンを同時にふかせば、低金利の円を借りて米ドルなど高金利通貨にスワップして投資運用する「円キャリー取引」はひとたまりもない。一挙にその巻き戻し(反対売買)が大量に起こったのだろう。海外投資家による円売りヘッジ付き日本株投資も巻き添えを食って反対売買を余儀なくされた面もありそうだ。

- また、「現物買い・先物売り」で利鞘確定の「裁定買い残」も先物主導の相場下落による現物・先物間の利鞘拡大で「(裁定解消の)現物売り・先物買戻し」の反対取引を喚起することとなる。

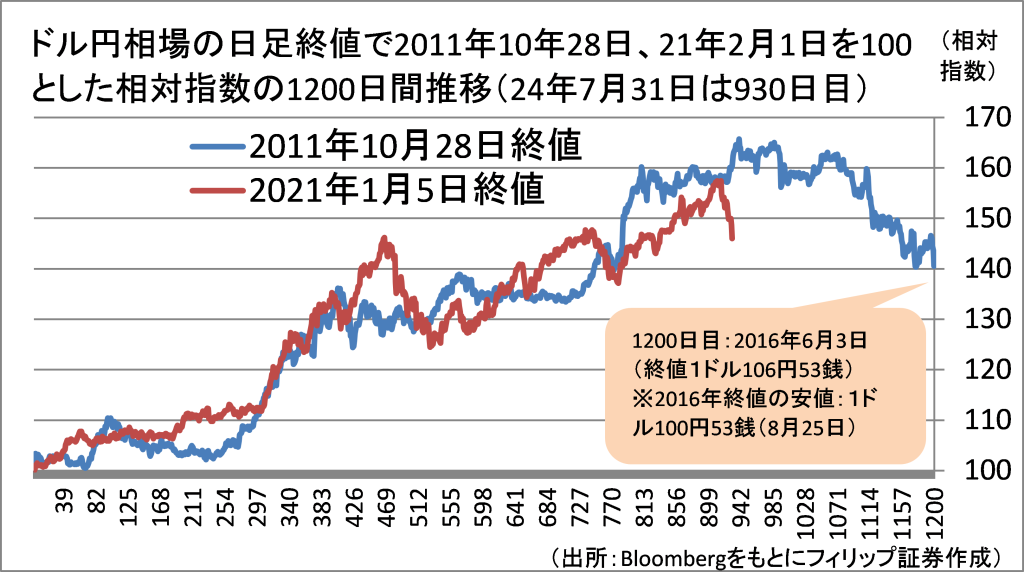

- ドル円相場については、2021年から今年7月までの円安は、11年10月下旬(1ドル75円台)から15年6月(1ドル125円台)までの推移を再現(トレース)しているように見受けられる。(※2頁目参照)

- 2015年6月からリーマンショック(08年10月)を跨いで遡ること8年前(07年6月)にも1ドル124円台まで円安が進み、その後反転して円高が進展した。その前の07年2月には日銀が政策金利(当時は無担保コール翌日物)を25ポイント引き上げて0.50%へ利上げしていた点は要注意だろう。

- 更に遡ること9年前の1998年8月には、その前年からの大手証券・銀行などの経営破綻が相次いだことを背景とした「日本売り」に伴う円安が1ドル147円台でピークアウトし、同年10月に向けて急速に円高ドル安が進んだ。このようにドル円相場は、8年または9年周期で円安ドル高がピークアウトして反転してその後の円高ドル安の進行といったサイクルを繰り返していることがわかる。

- このような為替相場サイクルの下、2024年4-6月決算に変調がみられる。好業績であっても円安貢献度が高ければ「為替エクスポージャー」による将来の業績変動リスクが高いと見なされる。利上げ追い風の金融株も、海外市場の寄与度が高いメガバンクは地銀やネット銀行と比べて相対的に要注意だろう。当ウィークリー2024年7月16日号で触れた「円安でも強かった円高メリット銘柄」、および2024年7月1日号で言及した、インバウンド拡大からの「海外における日本料理ブームの広がり」などが見直されよう。(笹木)

8/5号は、住友電設(1949) 、不二製油グループ本社(2607)、産業ファンド投資法人(3249)、住友ファーマ 、SCB X(SCB) を取り上げた。

■主な企業決算の予定

- 8月5日(月): 味の素、日本郵船、日本製鋼所、東武鉄道、長瀬産業、住友ベークライト、伊藤忠商事、ローム、めぶきフィナンシャルG、マルハニチロ、ポーラ・オルビスHD、ツムラ、ジーエス・ユアサ コーポレーション、コンコルディア・フィナンシャルG、キッコーマン、オリックス、オークマ、ウシオ電機、アルフレッサHD、UBE、SUBARU、JFEHD

- 8月6日(火):日清食品HD、東邦HD、東京海上HD、東京応化工業、東急不動産HD、帝人、大林組、綜合警備保障、全国保証、川崎重工業、西松建設、出光興産、住友大阪セメント、鹿島建設、参天製薬、三菱重工業、三井化学、五洋建設、古河電気工業、九州旅客鉄道、京浜急行電鉄、京王電鉄、丸井G、横河電機、リコー、ユニ・チャーム、ユー・エス・エス、ヤマハ発動機、ブラザー工業、ネットワンシステムズ、ニッスイ、ニチレイ、ダスキン、タカラトミー、ダイキン工業、ソフトバンク、スズキ、スクウェア・エニックス・HD、シスメックス、ゴールドウイン、グローリー、キリンHD、カカクコム、NTTデータG、IHI

- 8月7日(水): 本田技研工業、富士フイルムHD、日油、日本発条、日本電信電話、日本新薬、日本触媒、日本空港ビルデング、日清紡HD、東レ、島津製作所、大和ハウス工業、太陽誘電、神戸製鋼所、住友重機械工業、住友金属鉱山、住友ゴム工業、資生堂、三菱瓦斯化学、三菱マテリアル、京阪HD、丸一鋼管、科研製薬、ワコールHD、ロート製薬、レーザーテック、リンナイ、ライオン、マツダ、ホシザキ、フジテック、ふくおかフィナンシャルG、パイロットコーポレーション、ニトリHD、デンカ、デクセリアルズ、ソフトバンクG、ソニーG、セガサミーHD、しずおかフィナンシャルG、コーセー、ケーズHD、クボタ、オリンパス、インターネットイニシアティブ、いすゞ自動車、アズビル、アサヒGHD、THK、SUMCO、SANKYO

- 8月8日(木): 堀場製作所、宝HD、浜松ホトニクス、博報堂DYHD、日本ペイントHD、日揮HD、東京建物、東京エレクトロン、東急、東海カーボン、長谷工コーポレーション、第一興商、大日本印刷、太平洋セメント、西日本鉄道、森永乳業、森永製菓、小林製薬、住友林業、住友不動産、三菱地所、三浦工業、三井金属鉱業、栗田工業、関西ペイント、花王、レゾナック HD、リロG、リクルートHD、ペプチドリーム、フジクラ、ピジョン、バンダイナムコホールディング、パーソルHD、ネクソン、ニプロ、ニコン、トレンドマイクロ、テルモ、テクノプロ・HD、ディー・エヌ・エー、ダイフク、セイノーHD、サントリー食品インターナショ、サンケン電気、コムシスHD、カネカ、エア・ウォーター、アマダ、TBSHD、INPEX、H.U.GHD、GMOペイメントゲートウェイ、GMO インターネットG

- 8月9日(金): 明治HD、名古屋鉄道、不二製油G本社、飯田GHD、八十二銀行、日本郵政、日産化学、東京センチュリー、第一生命HD、大成建設、大王製紙、上組、小田急電鉄、三菱HCキャピタル、三越伊勢丹HD、戸田建設、九州フィナンシャルG、近鉄GHD、共立メンテナンス、岩谷産業、楽天G、横浜ゴム、リゾートトラスト、ゆうちょ銀行、ヤマダHD、ヤオコー、メニコン、ミルボン、ミライト・ワン、ブリヂストン、テイ・エステック、タダノ 、ゼンショーHD、セブン銀行、セコム、スズケン、ショーボンドHD、シャープ、シップヘルスケアHD、サワイGホールディング、コロワイド、コスモエネルギーHD、クレディセゾン、クラレ、かんぽ生命保険、ガンホー・オンライン・エンターテイメント、エクシオG、インフロニアHD、いよぎんHD、TOYO TIRE、TOPPAN HD、T&DHD、SOMPOHD、SMC、NIPPON EXPRESSホールディング、MS&ADインシュアランスGHD、ENEOSHD、DOWAHD、DIC、ADEKA

■主要イベントの予定

- 8月5日(月):

・08:50 日銀金融政策決定会合議事要旨(6月13・14日分)、09:30 auじぶん銀行日本複合・サービス業PMI(7月)

・米サンフランシスコ連銀総裁が討論会に参加、FRB上級融資担当者調査

・米ISM非製造業総合景況指数(7月)、ユーロ圏サービス業PMI(7月)、ユーロ圏PPI(6月)、中国財新サービス業PMI(7月)、インドネシアGDP(2Q)

- 8月6日(火):

・財務省10年利付国債入札、広島市平和記念式典(原爆死没者慰霊式並びに平和祈念式)、08:30 毎月勤労統計(6月)、08:30 家計調査(6月)

・米3年債入札、豪中銀が政策金利発表

・米貿易収支(6月)、ユーロ圏小売売上高 (6月)、独製造業受注(6月)

- 8月7日(水):

・08:50 外国為替平衡操作の実施状況(日次ベース、4-6月)、 08:50 外貨準備高(7月末)、日銀の国債買い入れオペ、14:00 景気先行CI・一致指数(6月)

・米10年債入札、米消費者信用残高(6月)、中国貿易収支(7月)、中国外貨準備高(7月)

- 8月8日(木):

・財務省30年利付国債入札、08:50 金融政策決定会合における主な意見(7月30・31日分)、08:50 国際収支:経常収支・貿易収支(6月)、08:50 貸出動向(7月)、08:50 対外・対内証券投資 (7月28日-8月3日)、11:00 東京オフィス空室率(7月)、14:00 景気ウォッチャー調査 先行き判断・現状判断(7月)

・米30年債入札、米リッチモンド連銀総裁・ウェビナー出席、メキシコ中銀とペルー中銀とインド中銀が政策金利発表

・米新規失業保険申請件数(3日終了週)、米卸売在庫(6月)、独鉱工業生産(6月)、フィリピンGDP(2Q)

- 8月9日(金):

・長崎市の原爆犠牲者慰霊平和祈念式典、08:50 マネーストックM2・M3(7月)

・独CPI (7月)、ロシアGDP(2Q)、中国CPI&PPI(7月)、中国経済全体のファイナンス規模、新規融資、マネーサプライ (7月、15日までに発表)

- 8月11日(日):

・パリ五輪・閉会式

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

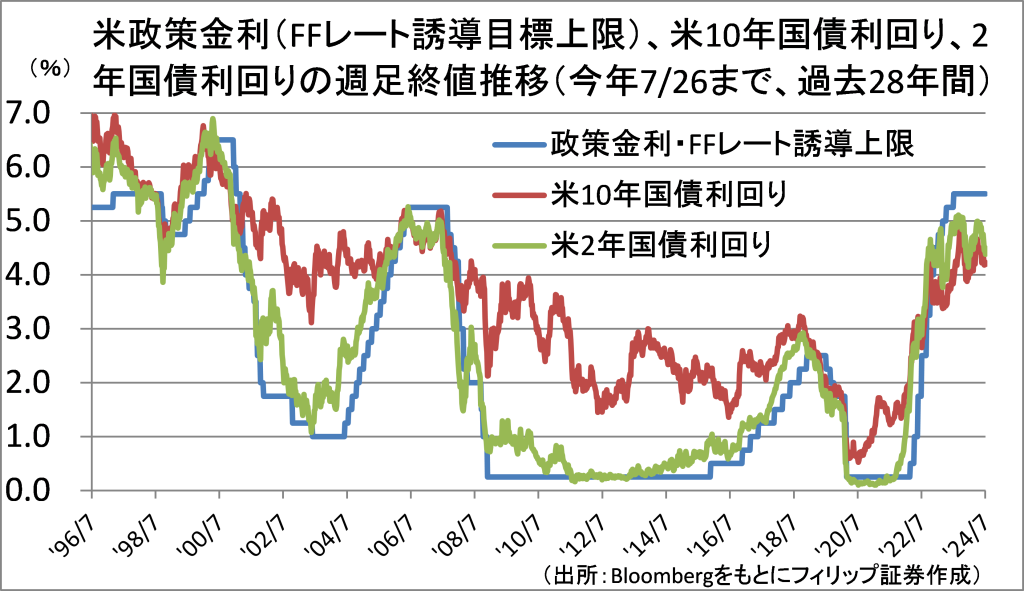

■米FOMCで注目の2つの逆イールド

7/31に結果発表の米FOMC(連邦公開市場委員会)で、パウエルFRB(連邦準備制度理事会)議長が9月にも利下げに動く可能性が示された。政策金利(FFレート誘導目標上限)の引き下げは本来、景気下支えを目的とするものの、①ITバブル後の2001年1月以降、および、②リーマンショック前(サブプライム・ショック後)の2007年9月以降の利下げ局面は景気後退と株式市場の大幅下落の厳しい代償を伴った。

①では2000年2月に10年と2年の国債利回りの長短逆イールドが先行し、株価下落を経て同年6月から政策金利が2年国債利回りを上回る逆イールドが発生。②では2006年5月に政策金利が2年国債利回りを上回った後、同年6月以降に国債の長短逆イールドが発生。株価本格下落は07年9月に利下げ後の10月以降だった。

【米FOMCで注目の2つの逆イールド~2000-01年型と2006-07年型に違いあり】

■ドル円相場上昇・9年前高値と比較

7/31に日銀が政策金利の0.25%への利上げおよび国債買入れオペ減額の量的縮小を発表。現地31日の米FOMCにおける9月利下げ示唆と合わせ、7/3に1ドル162円近くまで円安ドル高が進んでいたドル円相場は足元で150円割れまでの円高ドル安が進展。「低利の円調達・ドルほか高金利通貨へ転換」の上で投資商品(外国債券や米主要ハイテク・半導体株その他)で運用する「円キャリー取引」を巻き戻す動きに拍車がかかり円高ドル安を加速させているとみられる。

2013年の黒田前総裁の下での「異次元金融緩和」以前の11年10月28日からのドル円上昇相場は15年6月5日まで940日間続いた。21年2月1日から24年7月3日までの営業日数は911日。ポジション偏りの正常化という側面もあろう。

【ドル円相場上昇・9年前高値と比較~期間・上昇率・円キャリー等類似再現】

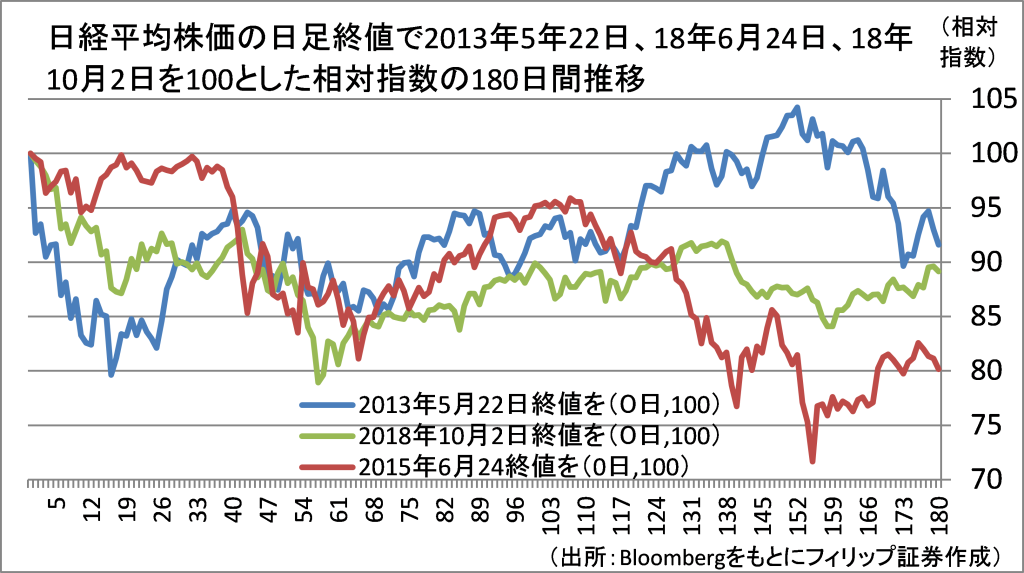

■日経平均株価の調整局面イメージ

日経平均株価は、7/11に4万2426円の史上最高値を付けて反転し7/26に3万7611円まで下落。小幅リバウンド後に下落再開。8/2に一時3万5900円を下回った。

2013年以降、株価上昇からの反転大幅下落局面(日次終値)を見ると以下の通り。①「黒田バズーカ」2013年5月高値(1万5627円)の16営業日後に約20%安の1万2445円。②「アベノミクス相場」3年目の2015年6月高値(2万0868円)の155営業日後に約28%安の1万4952円。③2018年にトランプ相場と衆院解散総選挙の「VIXショック」を2月に経て米中貿易摩擦に伴う先物売りの買い戻しから同年10月に年初来高値更新2万4270円を付けた後、米中冷戦激化を背景に57営業日後に約21%安の1万9155円。①と③は高値から2割安、②が3割安パターンだ。

【日経平均株価の調整局面イメージ~2013&2018年型と2015年型の2パターン】

■銘柄ピックアップ

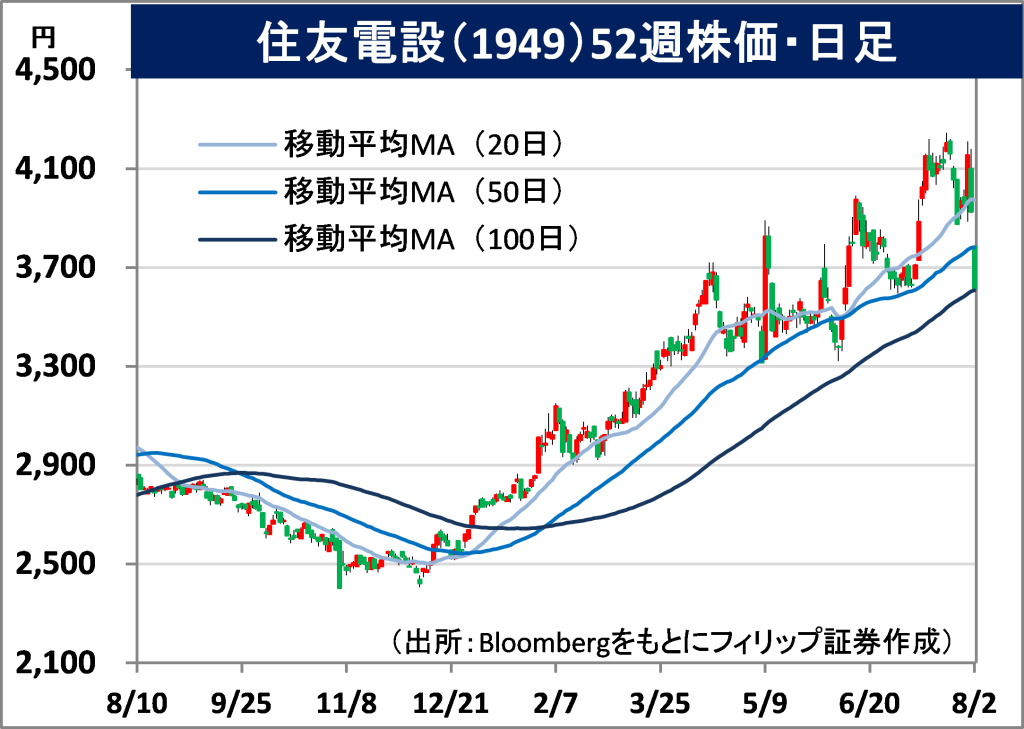

住友電設(1949)

3615 円(8/2終値)

・1947年に関西電力の戦災復旧工事協力のため住友電気工業(5802)出身者を中心に設立。住友電気工業が過半数保有。ビル・工場等の電気設備工事を中心とする設備工事業を主な事業とする。

・7/31発表の2025/3期1Q(4-6月)は、売上高が前年同期比12.6%増の398億円、営業利益が同3.3倍の18.46億円。受注高は同7.7%増の470億円。設備工事業における種類別受注高は、電気工事が同2%減、一般電気工事が同8%増、情報通信工事が同9%増、プラント・空調工事が同46%増。

・通期会社計画は、売上高が前期比7.8%増の2000億円、営業利益が同15.6%増の145億円、年間配当が同8円増配の114円。生成AI(人工知能)市場の急成長に伴うデータセンター(DC)増設需要の高まりにより、DCで自家用発電、監視カメラ、防災システムなど顧客ニーズに即した需要獲得を行いつつプラント・空調工事中心に幅広い種類の設備工事が伸長。親子上場の企業統治からも注目。

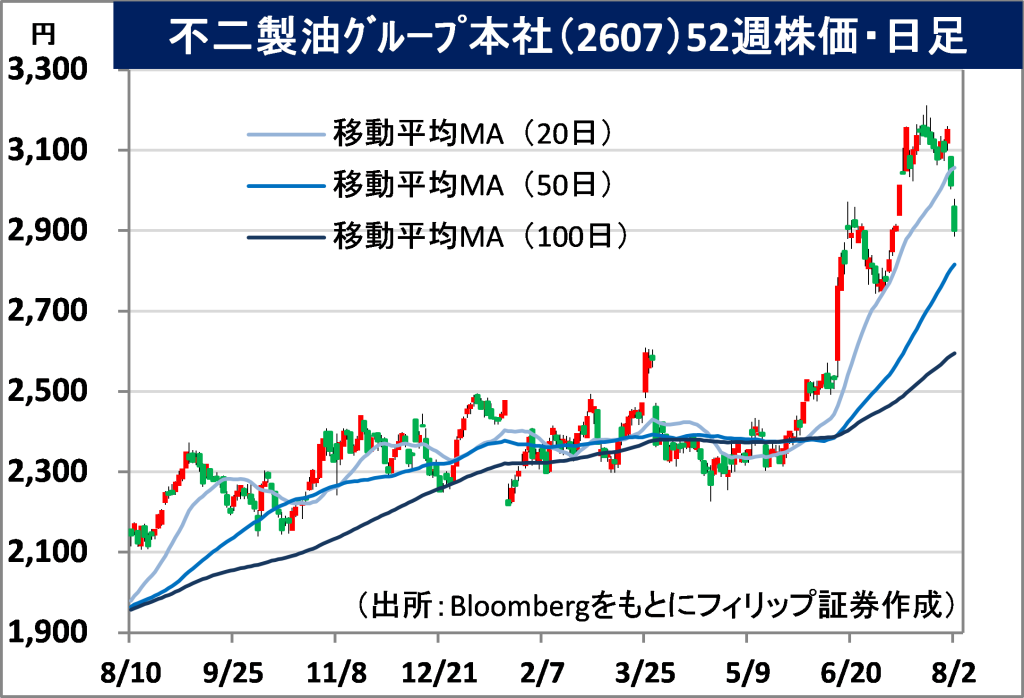

不二製油グループ本社(2607)

2900.5 円 (8/2終値)

・1950年に伊藤忠商事(8001)の出資により設立。油脂製品、製菓・製パン素材製品、大豆製品の製造販売を主として行う。触ってもべたつかないチョコレートの開発など独自の技術に定評がある。

・5/9発表の2024/3通期は、売上高が前期比1.2%増の5640億円、営業利益が同66.5%増の182億円。業務用チョコレート事業において販売価格引上げや円安の影響により増収。日本・北米・欧州の植物性油脂事業におけるパーム油等の原材料価格の下落に伴う採算性改善が増益に貢献した。

・2025/3通期会社計画は、売上高が前期比6.4%増の6000億円、営業利益が同9.8%増の200億円、年間配当が同横ばいの52円。産地西アフリカの不作が主因でチョコレート原料のカカオ豆不足が続くなか、チョコ原料の一部を植物油脂で代替する対応策が注目を集める。口溶けをよくする機能性も備えた「おいしいコスト節約策」を追い風に、同社は「業務用コンパウンドチョコ」を5月末に発売。

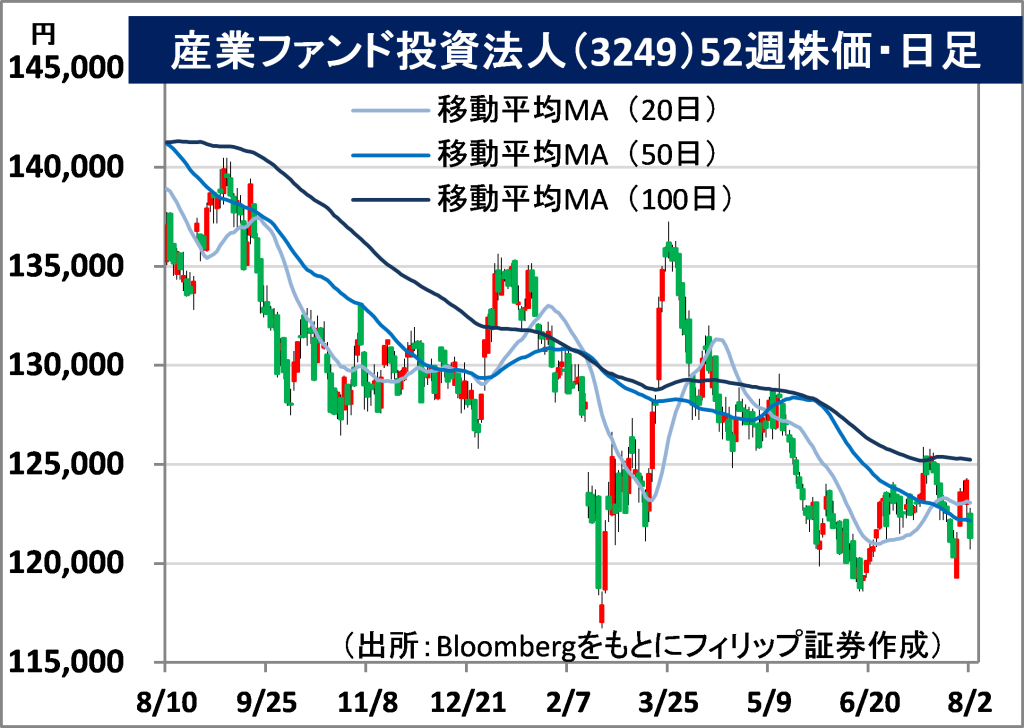

産業ファンド投資法人(3249)

121,300 円(8/2終値)

・世界最大PE(プライベート・エクイティ)ファンドのKKRをスポンサーとする産業不動産REIT。主力の物流施設に加え企業R&D施設、空港、データセンター、工場底地等のインフラ施設や産業不動産も投資対象。

・3/14発表の2024/1期(昨8-今1月)は、営業収益が前期(2023/7期)比1.8%増の181億円、営業利益が同2.0%減の81.85億円、1口当たり分配金が同4.6%増の3434円(資産売却譲渡益還元により、当初会社計画比5.3%増)。1月末現在81物件(同3件増)、取得価格合計3979億円(同2%増)。

・2024/7期(2-7月)会社計画は、営業収益が前期(2024/1期)比15.0%増の208.89億円、営業利益が同18.9%増の97.29億円、1口当たり分配金が同1.3%減の3390円。7/30の分配金権利落ち後も2025/1期までの会社予想分配金利回り(8/1終値)は5.46%、株式のPBRに相当するNAV(純資産)倍率が0.94倍。1月末稼働率は99.7%。国内唯一の産業用不動産特化型REITとしての特異性が魅力。

住友ファーマ(4506)

441 円 (8/2終値)

・1897年設立の大阪製薬が前身。2005年10月に住友製薬と合併し住友化学(4005)が50%超所有の親会社となった。北米の売上収益構成比が50%を超える。抗精神病、抗がん、再生細胞に重点。

・7/31発表の2025/3期1Q(4-6月)は、売上収益が前年同期比19.8%増の906億円、営業利益から非経常項目(減損損失、事業構造改善費用、買収関連対価公正価値の変動額等)を除外したコア営業利益が前年同期の▲335億円から▲9億円へ赤字幅縮小。為替差益計上により最終黒字転換。

・通期会社計画は、売上収益が前期比7.5%増の3380億円、コア営業利益が前期の▲1329億円から10億円へ黒字転換(年間無配)。1Qは抗がん剤オルゴビクス含む基幹3製品の売上が強含み。国内従業員2割以上(700名)の早期退職者募集もあり26年3月期以降の黒字化が期待される。親会社支援下で財務の懸念は限定的とみられ、経営再建(ターンアラウンド)銘柄として注目度が高まろう。

SCB X(SCB)

市場:タイ 102.50 THB(8/1終値)

・1905年設立で、タイでは最も歴史の古い商業銀行(サイアム商業銀行)を中核とする。主要株主はタイ国王。2022年に持株会社に移行。新規事業による成長を通じた持続的な株主還元を目指す。

・7/19発表の2024/12期2Q(4-6月)は、総収益が前年同期比2.4%減の432.53億THB、宅配アプリ「ロビンフッド」停止の一時的要因を除く調整後純利益が同8.9%減の108.12億THB。純金利マージン拡大に加え、同・調整後経費率が1.3ポイント改善したものの、非金利収益の減少が響き最終減益。

・1-6月実績の内、貸出残高が前年同期比0.5%増(通期会社計画:前期比3-5%増)、純手数料収益が同7.9%減(同:1桁台前半~半ば伸び率)の主に2点進捗遅れが課題。「SCBX」は、①Gen1(サイアム商銀中心の資産運用)、②Gen2(カード、自動車ローン・消費者金融)、③Gen3(生活関連スーパーアプリ等)から構成。③の内、「ロビンフッド」はサービス継続による円滑事業継承へ方針転換。

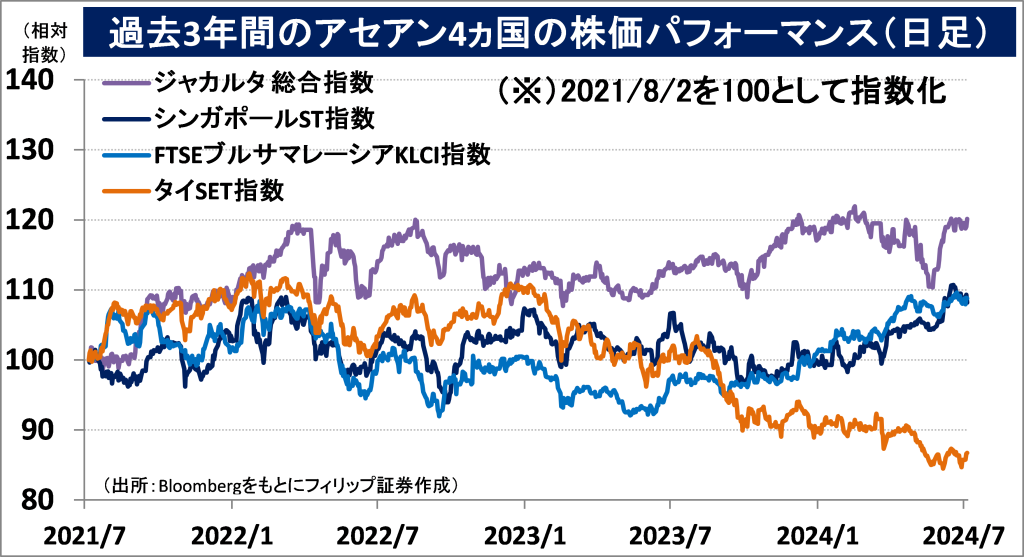

■アセアン株式ウィークリーストラテジー

(8/5号「料理宅配含むアセアンスーパーアプリ動向」)

SCB X傘下の料理宅配アプリ「ロビンフッド」は7/31のサービス終了を予定していた。アセアンではシンガポール拠点のグラブ(米ナスダック上場)が配車や料理宅配、金融事業を一括で管理する「スーパーアプリ」で利用者を囲い込んでいる。アセアン主要6ヵ国すべてでシェア首位を占め、ロビンフッドのような後発組は苦境に立たされている。タイも日本と同様に将来の人口減少を背景に銀行間の競争が激しくなる中でSCB-Xは新たな収益の柱となる事業を探っていた。ロビンフッドを通じてサイアム商銀の銀行口座開設を促し、顧客を囲い込んで将来の融資に繋げる狙いがあったとみられる。

タイの料理宅配市場はアセアンではインドネシアに次ぐ規模であるものの、他国に比べてタイでは自前で配達する飲食店が多く、宅配事業者の価格交渉力が弱い面も同社に不利に働いたようだ。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。