投資戦略ウィークリー 2023年10月23日号(2023年10月20日作成)】”中東情勢と為替相場、国内金利、肥満症治療薬 ”

■“中東情勢と為替相場、国内金利、肥満症治療薬”

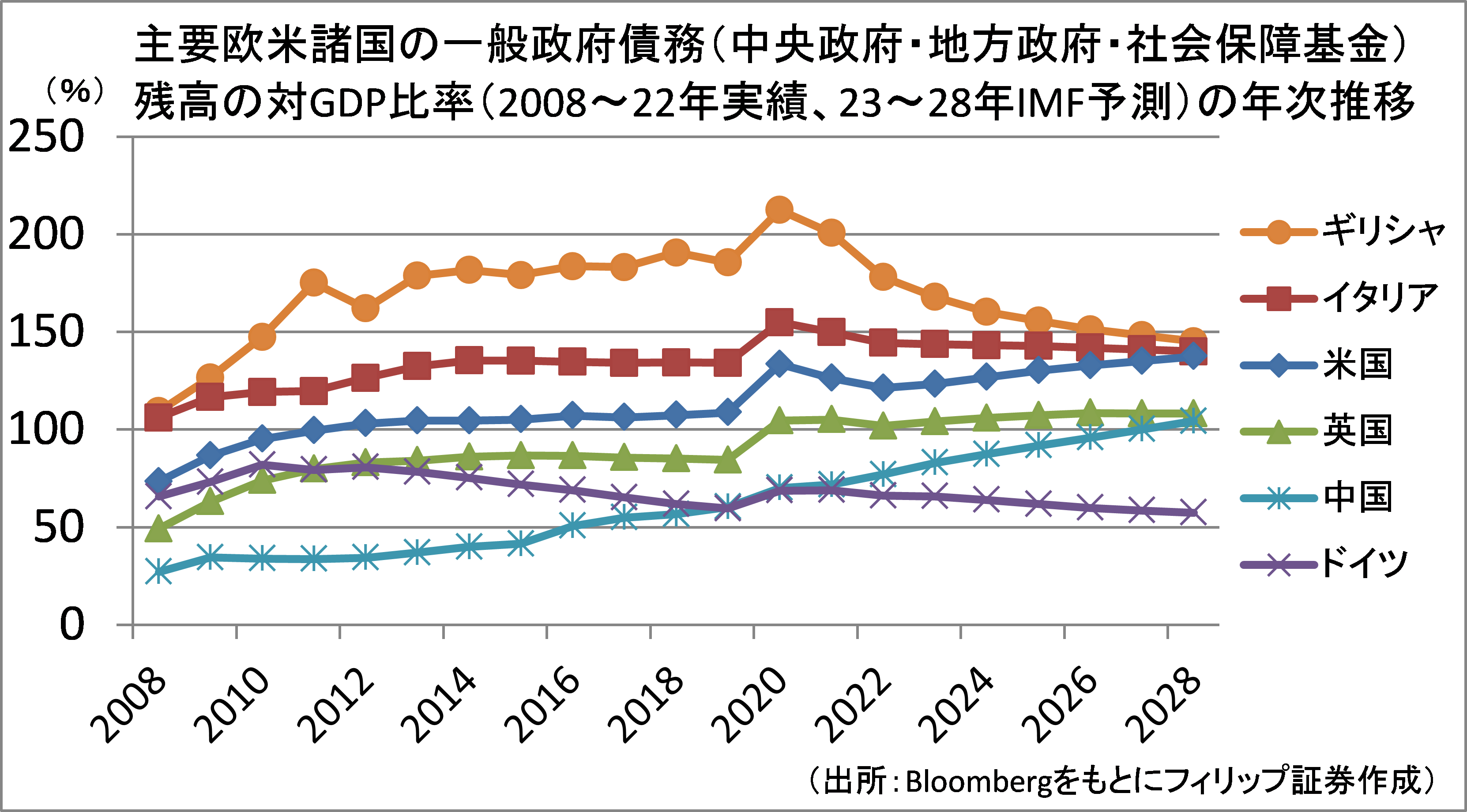

- 中東情勢はドル円相場にも影響を及ぼし始めている。米政府はイスラエルへの軍事支援強化を表明。コロナ救済支援、インフラ雇用投資法、インフレ抑制法と一連の財政支出に加え、ウクライナとイスラエルの軍事支援となれば財政の持続可能性に疑問符が投げかけられ、米長期金利の上昇に反映してきている。このような「悪い長期金利上昇」の下で財政への信認が低下し、しかも軍事支出拡大への「忖度」として金融引締めのグリップが鈍ればドル高を維持することが難しくなってこよう。

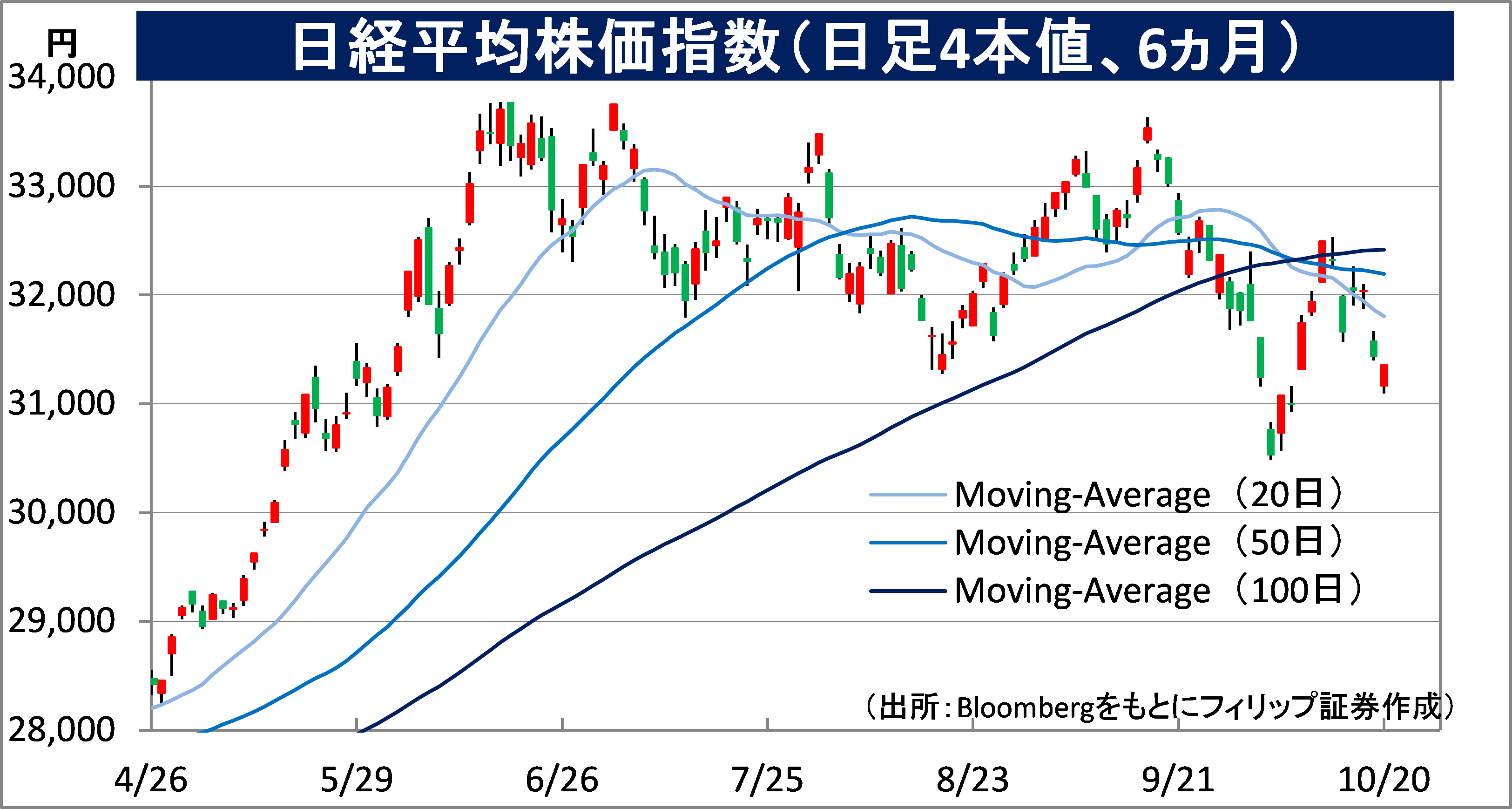

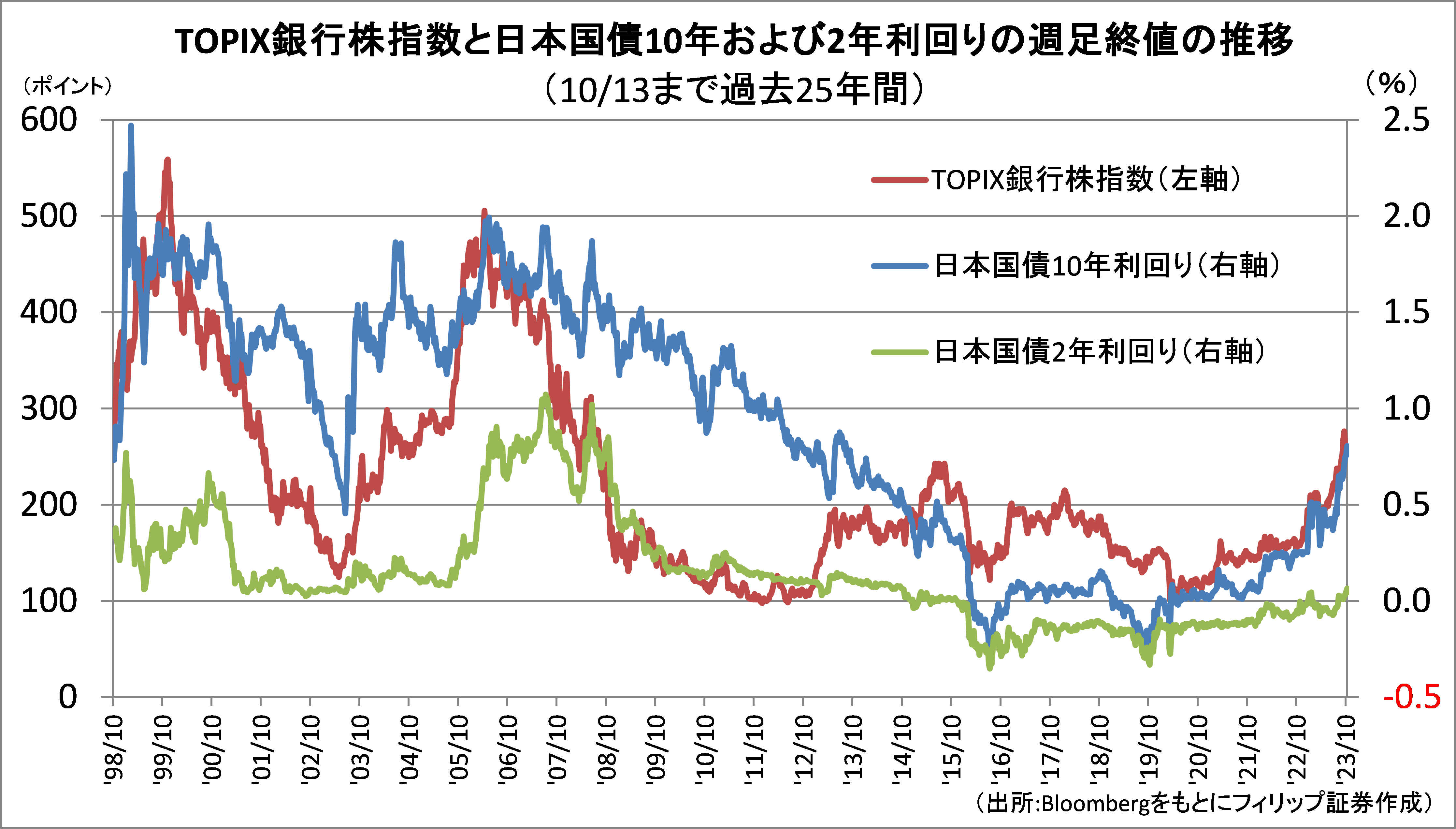

- 日銀が30-31日に開く金融政策決定会合で2023年度と24年度の物価見通し上方修正観測が強まっている。国内10年国債利回りも事実上の変動幅上限である1%に近づきつつある。金利上昇の恩恵を受ける代表的業種である銀行株の中で、メガバンクは出資先の海外金融機関などの影響を受けやすいほか、2015年高値との比較でも既に大きく上昇している。地方銀行は世界的半導体関連企業の進出を背景とした地域経済発展の恩恵を受けやすいだけでなく、政策保有株の売却益で外債評価損失を相殺しやすいこと、および2015年の高値との比較で割安さが目立つ銘柄もある。「経済安全保障」は製造業の国内・地方シフトの時代でもある。更に、事業会社に銀行機能プラットフォーム提供の「BaaS」の成長ビジネスを擁するこネット専業銀行も注目される。

- 当ウィークリー2023年10月16日号で中国の異例景気対策について触れた。18日発表の中国の経済指標で不動産関連は引き続き低調も、鉱工業生産が前年同月比5%増と8月と同水準、小売売上高が同5.5%増と8月の4.6%増から加速した。中国で強い支持を得ている有名ブランド小売・消費関連銘柄は有望だろう。

- 今年3/27、厳しい適応条件付きながらも日本でも肥満症治療薬の「セマグルチド」の製造販売が承認された。このセマグルチドはデンマークのノボノルディスク社が開発したGLP-1受容体作動薬であり、2型糖尿病医療薬「オゼンピック」および肥満症治療薬「ウゴービ」として世界的に普及しつつある。セマグルチドを摂取すると脳の満腹中枢に働きかけることで食欲が減退しやすくなるとされ、食品会社への業績の悪影響、乗客体重減少に伴う航空会社へのプラスの影響が指摘された。また、「オゼンピック」の臨床試験の中間解析で糖尿病患者の腎疾患進行を遅らせる効果があることが示され、血糖値モニタリング医療装置メーカーや人工透析サービス関連会社の株価も下落した。他にも、心臓や肝臓にも効果があるとの見方も出された。日本株への影響も要検討だろう。(笹木)

10/23号では、ブリヂストン(5108) 、千代田化工建設(6366)、良品計画(7453) 、C&Fロジホールディングス(9099) 、IHHヘルスケア(IHH)を取り上げた。

■主な企業決算の予定 ※TOPIX500、S&P100、NASDAQ100構成銘柄

- 10月23日(月): ニデック、(米)ケイデンス・デザイン・システムズ

- 10月24日(火):中外製薬、富士通ゼネラル、オービック、シマノ、(米)コスター・グループ、マイクロソフト、ビザ、アルファベット、ゼネラル・エレクトリック、ダウ、テキサス・インスツルメンツ、RTX、ベライゾン・コミュニケーションズ、パッカー、コカ・コーラ、3M、ネクステラ・エナジー、ゼネラル・モーターズ、ダナハー

- 10月25日(水):JCRファーマ、山崎製パン、DMG森精機、キヤノンマーケティングジャパン、ジャフコグループ、(米)IBM、ベーカー・ヒューズ、メタ・プラットフォームズ、KLA、オライリー・オートモーティブ、アライン・テクノロジー、オートマチック・データ・プロセシング(ADP)、オールド・ドミニオン・フレイト・ライン、TモバイルUS、サーモフィッシャーサイエンティフィック、ボーイング、ゼネラル・ダイナミクス

- 10月26日(木): 北海道電力、富士電機、ミスミグループ本社、新光電気工業、日東電工、カプコン、武田薬品工業、キヤノン、日立建機、野村不動産ホールディングス、イビデン、東京瓦斯、富士通、野村総合研究所、MonotaRO、ルネサスエレクトロニクス、日本取引所グループ、(米)デクスコム、インテル、フォード・モーター、キャピタル・ワン・ファイナンシャル、エンフェーズ・エナジー、アマゾン・ドット・コム、メルク、ハネウェルインターナショナル、キューリグ・ドクターペッパー、コムキャスト、アメリカン・タワー、マスターカード、ブリストル マイヤーズ スクイブ、アルトリア・グループ、リンデ、ユナイテッド・パーセル・サービス(UPS)

- 10月27日(金): 野村ホールディングス、SCSK、セイコーエプソン、SGホールディングス、大阪ガス、カゴメ、信越化学工業、オムロン、中部電力、キーエンス、日清製粉グループ本社、エムスリー、エス・エム・エス、九電工、日本M&Aセンターホールディ、小松製作所、日本碍子、日本ゼオン、日立製作所、日野自動車、トプコン、アマノ、ヒューリック、トクヤマ、(米)シェブロン、エクセル・エナジー、アッヴィ、チャーター・コミュニケーションズ、コルゲート・パルモリーブ、エクソンモービル

■主要イベントの予定

- 10月23日(月)

・売れるネット広告社が東証グロースに新規上場、岸田首相が国会で所信表明演説、主要銀行貸出動向アンケート調査(10月)

・豪首相が訪米(26日まで)、EU外相会合(ルクセンブルク)、イスラエル中銀が政策金利発表、香港休場(重陽節)

・ユーロ圏消費者信頼感指数 (10月)

- 10月24日(火)

・ジャパンM&Aソリューションが東証グロースに新規上場、auじぶん銀行日本サービス業・複合・製造業PMI (10月)、日銀営業毎旬報告(10月20日現在)、日銀の基調的なインフレ率を捕捉するための指標、全国百貨店売上高(9月)、東京地区百貨店売上高 (9月)

・米2年債入札、インド休場、ECBによるユーロ圏銀行融資調査、ハンガリー中銀が政策金利発表

・S&Pグローバル米製造業・サービス業PMI (10月)、 S&PグローバルHCOBユーロ圏製造業・サービス業PMI (10月)、英ILO失業率(6-8月)

- 10月25日(水)

・KOKUSAI ELECTRICが東証プライムに・全保連が東証スタンダードに新規上場、 「ジャパンモビリティーショー」(旧東京モーターショー)プレスデー(東京ビッグサイト)、景気先行CI指数・景気一致指数(8月)

・米5年債入札、カナダ中銀が政策金利発表、コロンビア大統領が北京で習近平国家主席と会談、香港行政長官が施政方針演説

・米新築住宅販売件数(9月)、ユーロ圏マネーサプライ(9月)、独IFO企業景況感指数(10月)、豪CPI(3Q)

- 10月26日(木)

・日本取引所グループの山道CEO定例会見、笑美面が東証グロースに新規上場、企業向けサービス価格指数(9月)、対外・対内証券投資(10月15-21日)、工作機械受注(9月)

・米7年債入札、ECB政策金利発表・総裁記者会見、EU首脳会議(ブリュッセル、27日まで)、トルコ中銀とチリ中銀が政策金利発表

・米耐久財受注(9月)、米卸売在庫(9月)、米新規失業保険申請件数 (21日終了週)、米GDP (3Q、速報値)、米中古住宅販売成約指数 (9月)、韓国GDP(3Q)

- 10月27日(金)

・ドリーム・アーツが東証グロースに新規上場、東京CPI(10月)

・チリ中銀とロシア中銀が政策金利発表、ECB専門家予測調査

・米個人所得・支出 (9月)、 米個人消費支出(PCE)物価指数 (9月)、米ミシガン大学消費者マインド指数・改定値 (10月)、中国工業利益 (9月)

- 10月28・29日(土・日)

・欧州夏時間終了

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

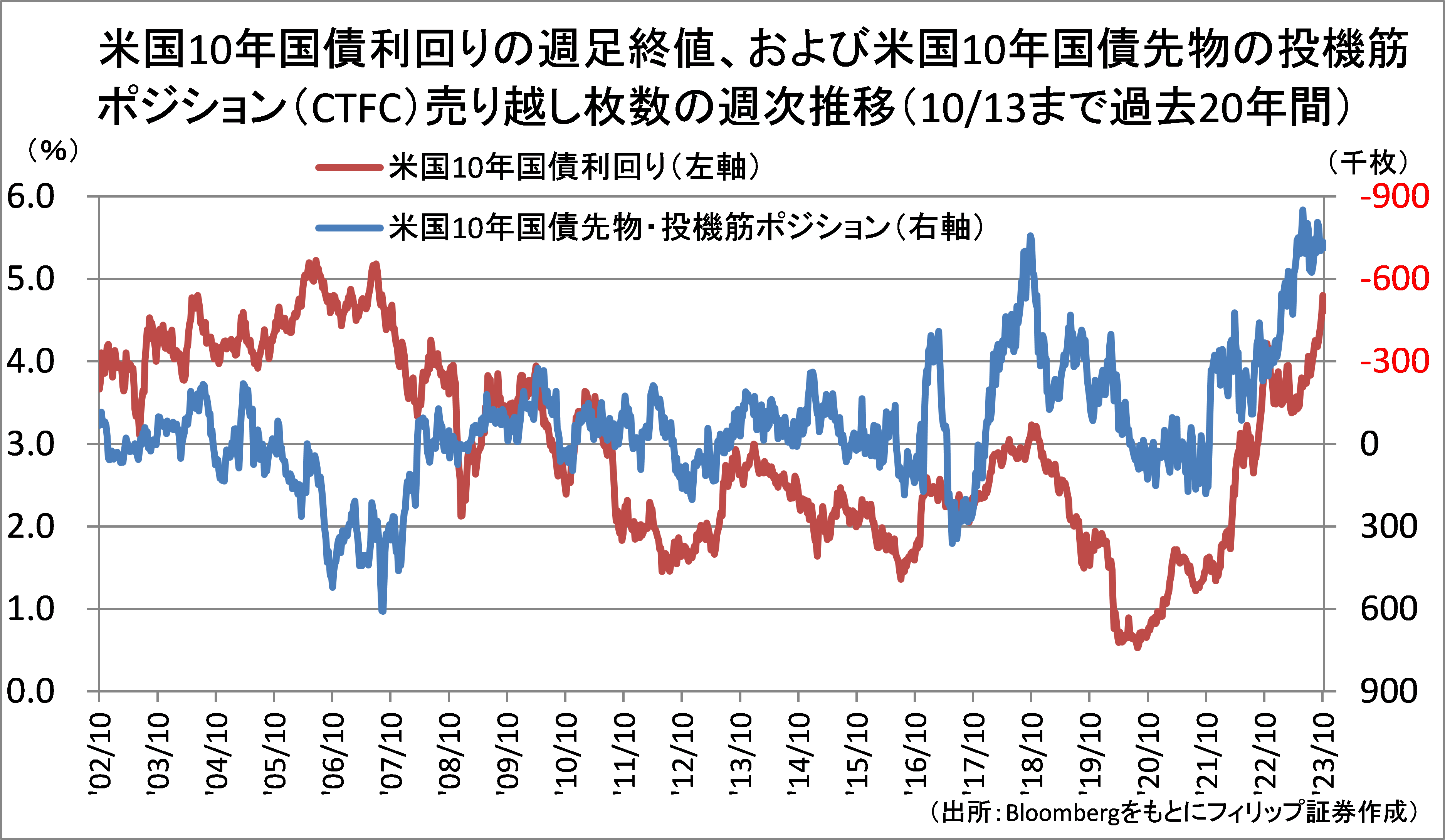

■米国債先物投機筋の売越し拡大

米CBOT上場の米国債先物は3・6・9・12月の四半期限月であり、そのうち10年物は限月の最終7営業日前が取引最終日、受渡最終日が月内最終営業日。そのため、先物売り建ては取引最終日までに反対売買(買い決済)を行うか、受渡最終日までに受渡適格債の現物債を調達して現物を渡す必要があることになる。

CTFC(米商品先物取引委員会)統計の投機筋の米10年国債先物ポジションは、米10年国債利回り上昇とともに、8月下旬に過去最高の売り越しとなる80万枚超えとなった後も高水準で推移。売り越しは12月末までに買戻しか受渡のための現物調達を迫られる点で将来の買い要因に転化するか、期先物へ乗り換えるロールオーバーが進む可能性もある。2018年は利回り低下前に売り越し枚数減少がみられた。

【米国債先物投機筋の売越し拡大~期近物最終決済に向け買戻しあるか?】

■米国一般政府債務残高対GDP比率

米国債価格が下落し、10年債利回りは年初来最低だった4/6の3.31%から10/18に4.91%まで上昇。この背景には米経済が底堅さを維持していることの他に、財政赤字と政府債務の持続可能性への懸念もある。米国政府がウクライナに続き、中東情勢に関してイスラエルへの支援強化を表明していることも米国財政に対する懸念が後押しされている。

IMFによる一般政府債務残高の対GDP比率で米国は121%と、新型コロナ対策給付金を支給した2020年の133%からは低下も、IMF予測では、2023年以降28年まで前年比増加が続く見通しだ。それに加え、28年にはかつて欧州債務危機で政府債務残高の高さが問題となったギリシャやイタリアと同水準にまで高騰する可能性も示唆されている。

【米国一般政府債務残高対GDP比率~度重なる軍事支援、米財政持続可能性】

■日本国債利回りと銀行株(再掲)

過去25年間のTOPIX銀行株指数と日本国債利回りの日足終値推移を見ると、2003年6月の0.455%から2006年5月の1.994%まで10年物利回りが上昇する中でTOPIX銀行株指数は150.5ポイントか469.2ポイントまで上昇。TOPIX銀行株指数は足元で新型コロナ禍で株式市場全体が大きく売られた2020年3月の安値100.21ポイントから10/19終値で260.17ポイントまで上昇。TOPIX銀行株指数連動ETFとして「NEXT FUNDS東証銀行業株価指数連動型上場投信(1615)」がある。

日本国債利回りと銀行株の動向を見る上で今後の焦点は、10/31発表の日銀金融政策決定会合における「展望レポート」の物価上昇見通しだろう。更には長期金利の事実上の上限1%の見直し・撤廃も視野に入れた投資も検討されよう。

【日本国債利回りと銀行株~10年金利1%目前、銀行株指数は2015年高値超】

■銘柄ピックアップ

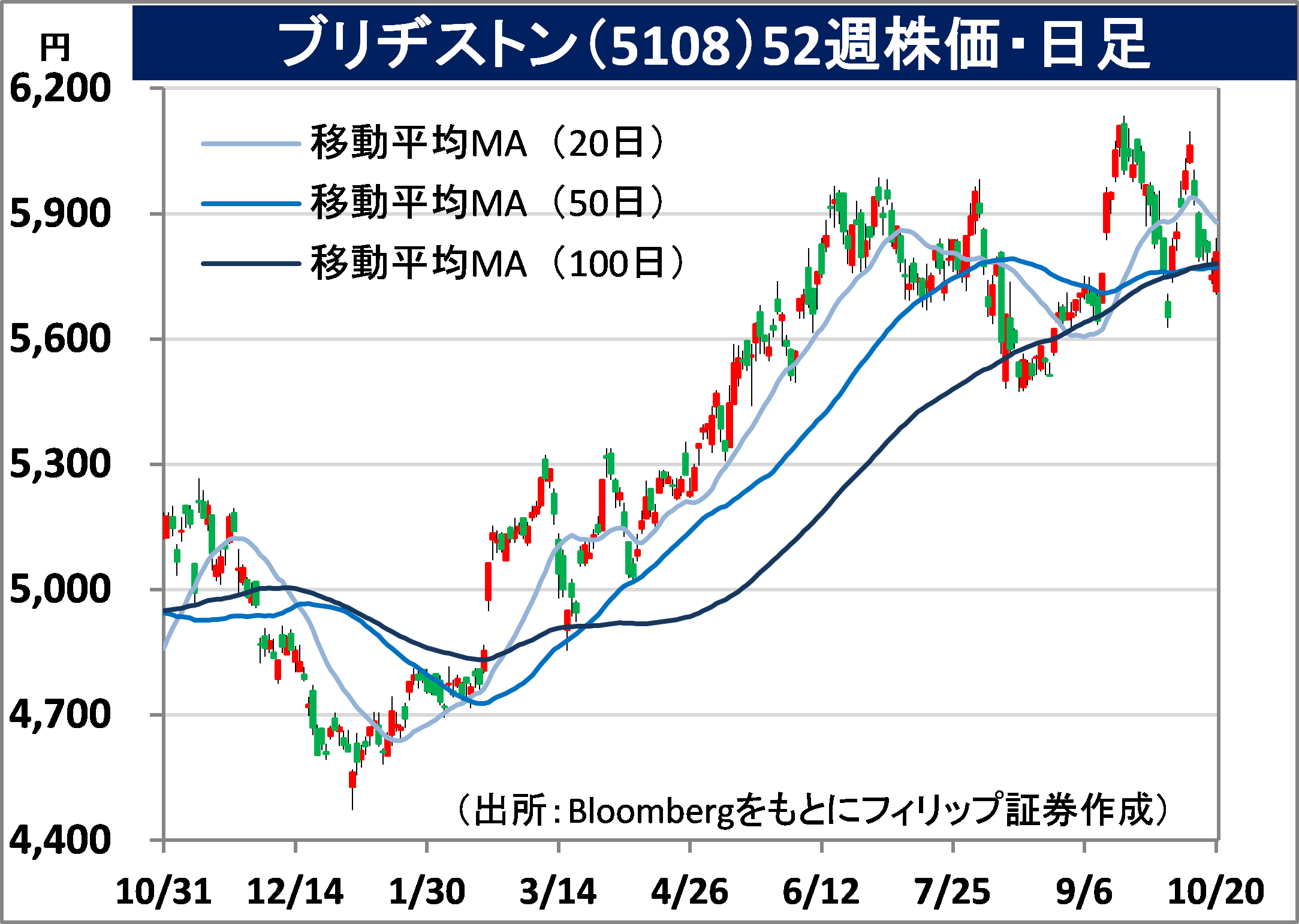

ブリヂストン(5108)

5108 円(10/20終値)

・1931年に福岡県久留米市で設立。日本、米州、欧州他、中国アジア太平洋の4地域セグメントでタイヤ事業、データ活用の高付加価値を提供するソリューション事業を展開。タイヤ世界首位級。

・8/9発表の2023/12期1H(1-6月)は、売上収益が前年同期比11.4%増の2兆1017億円、例外的要因の影響を除く営業利益が同15.3%増の2383億円。多目的スポーツ車向けなど高付加価値タイヤに注力する戦略が奏功。北米乗用車向けの値上げ浸透や高採算鉱山・建設車両向けが伸長。

・通期会社計画は、売上収益が前期比1.0%増の4兆1500億円、調整後営業利益が同5.7%増の5100億円、年間配当が同25円増配の200円。11日発表の9月の中国新車販売台数で電気自動車(EV)など新エネルギー車(NEV)が前年同期比47.7%増。中国当局による1兆元規模の追加国債発行を検討中と報じられた。EV向け高性能タイヤ需要を中心に高付加価値タイヤへ追い風となろう。

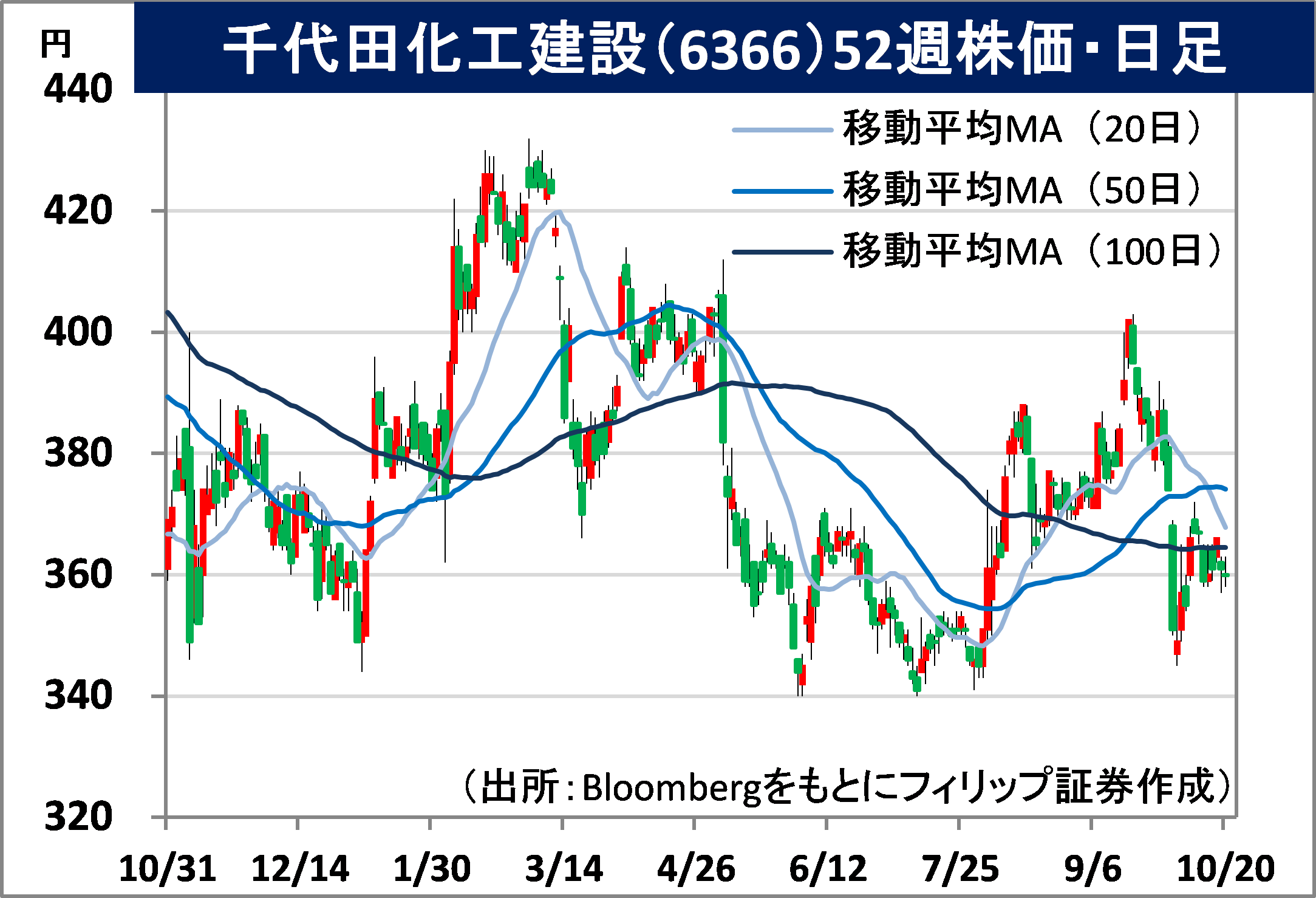

千代田化工建設(6366)

360 円(10/20終値) ※東証スタンダード上場

・1948年に三菱石油の工事部門が独立して設立。各種プラントの総合エンジニアリングで国内2位。液化天然ガス(LNG)に強み。米LNGで巨額費用が嵩み、2019年より三菱商事(8058)が支援。

・8/2発表の2024/3期1Q(4-6月)は、売上高が前年同期比70.8%増の1293.92億円、営業利益が同35.3%増の50.99億円。新規受注工事高も同67.2%増と堅調に推移。LNGを主体とする既存事業の深化に加え、成長分野として再生可能エネルギー、水素、炭素循環等の加速に取り組んだ。

・通期会社計画は、売上高が前期比4.6%増の4500億円、営業利益が同10.4%増の200億円。2019/3期から5期連続無配の年間配当は現時点で未定。米政府は13日、全米7拠点の水素ハブに70億ドル補助金拠出を発表。同社独自開発で水素とトルエンを結合させて常温常圧で輸送でき、化学的に安定・既存インフラ活用可能な水素貯蔵・輸送技術(スペラ水素)への注目度が高まろう。

良品計画(7453)

2001 円 (10/20終値)

・1989年に西友ストアからプライベートブランド「無印良品」を基盤に分離独立。同ブランドおよび「MUJI」の販売を主な業務とし、直営店販売のほかライセンス付与取引先への商品供給を行う。

・10/13発表の2023/8通期は、営業収益が前年同期比17.2%増の5814億円、営業利益が同1.1%増の331.37億円。売上比率59%の国内事業は原材料高騰と円安、販管費増が響きセグメント利益が同44%減の一方、東アジア、東南アジア・オセアニアが増益、欧米が黒字転換と堅調に推移。

・2024/8通期会社計画は、営業収益が前期比10.1%増の6400億円、営業利益が同44.9%増の480億円、年間配当が同横ばいの40円。前期既存店売上(Eコマース含む)は、国内が通期前年比3.5%減も4Q(6-8月)が同5%増、前期売上比率18%の中国大陸が経済活動再開の流れを受けて下期(3-8月)が同21.8%増。同社ブランドは中国の若者に根強い支持があり、業績牽引が期待される。

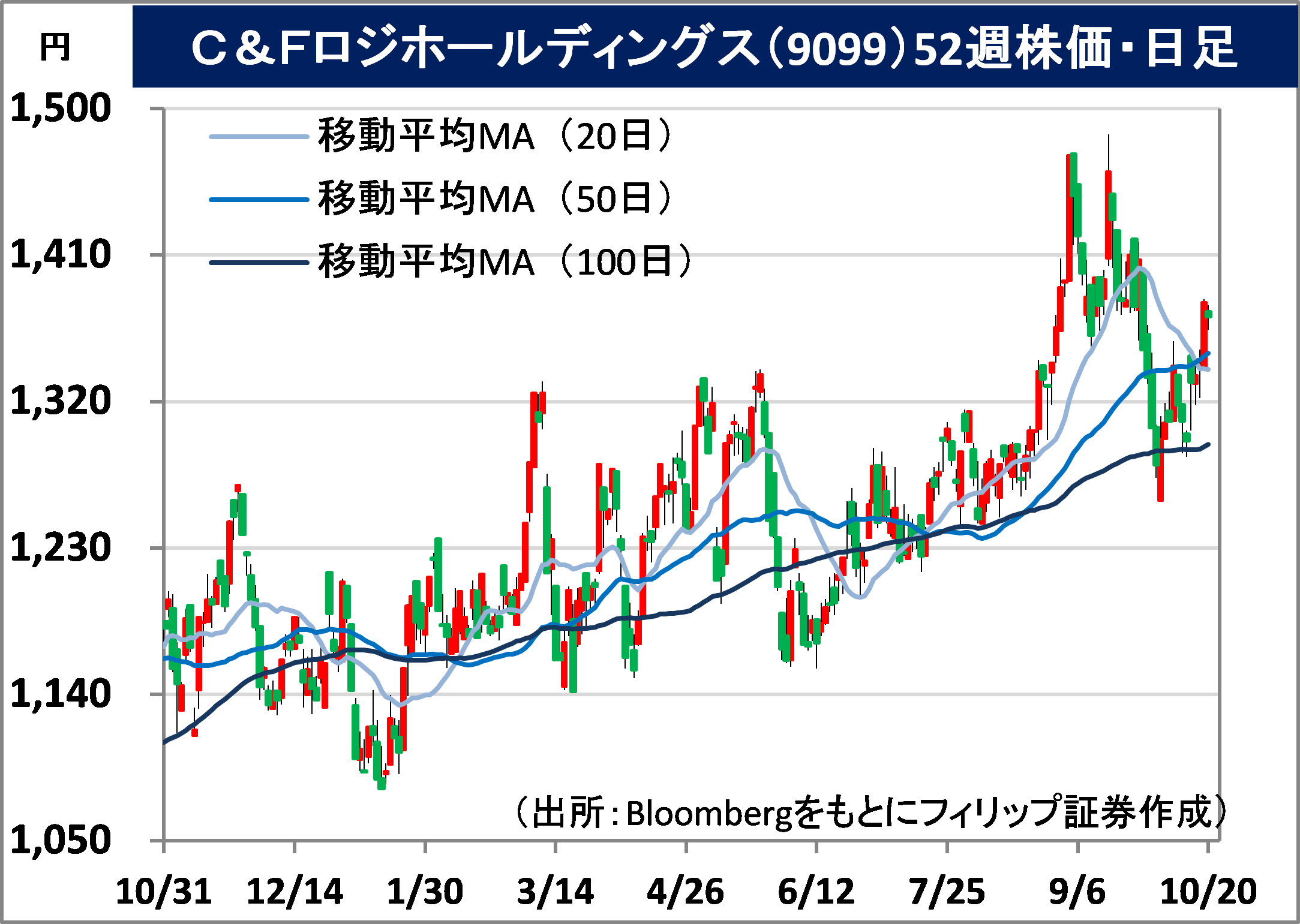

C&Fロジホールディングス(9099)

1372 円 (10/20終値)

・2015年にフローズン輸送のヒューテックノオリンとチルド輸送の名糖運輸が統合して設立。総合物流企業を志向し、保管在庫型物流(DC)事業、通過型センター(TC)事業、その他事業を営む。

・8/9発表の2024/3期1Q(4-6月)は、営業収益が前年同期比2.2%増の287.71億円、営業利益が同18.6%増の14.21億円。コストアップに応じた適正料金の収受に加え、TC事業における得コマース関連物流業務の拡大、DC事業における外食需要の伸長に伴う業務用冷凍食品の回復が貢献。

・10/13に通期会社計画を上方修正。営業収益を前期比3.2%増の1170億円(従来計画1153億円)、営業利益を同2.3%減の43億円(同:34億円)、年間配当を同3円増配の34円(同:28円)とした。既存顧客の取扱数量回復とEコマース関連新規業務の受注、およびエネルギーコスト高騰の影響が緩和。家庭用冷凍食品の市場拡大の継続と外食需要回復の両面から業績へ追い風となろう。

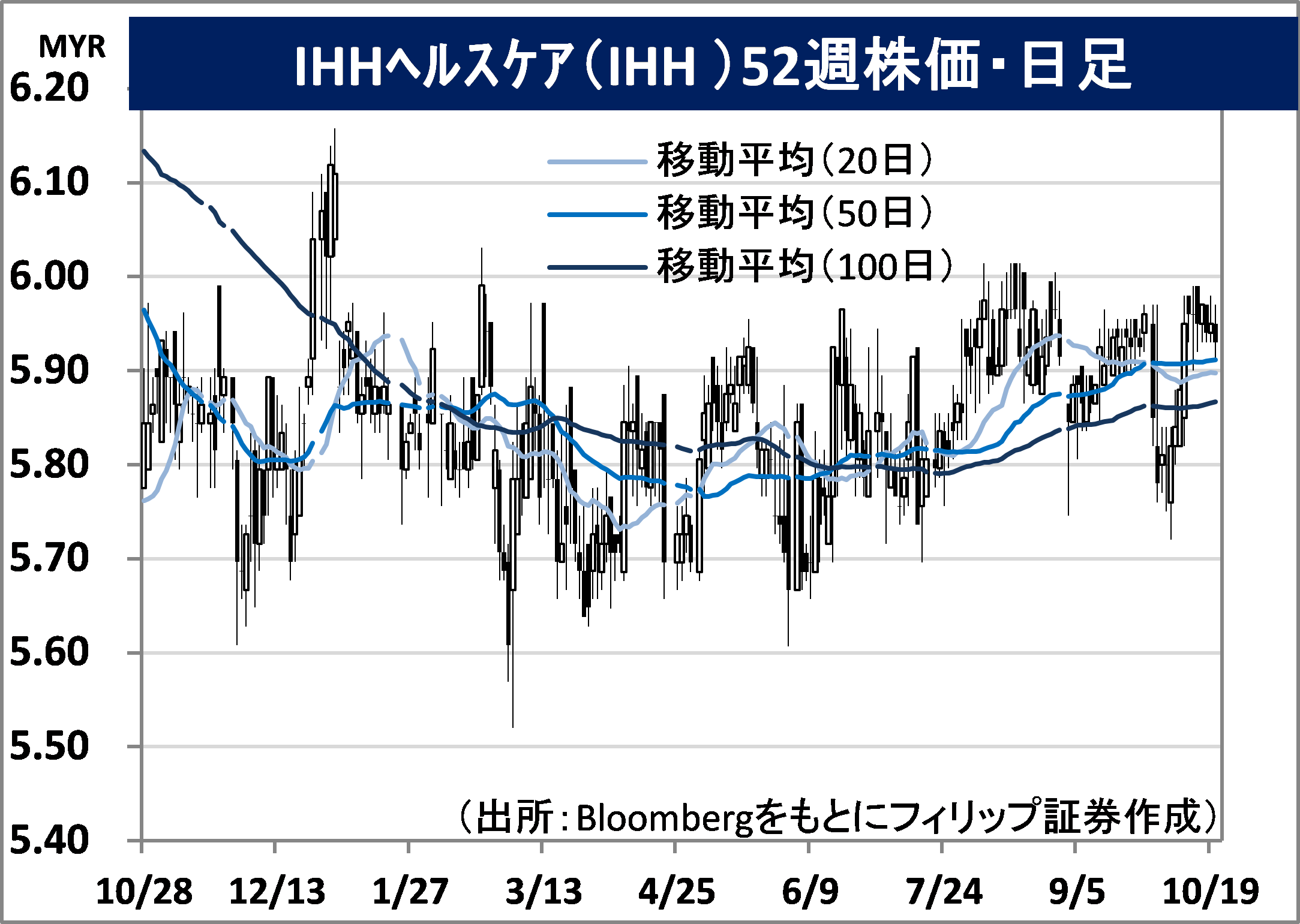

IHHヘルスケア(IHH)

市場:マレーシア 5.95 MYR(10/19終値)

・時価総額でアジア最大の民間病院の持株会社。三井物産(8031)が32.92%保有の筆頭株主。マレーシア、シンガポール、トルコ、インド、中国ほか11ヵ国で15,000超の病床を80の病院で運営。

・8/29発表の2023/12期2Q(4-6月)は、会計基準変更の影響を除く調整後ベースで営業収益が前年同期比18.1%増の51.22億MYR、EBITDAが同9.7%増の11.13億MYR。マレーシア、シンガポール、トルコ、インド、香港の全地域で増収。EBITDAもインドを除いて増益。前四半期比は0.5%増収。

・同社は内部成長に注力。2Qは5つの地域合計で病床数が前年同期比25%増加。また、アジアにおける人口高齢化、健康を自分でモニタリングする技術の普及、医療情報透明化、予防医学の需要増、デジタル化(DX)、専門スキルあるドクターといったヘルスケアの「メガトレンド」を追い風としていく戦略を志向している。三井物産も同社を通じたアジアのヘルスケア・エコシステム構築に注力。

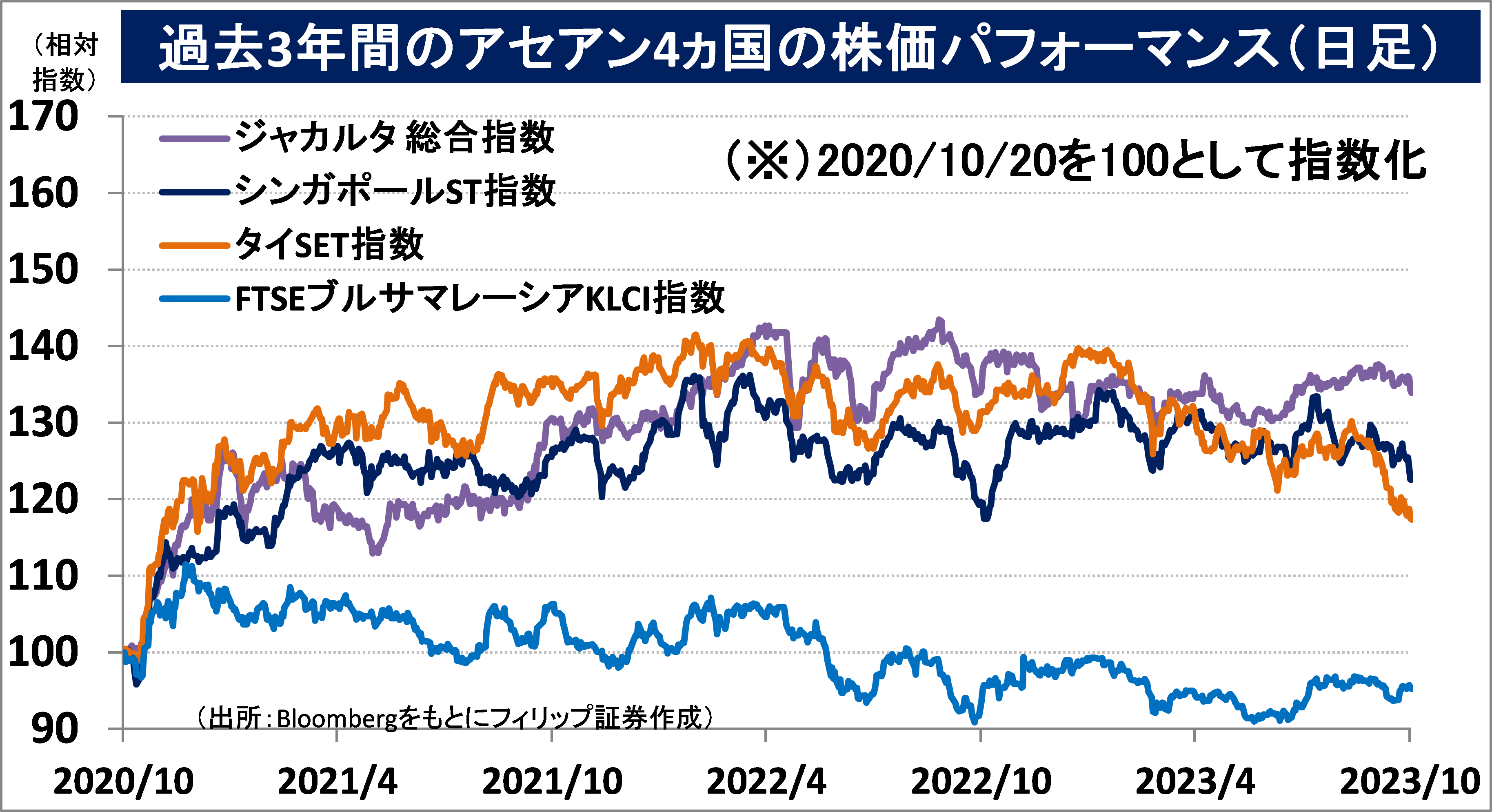

アセアン株式ウィークリーストラテジー

(10/23号「シンガポールで車を持つことの意味」)

シンガポールで自動車を買うために必要な「車両購入権(COE)」とは何だろうか? シンガポールは東京23区ほどの面積のため交通渋滞等の問題を防ぐ目的で、車両を所有するためにはCOEを取得するようにし、政府はこの発行枚数を制限・管理することで国内を走る車両の数を制限。

COEの取得には月に2回行われる入札に参加する必要があり、COE価格は需給で大幅に変動し得る。COEは排気量や車種などに応じて4つのカテゴリーに分かれている。COEの落札によりシンガポールで10年間車両を所有できる権利が付与される。10/18発表のCOEの最新価格は、大型車で15万SGD。昨年10月比で36%の値上がり率であり、2020年3月からは約5倍の値上がりとなった。シンガポールでは車を持つことが大きな値上がりの見込める資産を保有するようなものかもしれない。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。