投資戦略ウィークリー 2023年6月12日号(2023年6月9日作成)】”スーパー・エルニーニョ現象とエネルギー、バリュー相場”

■“スーパー・エルニーニョ現象とエネルギー、バリュー相場”

- 週明けの5日以降、主要産油国で構成される「OPECプラス」が4日に協調減産の枠組みを2024年末まで延長することを決めたニュースに続き、液化天然ガス(LNG)市場ひっ迫の兆しなどを背景に欧州および英国の天然ガス先物がともに前日終値比で20%以上上昇したというニュースが飛び込んできた。

- 折しも、米海洋大気局(NOAA)が今年は7月にかけてエルニーニョが鮮明となるとの予測を出し、日本の気象庁も夏までに80%の確率で発生すると発表。それも強力な「スーパーエルニーニョ」になる可能性が高いとされる。近年、温暖化の影響により各地で高温記録が多発する中で夏季の熱波が増える公算が大きいことに加え、冬は欧州で平年よりも寒くなる可能性が取り沙汰される。エネルギー需給の世界的ひっ迫リスクが現実味を帯びてきている。

- 昨年も特に欧州ではロシアからの天然ガス供給減に伴うエネルギー危機が不安視されていたなかで暖冬だったことからエネルギー価格が落ち着き、危機が回避された。ただ、これは20年夏以降23年2月頃までエルニーニョと逆の「ラニーニャ現象」が続いていた天候要因が大きい。欧州は今夏の熱波以上に、次の冬の寒さが心配だ。ドイツでは2024年1月から新設の暖房システムに再生可能エネルギーを義務付ける「暖房法案」を巡りショルツ政権の支持率が低下。独政府は、電気で大気中や地中の熱を取り込んで圧縮し、作り出した温水を家中に循環させる「ヒートポンプ」暖房への切り替えが奨励されている。

- 欧州でヒートポンプは電気自動車(EV)と並ぶ温暖化ガス削減2大ヒット商品としての地位を占める。日本のダイキン工業(6367)が強く、パナソニックHD(6752)や三菱電機(6503)が続く。米テスラ(TSLA)のEVへのバッテリー供給含めて温暖化ガス削減2大商品で見ればパナソニックの欧州での存在感も充分に大きいだろう。

- 世界的に根強く残る金融引締め強化観測を受けて欧米長期金利が上昇。株式市場でも大型ハイテク株や半導体に対し景気敏感・コモディティの出遅れ感から、グロース投資からバリュー投資へと物色がシフトし始めている。同じグロースでも例えばテスラのエヌビディア(NVDA)に対する出遅れ感も目立つ。日本政府が6日、6年ぶりに「水素基本戦略」を改訂。水を電気分解して水素を作る「水電解装置」や「燃料電池」など9つの技術を「戦略分野」と位置づけて今後15年間で官民で計15兆円超の投資を行うとした。東工大では4月、室温でCO2をメタノールへ変換できる触媒を創成と脱炭素技術は日進月歩。エルニーニョ現象は気候変動とともにエネルギー相場を株式市場にもたらすかもしれない。(笹木)

6/12号では、大阪ソーダ(4046)、日本製鋼所(5631)、富士通(6702)、商船三井(9104)、シンガポール・テレコム(ST)を取り上げた。

■主な企業決算の予定

- 6月12日(月): JMホールディングス、アイ・ケイ・ケイホールディン、アクシージア、アセンテック、グッドコムアセット、シーアールイー、トーホー、ラクーンホールディングス、稲葉製作所、学情、鎌倉新書、正栄食品工業、巴工業、萩原工業、(米)オラクル

- 6月13日(火): ジェイ・エス・ビー、トーエル、トルク、ナイガイ、ヤーマン、神戸物産、丹青社

- 6月14日(水): Hamee、Link-U、TOKYO BASE、エイチ・アイ・エス、エニグモ、ギフトホールディングス、ザッパラス、ネオジャパン、パーク24、ファーストロジック、ブラス、プロレド・パートナーズ、マネジメントソリューションズ、ミサワ、柿安本店、三井ハイテック、丸善CHIホールディングス

- 6月15日(木): (米)アドビ

- 6月16日(金):西松屋チェーン

■主要イベントの予定

- 6月12日(月)

・国内企業物価指数(5月)、工作機械受注(5月)

・バイデン米大統領がNATO事務総長と会談(ホワイトハウス)

・米財政収支(5月)、中国経済全体のファイナンス規模、新規融資、マネーサプライ(5月、15日までに発表)

- 6月13日(火)

・ABEJAが東証グロースに新規上場、日立製作所インベスターデイ、投信協会長の定例会見、景況判断BSI大企業全産業・大企業製造業(2Q)、日銀営業毎旬報告(6月10日現在)

・米FOMC(14日まで)、米財務長官が下院金融委員会で証言、英中銀総裁が上院委員会で証言、OPEC月報、ブルームバーグ・ニューエコノミー・ゲートウェイ・アフリカ(モ

ロッコ、14日まで)、テスラCEOのイーロン・マスク氏、エジソン・エレクトリック・インスティテュートの会合で講演(米テキサス州オースティン)

・米CPI(5月)、独CPI(5月)、独ZEW期待指数(6月)、英ILO失業率(2-4月)

- 6月14日(水)

・Globeeが東証グロースに新規上場、トヨタ自動車の定時株主総会(愛知県豊田市)、地銀協会長の定例会見

・米FOMC声明発表・FRB議長記者会見と経済予測、ロシア・サンクトペテルブルク国際経済フォーラム(17日まで)

・米PPI(5月)、ユーロ圏鉱工業生産(4月)、英鉱工業生産(4月)

- 6月15日(木)

・全銀協会長の定例会見、貿易収支・輸出・輸入(5月)、コア機械受注(4月)、対外・対内証券投資 (6月4-10日)、ブルームバーグ日本 経済調査(6月)、第3次産業活動指数(4月)

・ECB政策金利発表・総裁記者会見、ユーロ圏財務相会合(ユーログループ)、NATO国防相理事会(ブリュッセル、16日まで)、中国の中期貸出制度(MLF)1年物金利

・米小売売上高 (5月)、米輸入物価指数 (5月)、米新規失業保険申請件数 (10日終了週)、米企業在庫(4月)、対米証券投資(4月)、ニューヨーク連銀製造業景況指数(6月)、フィラデルフィア連銀製造業景況指数(6月)、米鉱工業生産(5月)、中国工業生産・ 小売売上高 (5月)・都市部固定資産投資 (1-5月)、中国新築住宅価格(5月)、露GDP(1Q)、ニュージーランドGDP(1Q)、豪雇用統計(5月)

- 6月9日(金)

・日銀金融政策決定会合・終了後に結果を公表・植田総裁会見、日本取引所グループの山道CEO定例会見

・EU財務相理事会

・米ミシガン大学消費者マインド指数・速報値(6月)、ユーロ圏CPI(5月)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

■グロースからバリューへシフトか

米国株市場は昨年11月末に生成AI(人工知能)のChatGPTが公開された頃からグロース銘柄がバリュー銘柄を、およびナスダックがNYダウ平均株価をアウトパフォームし始めた。S&P500におけるグロース指数の対バリュー指数倍率も直近まで上昇基調を辿っていたなか、半導体関連を中心に短期的買われ過ぎ感に加えて5月雇用統計が発表された2日以降、7月以降の金融引締め観測台頭もあり、キャタピラー(CAT)のような景気敏感株や水素製造で世界首位のエアプロダクツ・アンド・ケミカルズ(APD)のような再生可能エネルギー関連を中心にバリュー銘柄にシフトする動きが出始めた。グロース銘柄の中でも電気自動車(EV)のテスラ(TSLA)のように脱炭素社会への貢献が期待される銘柄も同様に出遅れから物色される余地はあろう。

【グロースからバリューへシフトか~資源関連とエネルギー関連グロースも】

■エネルギー価格反騰の可能性

4日開催のOPECプラス閣僚級会合で24年末までの協調減産枠組み延長決定に加え、液化天然ガス(LNG)逼迫の兆しなどを背景に欧州天然ガス先物が5日に前日比20%上昇。豪州の石炭輸出価格に変化の兆しは見られないもののエネルギー相場に変化の兆しが出始めた。

今年夏から冬にかけて異常気象の原因となるエルニーニョ現象が約4年ぶりに発生することが確実視され、それも強力な「スーパーエルニーニョ」になる可能性が高いとみられている。エルニーニョにより夏季の熱波が増え、冬は欧州で平年よりも寒くなる可能性があり、エネルギー需給逼迫の懸念が強まる可能性がある。特に欧州経済は予想外の暖冬によるエネルギー価格急落の恩恵を受けていただけ、今後は難局を迎える懸念もあろう。

【エネルギー価格反騰の可能性~夏から冬に「スーパーエルニーニョ」発生も】

■エヌビディア最上位パートナー

ChatGPTのような「生成AI(人工知能)」は画像処理半導体(GPU)で世界的高シェアの米エヌビディア(NVDA)株価を押し上げた。同社は独自のパートナープログラムを有しており、同プログラムに参加した企業は大規模データを高速に処理・分析するためのGPUを用いた様々なソリューション提供が可能になるとされる。

日本企業の中でも、最上位(エリート)パートナーでコンピテンシー(強み)にAIを含む上場企業として伊藤忠テクノソリューション(4739)、HPCシステムズ(6597)、ニューテック(6734)、アルゴ・グラフィックス(7595)、ソフトバンク(9434)の5社が挙げられる。これらの銘柄の年初来騰落率が日経平均株価を下回っている。エヌビディアのAI関連への評価が反映されていない可能性もあり得よう。

【エヌビディア最上位パートナー~AI関連国内5社の上昇率は指数に及ばず】

■銘柄ピックアップ

大阪ソーダ(4046)

4,845 円(6/9終値)

・1915年に設立。苛性ソーダなど「基礎化学品」、合成ゴム・ダップ樹脂・医薬品精製材料など「機能化学品」を主に取り扱う。医薬品精製材料の液体クロマトグラフィー用シリカゲルは世界首位。

・5/11発表の2023/3通期は、売上高が前期比18.3%増の1042億円、営業利益が同25.4%増の155億円。セグメント別売上高は、基礎化学品が同19%増の441億円、機能化学品が同16%増の531億円、住宅設備が同33%増の69億円。医薬品精製材料は糖尿病治療薬用途等の需要が拡大。

・2024/3通期会社計画は、売上高が前期比0.8%増の1050億円、営業利益が同35.7%減の100億円、年間配当が同横ばいの90円。水島工場の製造設備不具合に伴う一部製品生産停止で営業利益が45億円減少の見通し。糖尿病治療薬や肥満治療薬はその新薬を開発する米医薬品大手イーライリリーの株価高騰など世界的に注目度が高い。その精製材料で世界首位の同社も要注目だ。

日本製鋼所(5631)

2,961 円(6/9終値)

・1907年設立。樹脂製造・加工機械、成形機他の「産業機械事業」、鋳鍛鋼製品やクラッド鋼板・鋼管他の「素形材・エンジニアリング事業」を主な事業とする。火力・原子力向け鋳鍛鋼で世界大手。

・5/12発表の2023/3通期は、売上高が前期比11.7%増の2387億円、営業利益が同10.4%減の138億円。産業機械事業は、受注高が同4%増、売上高が同19%増、営業利益が同7%増。素形材・エンジニアリング事業は、受注高が同2%増も、品質不適切行為が響き同15%減収、営業赤字転落。

・2024/3通期会社計画は、売上高が前期比17.3%増の2800億円、営業利益が同33.6%増の185億円、年間配当が同横ばいの58円。同社は電気自動車(EV)向けリチウムイオン電池用セパレーターフィルム製造装置で世界シェア約7割。EV充電ネットワークでフォードやGMがテスラの急速充電器「スーパーチャージャー」規格に適応させる動きを示した。規格標準化は同社への追い風となろう。

富士通(6702)

18,980 円(6/9終値)

・1935年に現在の富士電機(6504)から分離独立。システム構築など「テクノロジーソリューション」、パソコンを扱う「ユビキタスソリューション」、電子デバイスに係る「デバイスソリューション」を展開。

・4/27発表の2023/3通期は、売上収益が前期比3.5%増の3兆7137億円、営業利益が同53.1%増の3356億円。売上比率85%を占めるテクノロジーソリューションは、部材供給不足影響のリカバリが進んだことや5G基地局・北米向け輸出増が増収へ、開発標準化に伴う生産性向上が増益へ貢献

・2024/3通期会社計画は、売上収益が前期比17.3%増の3兆8600億円、営業利益が同1.3%増の3400億円、年間配当が同20円増配の260円。ソリューションサービスの堅調な推移がシステムプラットフォーム先行投資を吸収すると見込む。DX(デジタル変革)企業への転身に向け新光電気工業(6967)、富士通ゼネラル(6755)、FDK(6955)の保有株売却方針は海外投資家から評価されよう。

商船三井(9104)

3,278 円(6/9終値)

・1964年に大阪商船と三井船舶が合併。ドライバルク事業、エネルギー・海洋事業、製品輸送事業、関連事業を主に営む。22年1月に不動産のダイビルと港湾運営の宇徳をTOB完全子会社化。

・4/28発表の2023/3通期は、売上高が前期比27.0%増の1兆6119億円、営業利益が同97.6%増の1087億円。日本郵船(9101)、川崎汽船(9107)を含む3社によるコンテナ定期船事業のオーシャン・ネットワーク・エクスプレス(ONE)からの持分法投資利益は、同5.0%減の6208億円を計上した。

・2024/3通期会社計画は、売上高が前期比7.6%減の1兆4900億円、営業利益が同3.4%減の1050億円、ONEからの持分法投資利益を含む経常利益がコンテナ船特需の反動減で同75.4%減の2000億円、年間配当(株式分割考慮後)が同6.66円減配180円。不動産事業強化に加え、加メタネックスと提携してCO2を原料に生成されるメタノールを燃料とする「ネットゼロ航海」実施も要注目。

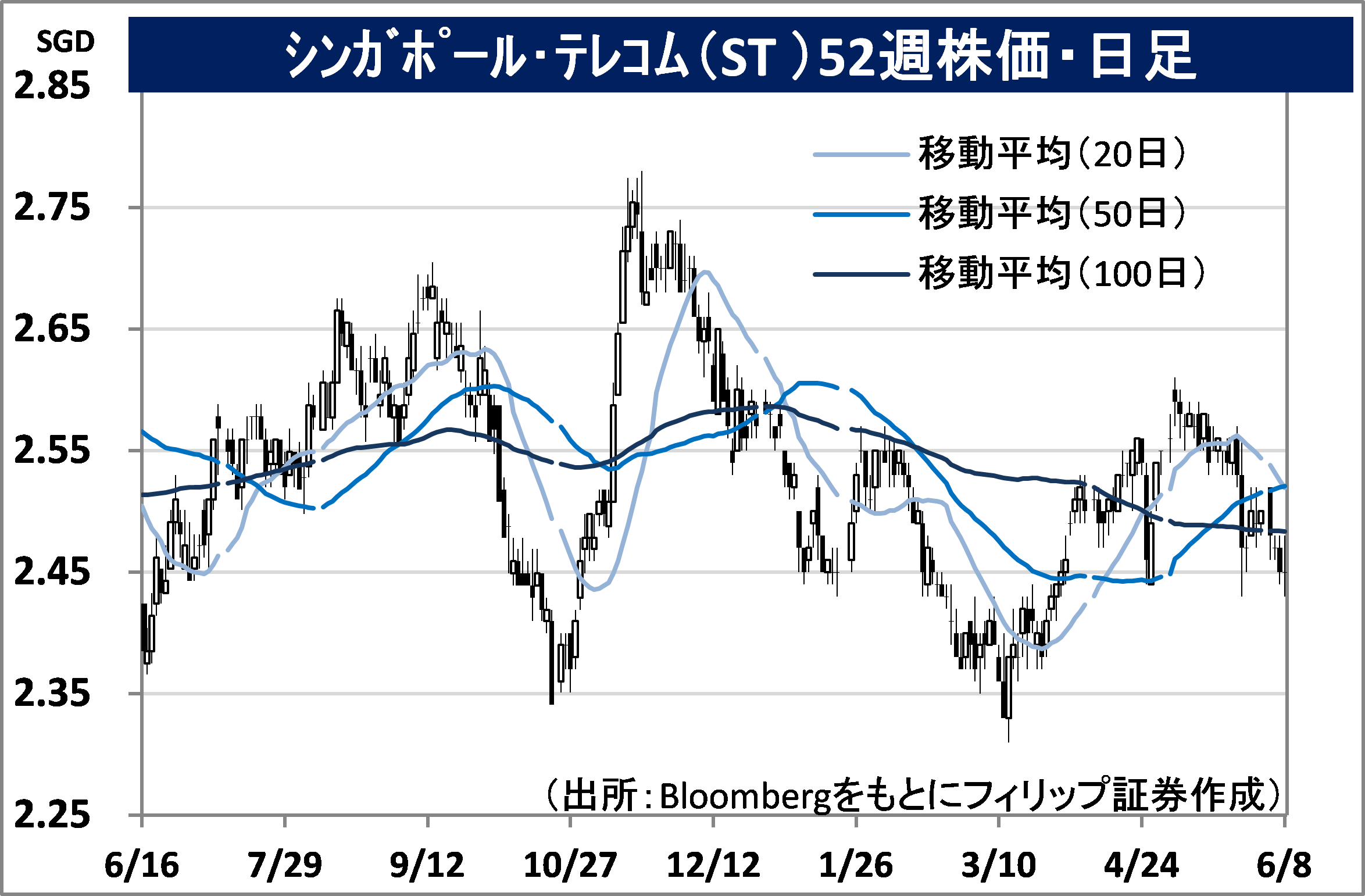

シンガポール・テレコム(ST)

市場:シンガポール 2.45 SGD(6/8終値)

・1879年設立のアジア最大級の通信会社。主力エリアのシンガポールとオーストラリアのほか、タイ、フィリピン、インドネシア、インドの通信企業を戦略的投資先の「地域関連会社」と位置付ける。

・5/25発表の2022/3期2H(10-3月)は、営業収益が前年同期比4.2%減の73.66億SGD、基礎的純利益が同11.4%増の10.48億SGD。前年同期に豪州事業における全国ブロードバンド網統合収益を計上した反動減、および米デジタル子会社の影響で減収も戦略出資先インド通信会社が堅調。

・2024/3通期会社計画は、地域関連会社からの投資利益が前期比12%減の13億SGD、配当性向が60-80%。減益を想定。同社は自国内にとどまらずアセアン広域でデータセンター事業を拡大。インドネシアとタイで新設工事開始のほか、マレーシアとベトナムで計画中。米デジタル広告事業売却などの事業再編に加えて、データセンター事業を主な成長エンジンとして位置づける模様だ。

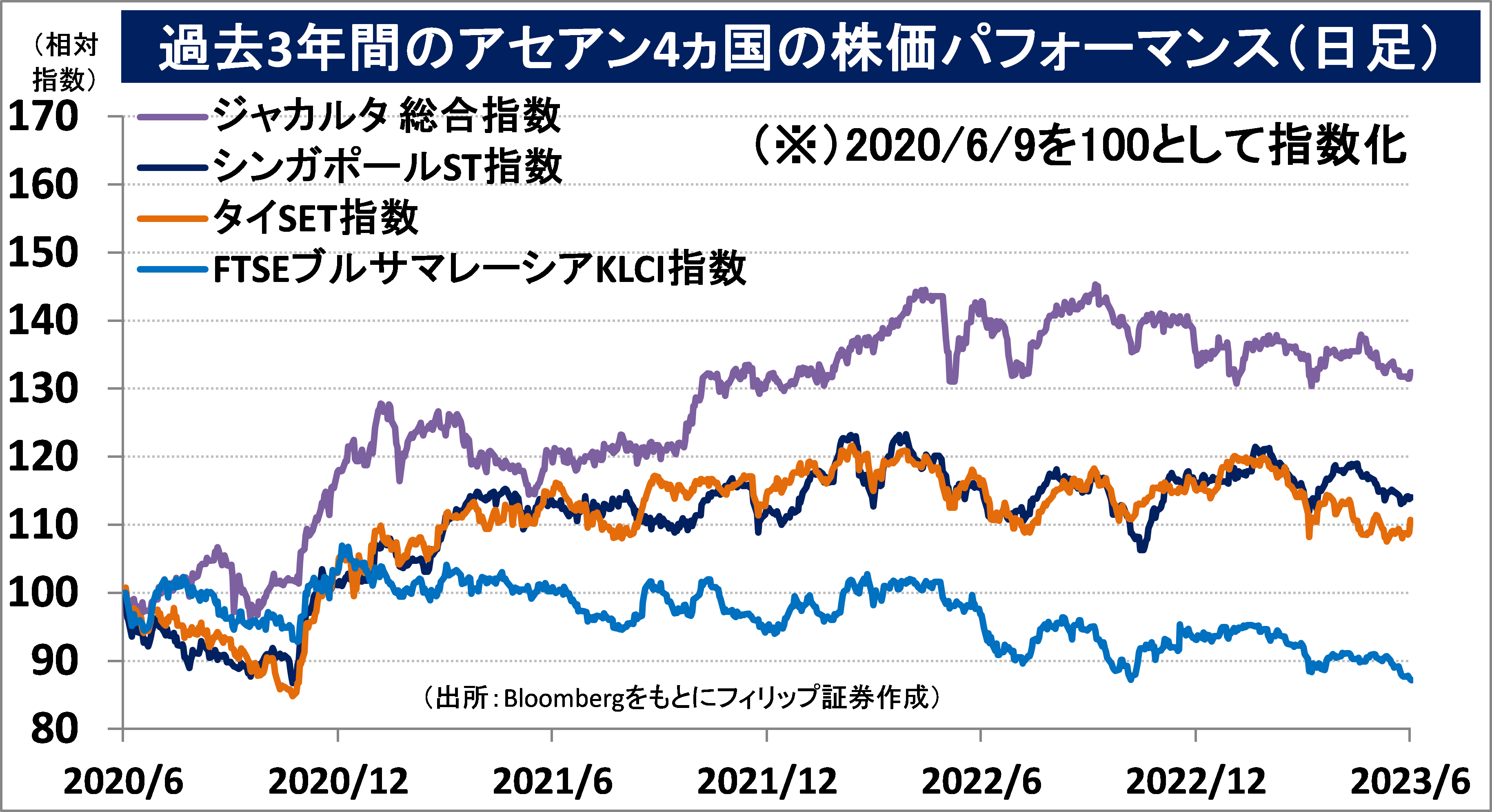

■アセアン株式ウィークリーストラテジー

(6/12号「シンガポールの中央積立基金(CPF)③」)

CPF加入者は55歳以降、普通口座と特別口座の積立金の合計額が退職口座の最低残高を上回る場合、加入者はその差額を自由に引き出すことができる。毎月の給付額を増額したい場合は追加拠出を行うことにより退職口座の残高を最低残高(ベーシック・リタイアメント・サム:BRS)の3倍まで積み増すことができる。上限額は「エンハンスト・リタイヤメント・サム(ERS)」と呼ばれる。加入者は65歳に年金支給が開始されるが、所定要件を満たせば支給を70歳まで繰り下げることができる。

CPFの財政は個人口座による積立方式であり、管理運用は主に中央積立基金庁(CPFボード)が行う。積立金運用に対する利回りは保証されており、口座種類(普通口座、特別口座、メディセイブ口座、退職口座)ごとに異なり、金利水準は四半期毎または1年毎に見直される。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。