シンガポール銀行・金融セクターレポート(5月)

純資金運用収益の継続的上昇と手数料収益の回復

原文:グレン・ツーム(Glenn Thum)

フィリップ証券シンガポール

銀行・金融セクター・リサーチアナリスト

原文公開:2023年5月12日

(翻訳:5月18日)

| DBSグループ・ホールディングス | オーバーシー・チャイニーズ銀行(OCBC) | ユナイテッド・オーバーシー銀行 (UOB) | |||

| 買い(継続) | 買い(継続) | 買い(継続) | |||

| ブルームバーグコード | DBS SP | ブルームバーグコード | OCBC SP | ブルームバーグコード | UOB SP |

| 最終取引値 (5/11) | 30.71 | 最終取引値 (5/11) | SGD 12.23 | 最終取引値 (5/11) | SGD 27.79 |

| 予想配当額 | SGD 1.68 | 予想配当額 | SGD 0.80 | 予想配当額 | SGD 1.65 |

| 目標株価(PSR) | SGD 41.60 | 目標株価(PSR) | SGD 14.96 | 目標株価(PSR) | SGD 35.70 |

| 配当利回り | 5.47% | 配当利回り | 6.54% | 配当利回り | 5.94% |

| トータルリターン | 40.93% | トータルリターン | 28.86% | トータルリターン | 34.40% |

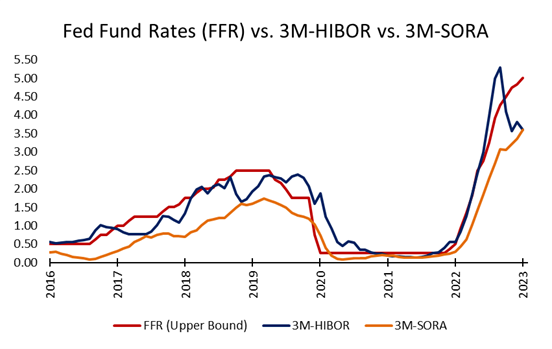

- 4月の3ヶ月物のシンガポールオーバーナイト金利平均(3M-SORA)は前月比(MoM)25bps増の60%、3ヶ月物の香港銀行間貸出金利(3M-HIBOR)は前年同月比(YoY)で21bps減の3.59%、年初来(YTD)では170bps下落した。

- 23年1Qのシンガポール銀行の各行業績は予想を小幅に上回った。純資金運用収益(NII)のYoY50%増に支えられ、税引き後少数株主持分控除後当期純利益(PATMI)も概ね同50%増となった。引当金は増加したが、クレジットコストは18bpsと依然として低い水準にある。23年決算予想では、純金利マージン(NIM)は1~2.25%から2.05~2.2%、融資伸び率は1桁台前半~1桁台半ばとなる見通しを発表。

- 23年3月におけるシンガポール国内の貸出金残高はYoYで98%減と予想を下回り、香港国内貸出金は同3.30%減となった。預金当座比率(CASA比率)は18.9%(23年2月:19.2%)とやや減少した。

- オーバーウェイトを継続:銀行・金融セクターへのポジティブな見方を継続。配当利回りは7%と魅力的で、過剰な自己資本比率是正とROE上昇を目的とした特別配当によるアップサイドサプライズ期待が持てる。シンガポール取引所も金利上昇の恩恵をうける企業である【SGX: 買い: 目標株価S$11.71】。

【略語リスト】

NIM – 純金利マージン

NII – 純資金運用収益

SIBOR – シンガポール銀行間貸出金利

SORA – シンガポール・オーバーナイト金利平均

SOR – スワップ・オファー・金利

HIBOR – 香港銀行間貸出金利

DDAV – デリバティブ日次平均出来高 (Derivatives Daily Average Volume)

SDAV – 株式日次平均売買代金 (Securities Daily Average Value)

PATMI – 税引き後少数持ち分調整後純利益

3M-SORAは継続して上昇した一方、3M-HIBORは微減した。

4月中シンガポール金利は上昇。3M-SORAは前月比(MoM)で25bps増の+3.60%となり、39bps増を記録した昨年12月以来の上昇となった。4月の3M-SORAは前年同期比(YoY)で330bps改善、23年1Qの3M-SORA平均3.20%を40bps上回った。

香港の金利は低下し、前月の上昇から逆転。3M-HIBORはMoMで21bps低下の3.59%であり、23年3月におけるMoMで25bpsの上昇から反動と見られる。4月の3M-HIBORはYoYでは304bps改善したが、23年1Qの3M-HIBOR平均値3.82bpsより23bps低下した(図1)。

図1:4月中にSORAは上昇したが、HIBORは微減した。

引用元: ブルームバーグ, フィリップ・セキュリティーズ・リサーチ

■23年1Q業績ハイライト

- NIIとNIMはYoYで継続して上昇も、MoMでは停滞

DBS銀行の23年1Qの純利益の中計は25.7億シンガポールドルとなり、23年決算期のPATMI予想値の28%に到達した。23年1Qの一株あたり配当(DPS)は前年同月比(YoY)で17%増の42セントとなる。貸出金残高がYoYで横ばいだったものの、NIIはYoYで50%増の32.7億シンガポールドルに急増しNIMが66bps拡大して2.12%となった(22年2Q:+12bps、3Q:+32bps、4Q:+15bps)。資金調達コストの上昇により、NIMにおける前月比(MoM)伸び率は7bpsに低下している。経営陣はNIMの見通しを2.10%から2.05-2.10%に引き下げ、NIMは23年第1四半期にピークを迎えた可能性が高いものとし、23年の残りの期間は資金調達コストの増加によりNIMの低下は緩やかになると指摘した。

図2-1. DBS23年決算業績予想

| 予想項目 | DBS会社予想 | PSR予想 |

| NIM (%) | 2.05 – 2.10% | 2.10% |

| 融資額成長(%) | 3-5% | 5.0% |

| 信用コスト(bps) | 10 – 15 | 9 |

引用元: 企業公表値 、フィリップ・セキュリティーズ・リサーチ

OCBC銀行の23年1Qの純利益の中計は18.8億シンガポールドルとなり、我々の予想値を僅かに上回った。純金利収入は増加し、手数料収入は減収から逆転したものの、保険料収入の減少により相殺された。23年1QのPATMIは22年決算期予想の値の28%に達した。貸出金残高がYoY横ばいであったにもかかわらず、NIMがYoYで75bps改善し2.30%となったことにより、NIIはYoYで56%増加した。しかし、NII、NIMともに前四半期比(QoQ)では6四半期ぶりに減少している。これは主に、資産利回りの上昇が資金調達コストの上昇で相殺されたこと、預金の増加が貸出を上回ったため預貸率が低下したことによるものである。しかしながら、OCBC は 23年度期中の NIM 見通しを 2.10% から 2.20% に引き上げている。

図2-2. OCBC銀行23年決算業績予想

| 予想項目 | OCBC会社予想 | PSR予想 |

| NIM (%) | 2.20% | 2.17% |

| 融資額成長 (%) | ~1桁台半ば% | 2.0% |

| 信用コスト(bps) | 15 – 20 | 20 |

引用元: 企業公表値 、フィリップ・セキュリティーズ・リサーチ

UOB銀行の23年1Qの調整後利益は15億7700万シンガポールドルとなり、その他非金利収益の上振れと引当金の下振れが貢献した。一方でNII成長は我々の予想を下回っており、前述の収益上昇分を幾分相殺した。23年1Qの調整後PATMIは、22年通期の弊社予想値の28%相当に達した。貸出金残高がYoYで1%減少したものの、NIIはYoYで43%増加。NIMはYoYで56bps増の2.14%となったが、過剰流動性を低利の優良資産に振り向けたことや調達コストの増加などを理由に、QoQの推移では6Qぶりに-8bpsと減少に転じた(QoQ:22年3Q:28bps、22年4Q:27bps、23年1Q:-8bps)。ローン残高の減少は、法人顧客が借入額を縮小したことによるものある一方、貿易業向け融資や住宅ローンは安定的に推移した。UOBは、23年度のローン成長率予想を一桁台半ばから一桁台前半まで引き下げ、NIMを2.1~2.2%程度に維持する方針をだした。

図2-3. UOB銀行23年決算業績予想

| 予想項目 | UOB会社予想 | PSR予想 |

| NIM (%) | 2.10 – 2.20% | 2.17% |

| 融資額成長 (%) | ~1桁台半ば% | 4.0% |

| 信用コスト(bps) | 20 – 25 | 22 |

引用元:企業公表値 、フィリップ・セキュリティーズ・リサーチ

2. 手数料収入は23年1Q中に回復を始めた

DBSの23年1Qの手数料収入には、市場心理の悪化がウェルス・マネジメントおよびトランザクション・サービス手数料に影響し、カードおよび投資銀行手数料の増加分を相殺してなお上回ることとなった結果、前年同月比(YoY)で4%減少した(YoY:22年3Q:-13%、22年4Q:-19%)。しかし、手数料収入の成長は複数セグメントで広く観測されており、QoQでは29%増と回復基調にある。ウェルスマネジメント手数料はQoQで 39%増、投資銀行手数料はQoQで91%増、融資に関連した手数料収入はQoQで 80%増と急増した。しかしながら、カード手数料は22年4Qの季節的な支出増によりQoQで7%減となった。

OCBC の手数料収入はYoYで 14%減(22年4Q:24%減)の 4 億 5300 万シンガポールドルにとどまった。主要因として、世界的に投資マインドがリスクオフとなる中、顧客活動が低調によりウェルスマネジメント手数料が減少したためである。しかしながら、四半期ごとの推移を見た場合には、手数料収入は6Qぶりに増加に転じており、ウェルス・マネジメント手数料などはQoQでは14%増となった。当グループのウェルス・マネジメント収益は、QoQで33%増の 11 億シンガポールドルとなり、総収益への寄与は33%に達した。OCBC のウェルス・マネジメント 運用資産総額(AUM)は、主に新規資金の純流入額の持続的な伸びとポジティブな市場評価により、2,700 億シンガポールドルに達した(22年1Q実績は 2,510 億シンガポールドル)。

UOB銀行の手数料収入はYoYで3%減となったが、その主要因は投資家心理低迷の影響を受けた、ウェルスマネジメント事業やファンドマネジメント事業における手数料減収にあった。23年1Qの減少幅は、22年4QにおけるYoYで16%減と大幅に縮小した。しかし、手数料収入は4Qぶりに増加に転じ、QoQで14%増となった。これは主に、投資家心理が改善し始めたことにより、ウェルスマネジメント手数料がQoQで27%回復したことによるものである。同様に、融資関連手数料は前四半期比14%増加し、クレジットカード手数料は、季節的には軟調な四半期サイクルにあたるものの、勢いを維持することに成功していたと言える。

図3: 手数料収入回復の様相は23年1Q中における焦点となった

| 23年1Q vs 22年1Q | DBS | OCBC | UOB |

| NIM | 2.12% (+66bps) | 2.30% (+75bps) | 2.14%

(+56bp) |

| NII | +50% | +56% | +43% |

| 純手数料収入 | -4% | -13% | -3% |

| △一般貸倒引当金: (百万S$) | 99 | 54 | 28 |

| 不良債権比率 | 1.1%

(-20bps) |

1.1%

(-30bps) |

1.6%

(変化なし) |

| 不良資産カバレッジ比率 | 127% | 121% | 96% |

| Tier-1普通株式(CET-1) | 14.4% | 15.9% | 14.0% |

引用元: 企業公表値, 、フィリップ・セキュリティーズ・リサーチ

3.シンガポールの融資額成長率の減少はさらに急勾配となった

23年3月のシンガポール居住者向け融資額(全通貨建を対象に集計)は、YoYで3.98%減の797億シンガポールドルとなった。この数字は、23年中の成長率を1桁台前半から1時桁台半ばとする当社の予測を下回るものであった。家計・一般消費者に対しても金利上昇が本格的に浸透し始めたことに起因するものと見られる。

3月の事業向け融資はYoYで5.85%減、MoMでは1.17%減となった。主な融資先事業セグメントのうち、単体で最大の規模となる建築・建設セグメント向け融資はYoYで2.56%減の1690億シンガポールドルとなった。製造部門向け融資は3月にYoYで8.37%減の247億シンガポールドルであったが、MoMでは10.21%増と6ヶ月ぶりに増加に転じた。

3月の消費者向け融資全体は、住宅ローンの堅調な需要により他の消費者向け融資セグメントの落ち込みは若干相殺され、YoYで0.89%減の3,100億シンガポールドルで着地した。消費者金融の約70%を占める住宅ローンは、3月にYoYで2.14%増の2,220億シンガポールドルとなった。

ノンバンク顧客向けの(全ての通貨建て預金を対象とした)3月の総預金残高は、YoYで5.99%増の1兆7,500億Sドル。高金利環境から定期預金への移行が続いたことを背景に、CASA比率は総預金額の18.9%(23年2月:19.2%)とやや低下して3310億Sドルとなった。

図4: 融資額成長率(%:YoY)推移

| 2022/2023 | 融資額成長 (YoY) |

| 23年3月 | -3.98% |

| 23年2月 | -3.10% |

| 23年1月 | -1.89% |

| 22年12月 | -0.30% |

| 22年11月 | 0.67% |

| 22年10月 | 2.13% |

| 22年9月 | 4.38% |

| 22年8月 | 6.67% |

引用元:CEIC、フィリップ・セキュリティーズ・リサーチ

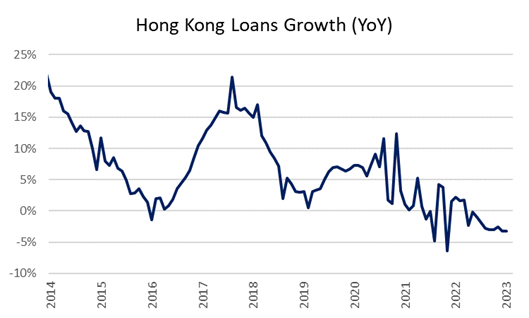

4.香港の融資額成長(YoY)は継続して低下

3月の香港国内の融資額成長率はYoYで3.30%減、MoMで0.23%増となった。3月の融資額成長率の減少率は22年1月以降で最も顕著であり、23年2月にみられたYoYで3.25%の減少率より大きい。一方、MoMでの0.23%成長は23年2月にみられた0.60%減から反転している。

図5:香港国内向け融資額の成長率は3月に低下した

引用元: CEIC, 、フィリップ・セキュリティーズ・リサーチ

5.3月の市場混乱からの回復に伴いボラティリティは低下した

23年4月のシンガポール証券取引所(SGX)における株式日次平均売買代金(SDAV)速報値はYoYで24%減の969百万ドル(図6)となり、23年入り後のマクロ経済要要因による市場心理の冷え込みが継続していることがわかる。4月のVIX平均(S&P500)は17.8と前月の21.6から低下、同取引所におけるデリバティブ日次平均出来高(DDAV)は3月がYoYで11%減の104百万枚、2月の101百万枚からMoMで3%増となった。

株式指数先物取引高の上位5銘柄における4月の取引高は、同社のNifty50指数先物取引とFTSE台湾指数先物取引の取引高減少により、YoYで27%減の1136万枚となった(図7)。特に、日経平均株価先物の出来高はMoMで52.8%の大幅な減少となり、5つの株式指数先物の出来高の全てがMoMで減少となった。

図6: YoYでのSDAV および DDAV推移

| SDAV (百万$) | YoY | DDAV (mn) | YoY | |

| 23年4月 | 969 | -24% | – | – |

| 23年3月 | 1,216 | -22% | 1.04 | -11% |

| 23年2月 | 1,105 | -33% | 1.01 | -5% |

| 23年1月 | 1,159 | -4% | 1.08 | +6% |

| 22年12月 | 935 | 10% | 0.92 | +8% |

| 22年11月 | 1,239 | -8% | 1.09 | +27% |

| 22年10月 | 1,154 | 0% | 1.22 | +23% |

| 22年9月 | 1,171 | -5% | 1.05 | +2% |

| 22年8月 | 1,105 | -12% | 0.92 | +2% |

| 22年7月 | 901 | -25% | 0.99 | +4% |

| 22年6月 | 1,165 | -5% | 1.10 | +24% |

| 22年5月 | 1,505 | -6% | 1.13 | +19% |

| 22年4月 | 1,271 | -1% | 1.09 | +25% |

引用元:SGX、 Bloomberg、フィリップ・セキュリティーズ・リサーチ

図7: SGXにおける株式指数先物上位5銘柄取引出来高(YoY推移)

| 株式指数先物 | 22年4月 | 23年4月 | YoY |

| FTSE China A50 Index Futures | 9,139,214 | 6,702,359 | -26.7% |

| Nifty 50 Index Futures | 2,406,703 | 1,746,427 | -27.4% |

| Nikkei 225 Index Futures | 916,682 | 715,085 | -22.0% |

| MSCI Singapore Index Futures | 1,063,098 | 1,087,790 | 2.3% |

| FTSE Taiwan Index Futures | 1,518,868 | 1,108,507 | -27.0% |

| 各部合計 | 15,044,565 | 11,360,168 | -24.5% |

引用元:SGX、Bloomberg、フィリップ・セキュリティーズ・リサーチ

投資行動レーティング

オーバーウェイトを継続:我々は銀行に対するポジティブな見方を維持する。シンガポール地場銀行の配当利回りは魅力的な水準にあり、過剰な自己資本比率の是正とROE上昇に向けた配当によるアップサイドサプライズが期待できる。安定した経済状況と金利の上昇は、銀行セクターにとって引き続き追い風となるだろう。SGXも金利上昇の恩恵を受けるとみられる企業の一つである。

各行の23年1Q業績は概ね予想を小幅に上回るもので着地した。YoYで50%増となったNIIに支えられ、PATMIも同様に50%増となった。各行は一般貸倒引当金を増加させているものの、信用コストは依然として18bpsと低い水準にある。しかしながら、23年決算期の業績見通しは各行NIM(2.05-2.25%程度の予想幅)融資額成長率(1桁半ばから1桁前半から半

ばまでの予想幅)はともに引き下げられている。

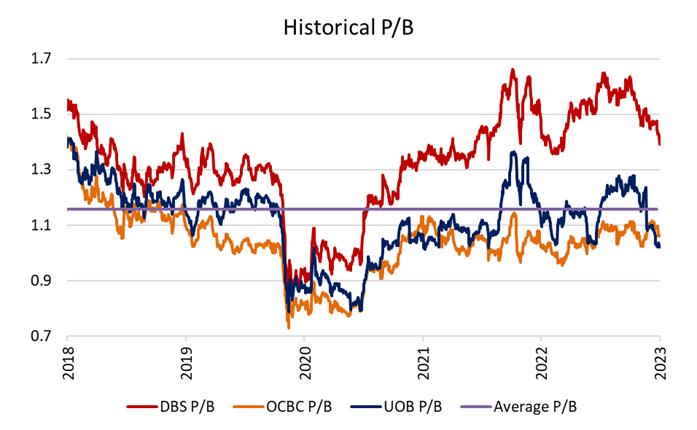

図8:シンガポール地場銀行各行の過去5年間のPBR推移

引用元: Bloomberg, 、フィリップ・セキュリティーズ・リサーチ

図9:各行の目標PBR

| DBS | OCBC | UOB | |

| 過去最高値

過去最低値 |

1.62

0.81 |

1.50

0.73 |

1.43

0.79 |

| 5年平均値 | 1.17 | 1.09 | 1.12 |

| 現在値 | 1.34 | 1.02 | 0.97 |

| 目標値 | 1.36 | 1.27 | 1.17 |

| 目標株価(S$) | 41.60 | 14.22 | 35.70 |

引用元: Bloomberg, 、フィリップ・セキュリティーズ・リサーチ

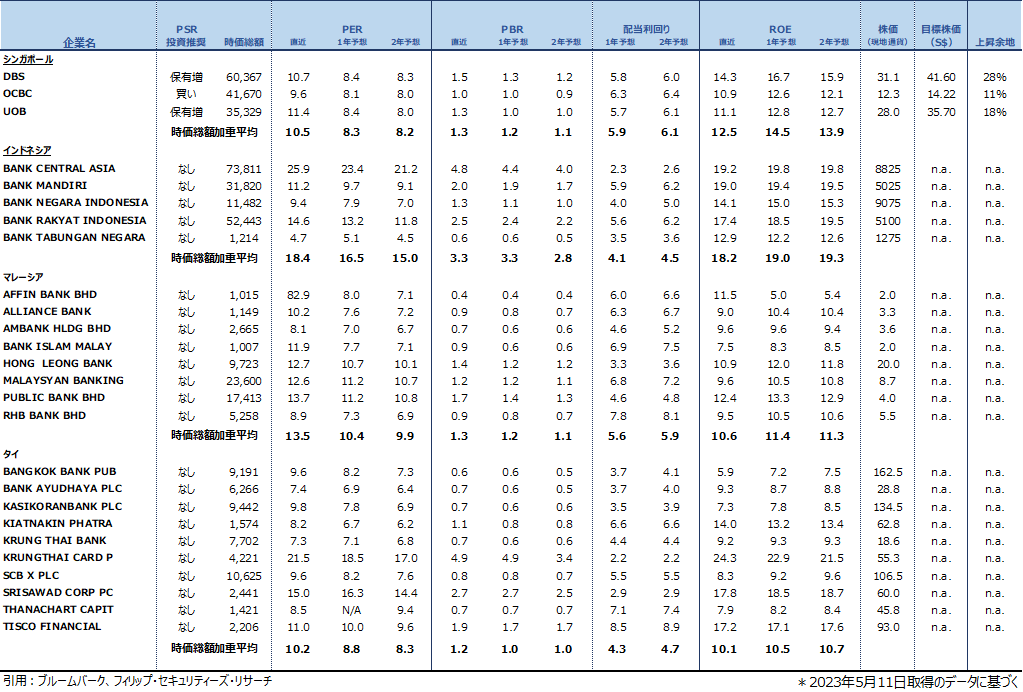

【図10】: アジア競合金融機関比較

.png)

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。