フィリップ2023シンガポール投資戦略①

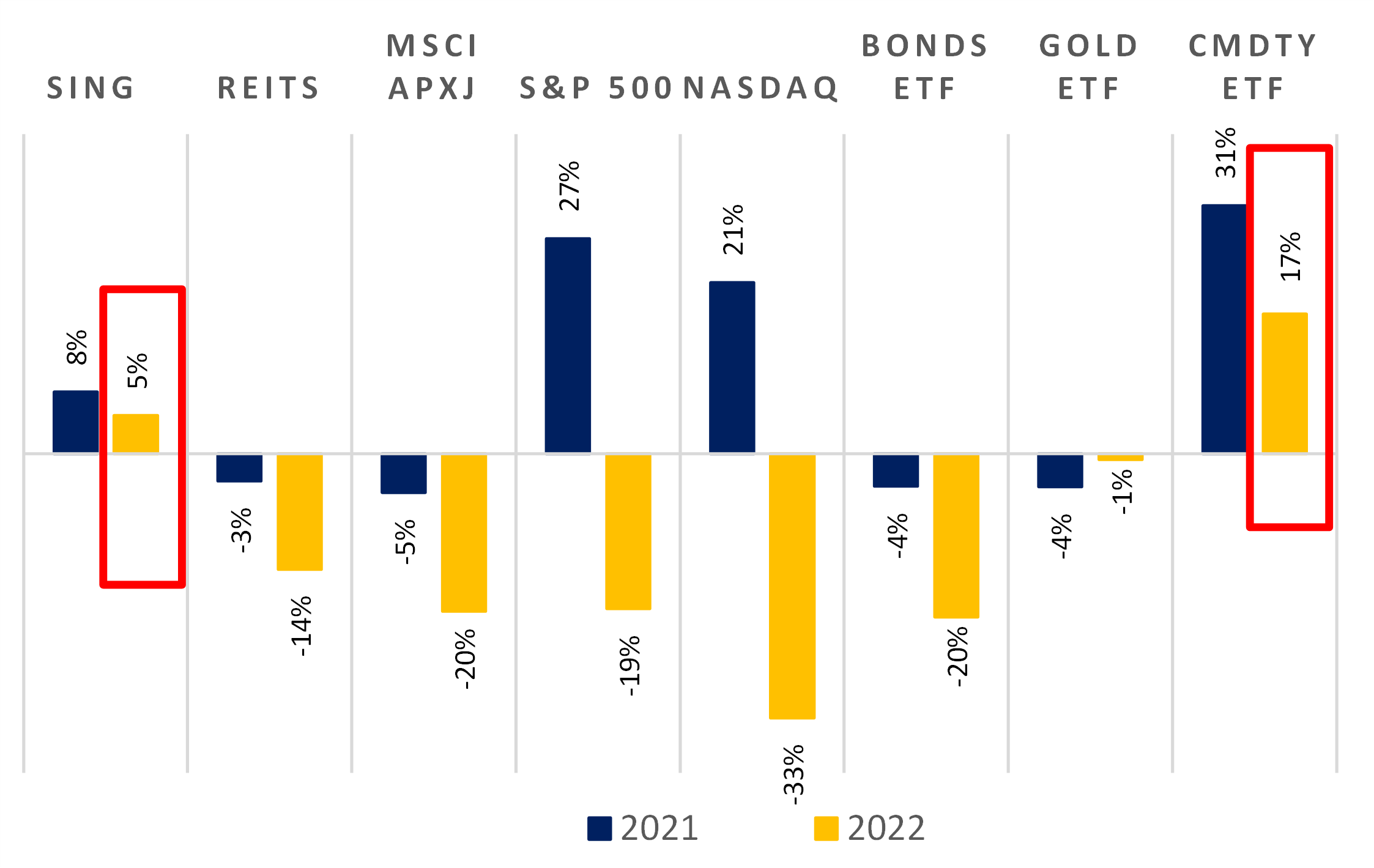

ディスインフレに備えた投資ポジションを

シンガポールストラテジーレポート

原文:ポール・チョー(Paul Chew)

フィリップ証券シンガポール・投資調査部長

(原文公開:1月4日)

翻訳作成日:1月24日

2022年のレビュー:

シンガポールは2022年おいて傑出したアウトパフォーマンスを見せたといえる。USドル建てでみると、シンガポール株式は前年比4.8%(21年では同7.7%)の上昇であった。これは米国や日本を除くアジア諸国の株式を24-25%上回る成績である。銀行部門のパフォーマンスは、上昇する金利と保有資産の質の高さを背景に、高い反発力を見せた。

パフォーマンスは、金利上昇と健全な資産の質から大きな恩恵を受け、底堅いものとなった。

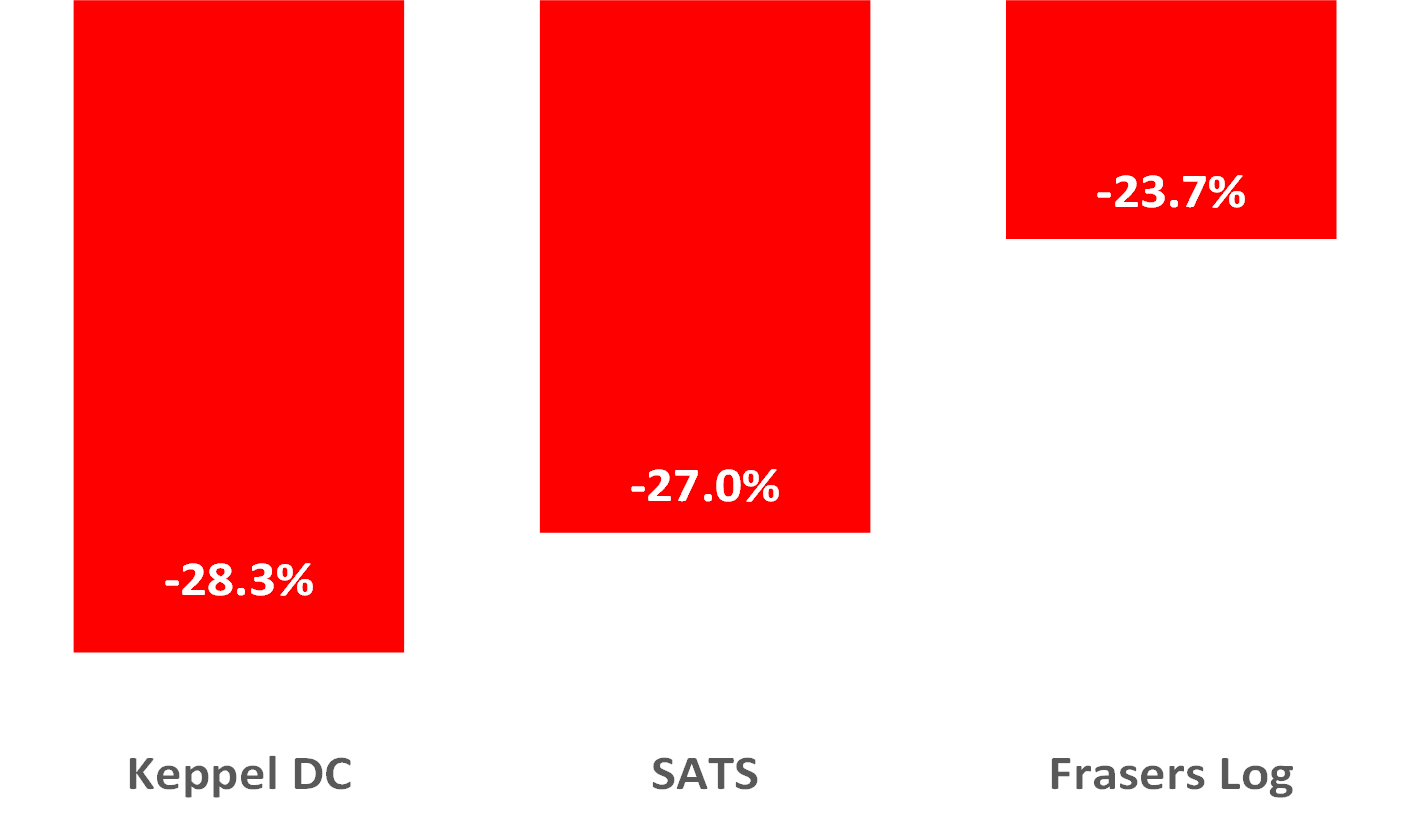

2022年の海運セクターのアウトパフォームは、 Yangzijiang Shipbuilding (YZJSGD:+95%)と Sembcorp Marine (SMM:+68%)が主導した上昇であった。石油・ガスやコンテナ船の設備投資の盛り上がりが、造船所の受注高を押し上げた。

一方、2022年はREITにとってひどい1年であった。下落をリードしたのは、海外不動産を対象としたリート法人である。 Manulife US REIT(MUST:-55%)、 Prime US REIT(PRIME:-51%)、あるいはデータセンターの Digital Core(DCREIT:-53%)、 Keppel DC REIT (KDCREIT:-28%)などがそれにあたる。

図1.底堅い地場銀行のパフォーマンス

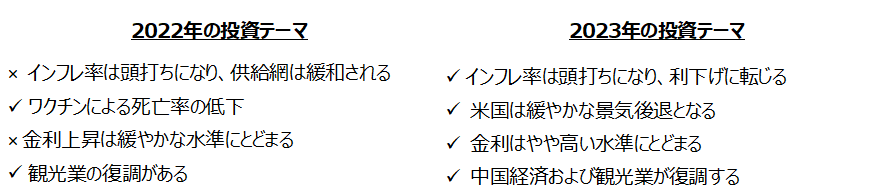

図2.指数低下に寄与した銘柄

図3.エネルギーに関連した収益

図1-3の引用元:フィリップ・セキュリティーズ・リサーチ(PSR)、Bloomberg

2023年の見通し:

2022において、すべての資産クラスに対する重圧となったのは、予想を上回る金利上昇だ。フィリップ証券シンガポール(以下「私たち」と言う)は22年初に年末までに金利の上昇は0.75%にとどまるものと予想していた。しかしフェデラルファンドレートは4.25%にも上昇した。 この変化は世界の株式・債券市場に大きな損傷を与えた。ウクライナの紛争もコモディティ価格の高騰により物価上昇を悪化させた。

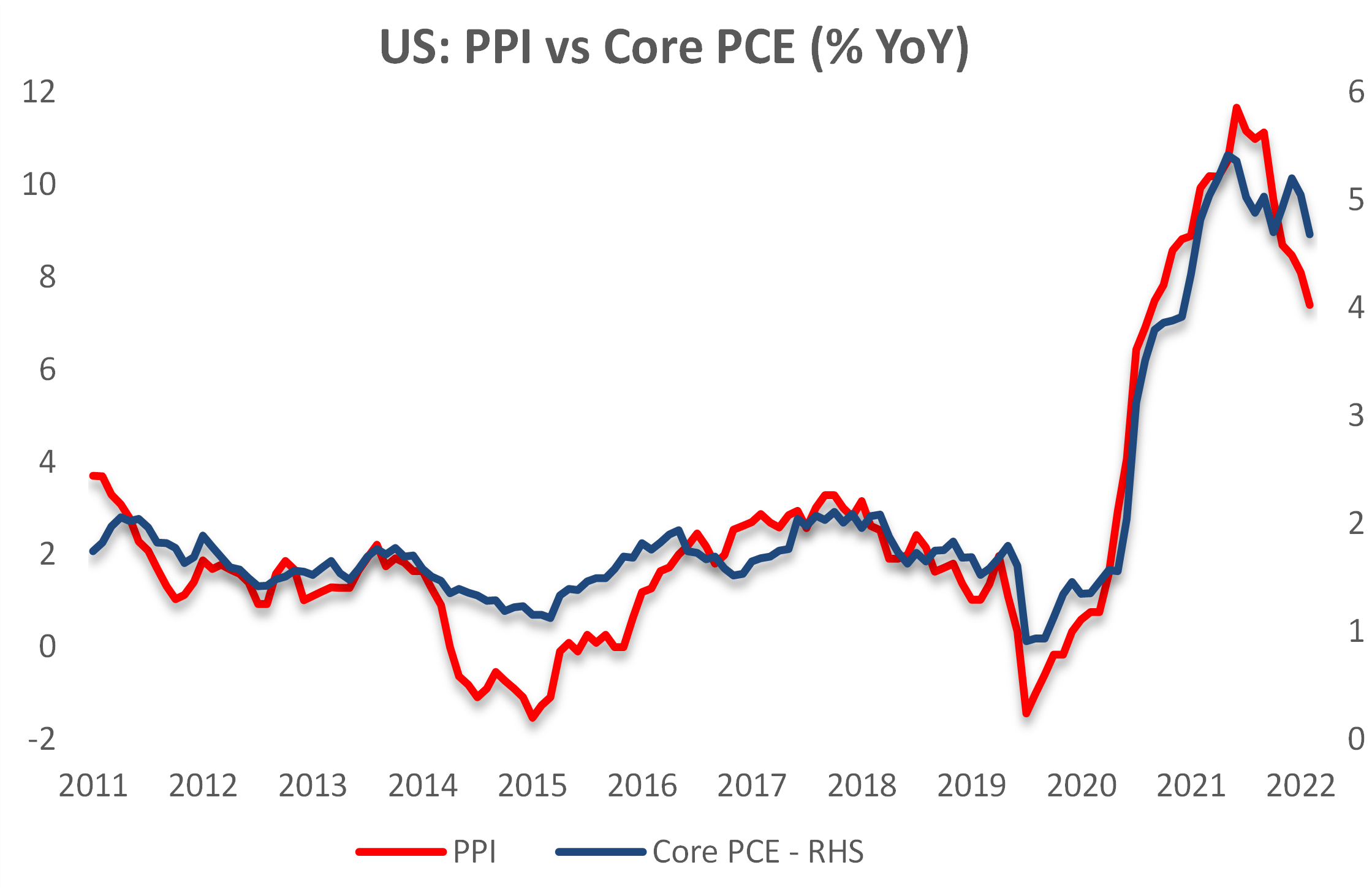

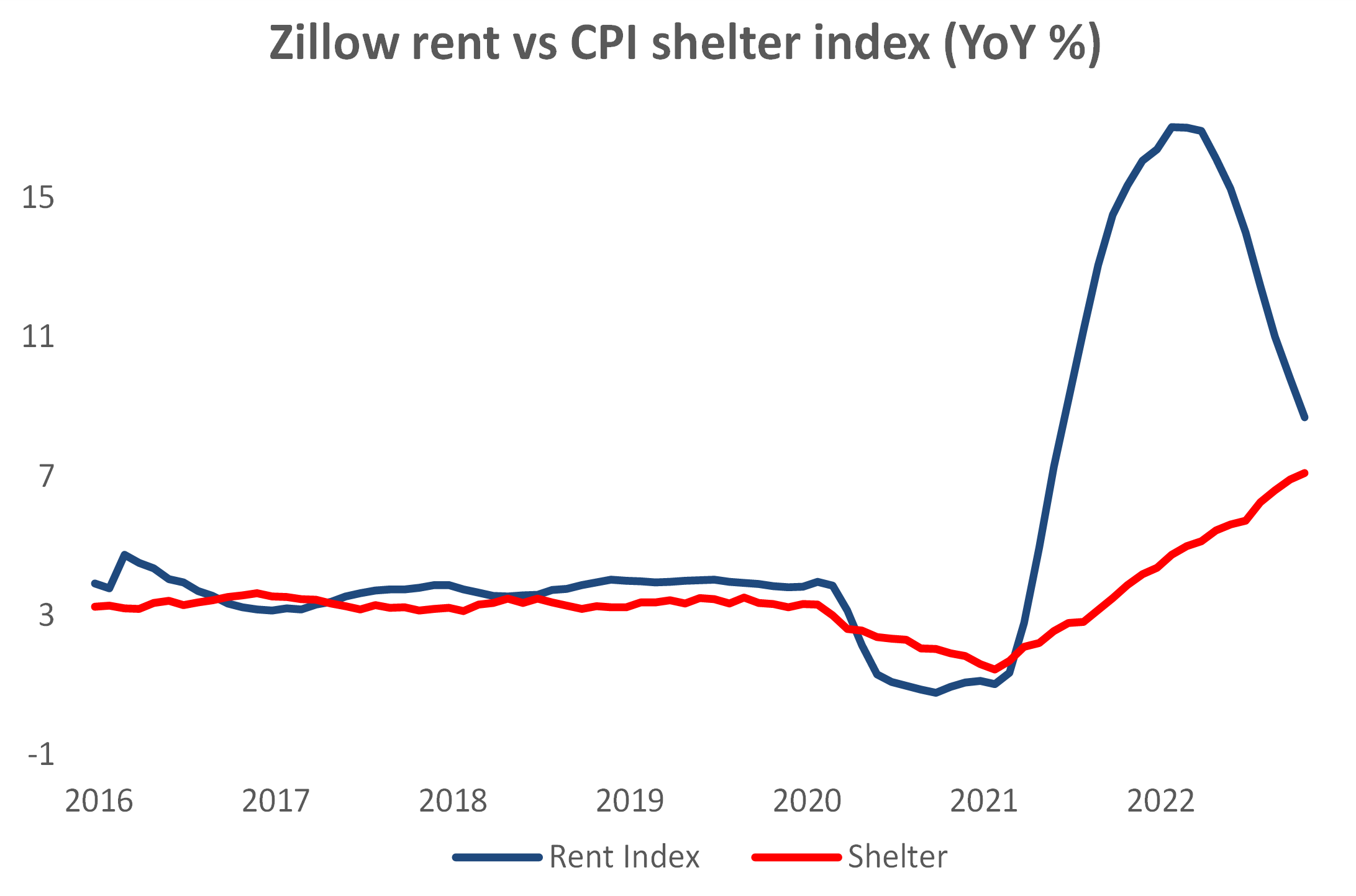

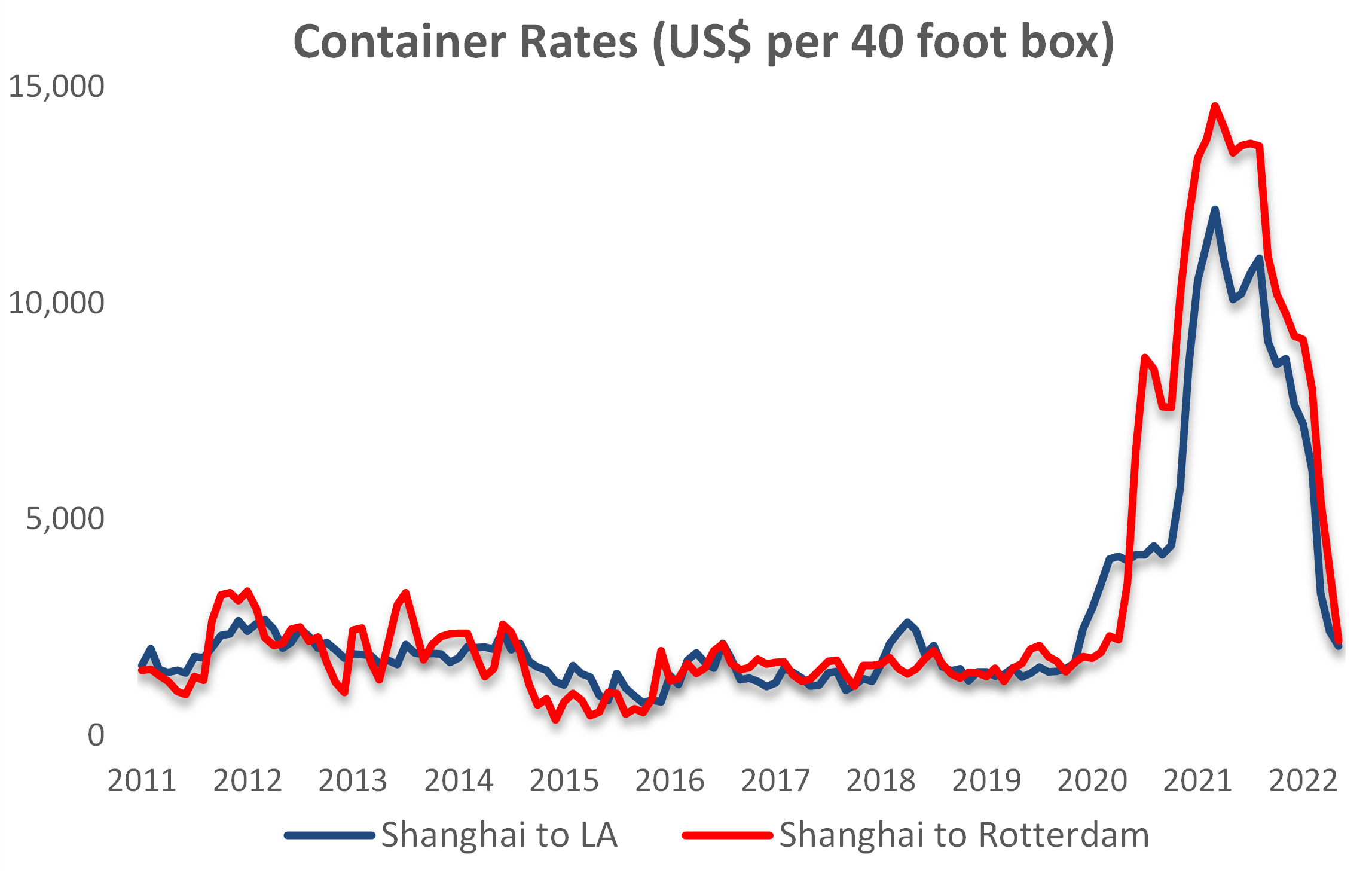

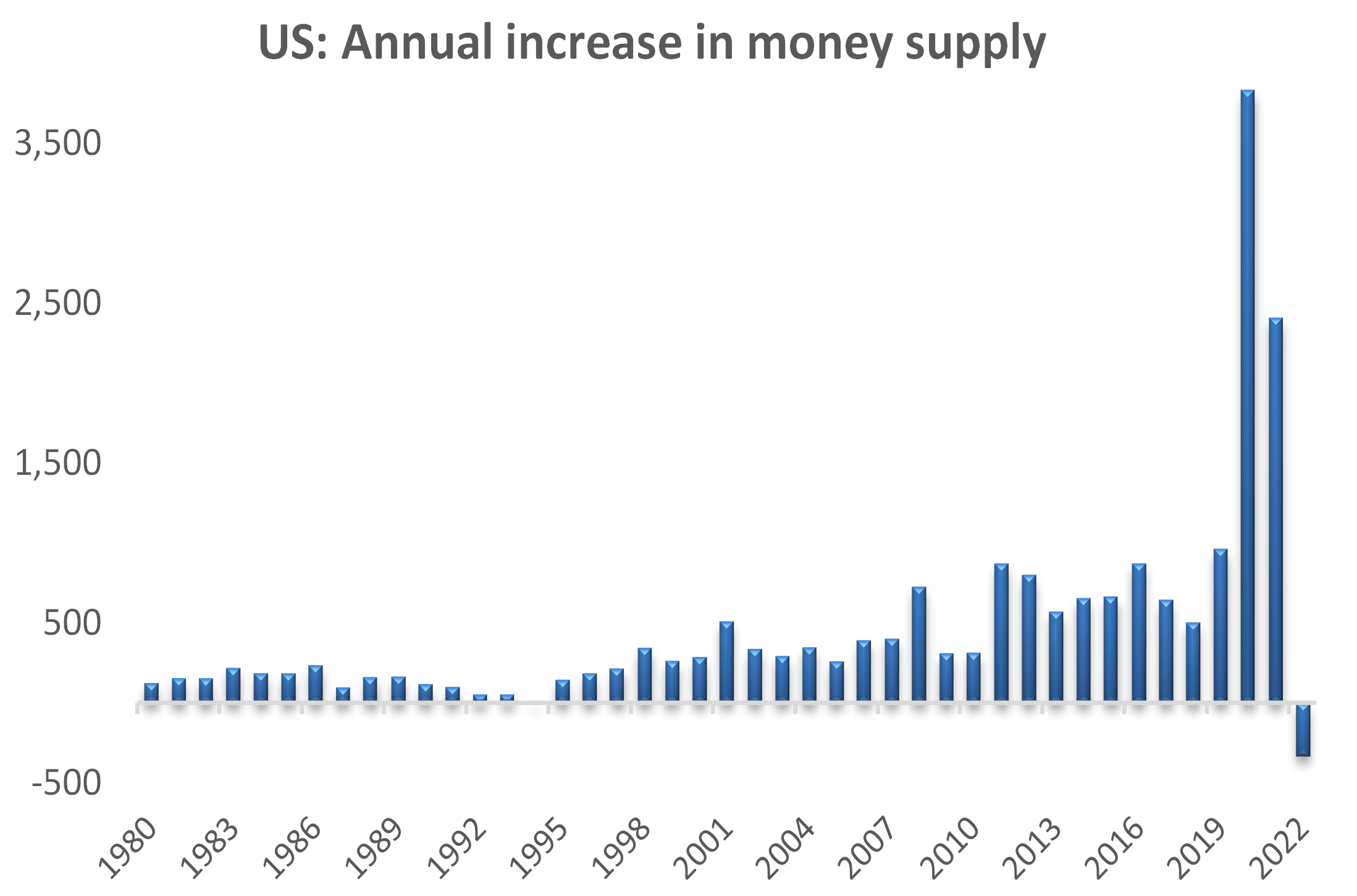

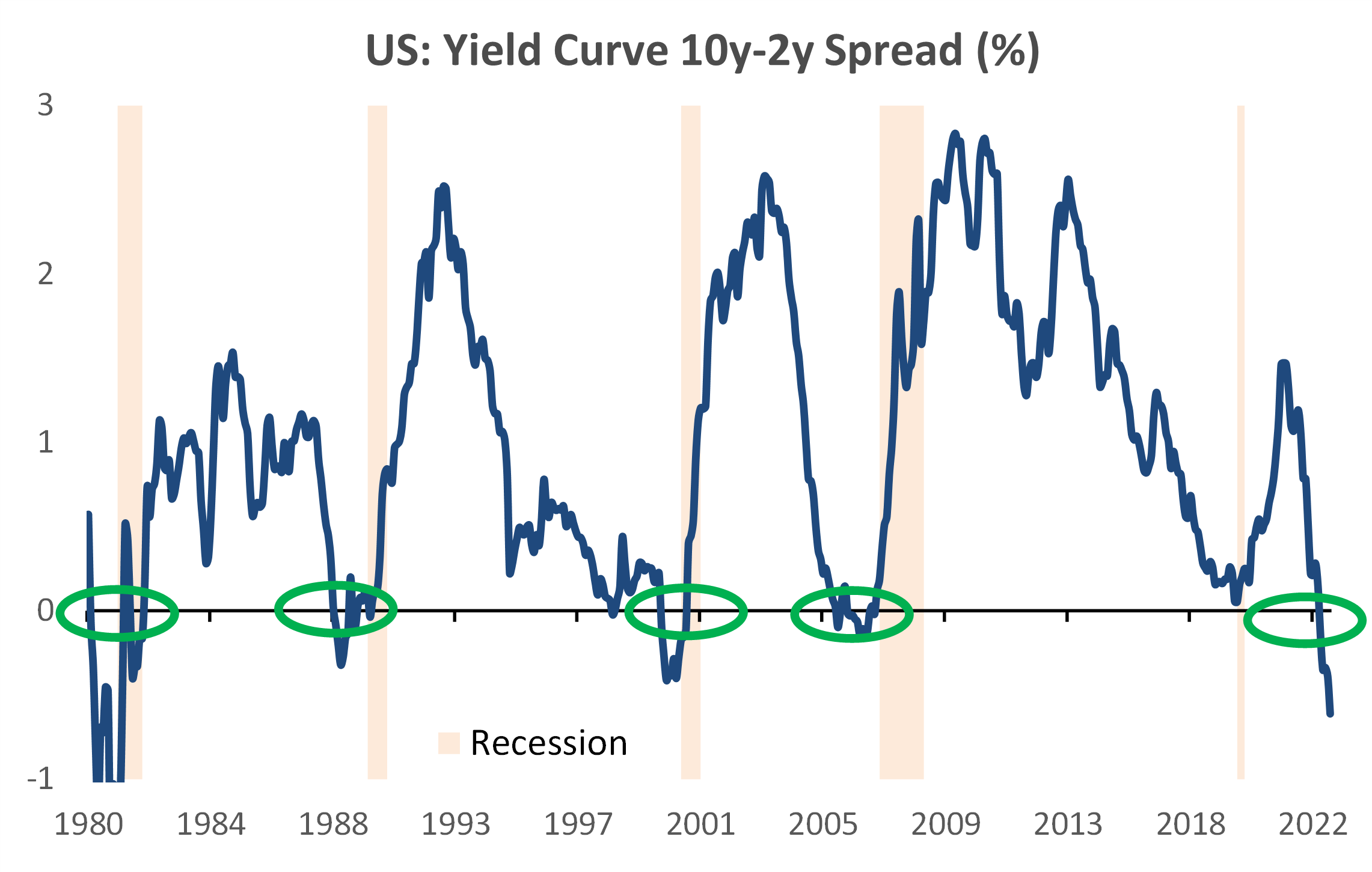

2022年の私たちの戦略はインフレトレードであり、ドルロング、株式・債券のショートの組み合わせであった。2023年の戦略はその逆である。私たちは、今年のインフレ率は急激に低下すると予想している。複数の指標が、米国のインフレ率の急減速を示唆している。消費財のインフレ率は急低下し(図5)、家賃などの主要サービスは転換点を迎え(図6)、運賃は暴落し(図7)、マネーサプライは収縮している(図8)。コアPCE(FRBが好んで使うインフレ指標)は年率換算で現在2.6%となり、FRBの目標値2%に迫っている。米国の景気後退の可能性が高い。イールドカーブは大きく逆イールドとなり(図9)、他の経済指標も鈍化している。

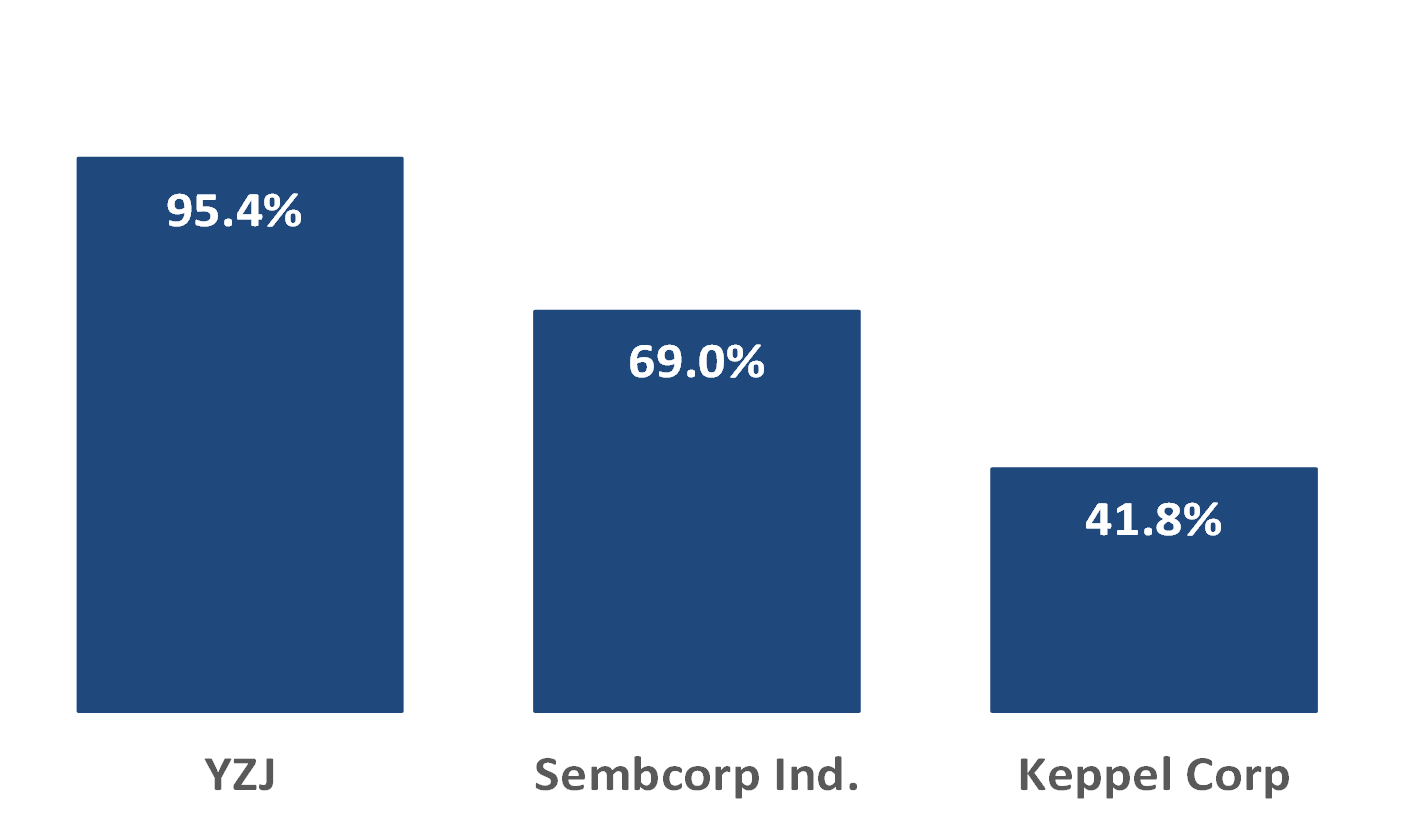

図4. シンガポールは米国、他のアジア諸国を圧倒するパフォーマンス

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), Bloomberg, *Bonds ETF はiShares Investment Grade Corporate Bonds (LQD), Gold ETF は SPDR Gold Shares (GLD). Commodity はiPath Bloomberg Commodity Index ETNをそれぞれ引用

図5.消費財部門はインフレ率の低下の先行指標である

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), Bloomberg

図6.賃貸料は低下を開始(Zillow賃貸指数とCPIシェルター指数)

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), Bloomberg, CEIC

図7.運搬費用の急落(40ftコンテナあたりの価格(US$))

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), Bloomberg

図8.マネーサプライは過去60年間に比べ最も縮小している(年次マネーサプライ変化率)

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), CEIC

図9.景気後退もしくはインフレ低下時には逆イールドが観測される

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), CEIC

しかしながら、私たちは景気後退が緩やかなものになるとみている。その根拠は、雇用が堅調であり、2008年のリーマンショックを連想させる住宅ローンや銀行危機によるデフレショックが無い点だ。大規模レバレッジ解消が起きていることには違いないが、2兆ドルの暗号通貨市場の崩壊からは隔離されている。自身の暗号通貨を刷ってお金持ちになる道には限界があるだろう。

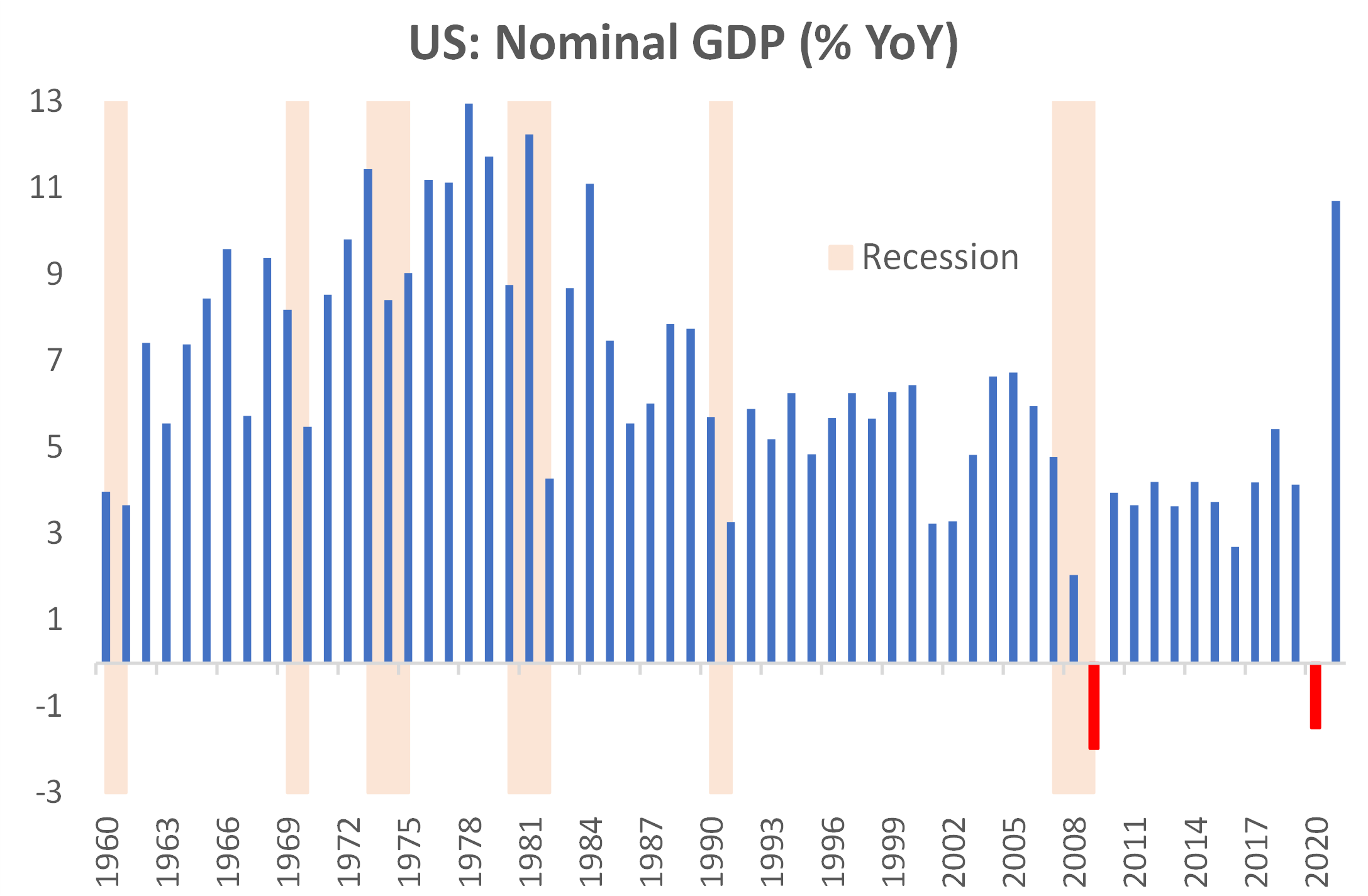

インフレ不況期は1970年の状況に似るが、当時は名目GDPや営業キャッシュフローの縮小はなかった(図10)。こうした年は実質金利がマイナスとなり、金利上昇よりも速い経済成長に特徴がある。1970年から82年にかけて、米国は4回の不況に直面したが、名目GDPの成長率は年平均10%であった。直近の3つの不況期(2001年、2008/09年、2020年)における企業収益縮小は20%であったのに対して、1970年代に観測された不況期における米国の企業収益は3%程度の縮小だった。

図10.1970年-82年の名目GDP成長率は年平均10%

引用元: フィリップ・セキュリティーズ・リサーチ(PSR), Bloomberg, CEIC

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。