投資戦略ウィークリー 2022年8月1日号(2022年7月29日作成)】”円高ドル安の進行とコモディティ、ボーイング関連”

■円高ドル安の進行とコモディティ、ボーイング関連

- 足元で円高ドル安が進行中だ。日本時間28日午前3時発表された米FOMC(連邦公開市場委員会)で政策金利のFF(フェデラル・ファンド)金利の誘導目標上限が75ポイント引き上げられ、2.50%となった。パウエルFRB議長は会見で「次回以降は会合ごとにしかガイダンスを提供せず、今後の指針をデータに委ねる」としつつ米国経済に軟化の兆候がある指摘したことから、「CMEフェドウォッチ」による政策金利の市場予想は、次回9月FOMCは77%の確率で0.50%の引き上げにとどまり、年末時点の最多予想も3.25%と、約1ヵ月前の3.75%の多数予想から大幅に低下した。

- この動きを背景に、ドル円相場は27日の終値1ドル136円62銭から、日本時間29日の12時40分頃には1ドル132円台まで円高ドル安が進んだ。日経平均株価は日本時間29日朝に発表された米アップルの4-6月期決算でiPhoneが増収を維持したほか、米国で半導体補助金法案が上下院を通過したことなど好材料が揃ったものの、このような急速な円高ドル安の逆風を受けて2日連続で2万8000円の大台タッチからの売り圧力に押し戻される展開となった。

- ドル円相場の日足の一目均衡表を見ても、ローソク足直近26本分の高値と安値の平均である「基準線」が、直近9本分の高値と安値の平均である「転換線」を下回り、足元の終値をローソク足25本分過去に遡らせて推移させた「遅行線」が25営業日前のローソク足を下回っている。これは、短期的に押し目買いからの高値更新が容易でないことを示唆している面もある。その意味では、円安ドル高が日経平均を押し上げる期待は薄れつつあるかもしれない。

- 一方、米国長期金利低下とドル安はコモディティ市場を活気づけている。米国28日の終値では、CMX金先物が前日比1%上昇、CMX銀先物が同7.5%上昇、CBT小麦先物が同3.4%上昇といった格好だ。エネルギー・貴金属・非鉄金属・穀物などの市況上昇の恩恵を受けやすい銘柄は買いの好機と見る余地もあろう。

- 米国主要企業の動向の中で日本企業の業績への影響が広範囲に及ぶ銘柄として世界最大の航空機メーカーのボーイング(BA)がある。ボーイングの2022年4-6月期決算では、小型機「737MAX」の納入が前年同期比2倍以上となったほか、中型機「787」の納入再開に向けた準備が「最終段階」に入ったとされた。主翼・胴体の三菱重工業(7011)・川崎重工業(7012)・SUBARU(7270)・日機装(6376)、炭素繊維の東レ(3402)、タイヤのブリヂストン(5108)、チタンの東邦チタニウム(5727)、厨房トイレのジャムコ(7408)、飛行制御のナブテスコ(6268)、補助動力装置の住友精密工業(6355)などはお馴染みの顔ぶれだろう。(笹木)

8/1号では、平田機工(6258)、ナブテスコ(6268)、凸版印刷(7911)、アイネス(9742)、インドフードCBPサクセス・マクムール(ICBP)を取り上げた。

■主な企業決算の予定

- 8月1日(月): ANAHD、JSR、TDK、あおぞら銀行、アステラス製薬、ハウス食品グループ本社、ヒロセ電機、塩野義製薬、京セラ、三越伊勢丹HD、持田製薬、住友化学、小野薬品工業、大阪ガス、大塚商会、大和工業、南海電気鉄道、日本ハム、日本軽金属HD、日本航空、(米)アクティビジョン・ブリザード

- 8月2日(火):AGC、NOK、NTN、イビデン、ウシオ電機、カルビー、ケーズHD、サンリオ、ダイキン工業、ニチレイ、ユー・エス・エス、レンゴー、王子HD、九州旅客鉄道、群馬銀行、三井物産、三菱UFJフィナンシャル・グループ、三菱商事、山崎製パン、西日本旅客鉄道、双日、東ソー、東京電力HD、(米)エレクトロニック・アーツ、ギリアド・サイエンシズ、マイクロチップ・テクノロジー、アドバンスト・マイクロ・デバイセズ(AMD)、マッチ・グループ、ベリスク・アナリティクス、スターバックス、エアビーアンドビー、ペイパル・HD、マリオット・インターナショナル(メリーランド)、アイデックスラボラトリーズ、キャタピラー、デュポン・ド・ヌムール

- 8月3日(水): BIPROGY、JFEHD、SUBARU、ZHD、オリックス、カカクコム、カシオ計算機、クボタ、コンコルディア・フィナンシャルグループ、ジーエス・ユアサ コーポレーション、ツムラ、ネットワンシステムズ、ひろぎんHD、ヤマハ、リコー、伊藤忠テクノソリューションズ、科研製薬、花王、京王電鉄、阪急阪神HD、三菱ケミカルグループ、住友商事、住友電気工業、小林製薬、川崎汽船、太陽誘電、大正製薬HD、大東建託、東武鉄道、日本空港ビルデング、日本光電工業、日本郵船、日油、任天堂、野村HD、(米)アンシス、フォーティネット、メットライフ、ルシード・グループ、イーベイ、メルカドリブレ、ブッキング・HD、CVSヘルス、モデルナ、エクセロン、リジェネロン・ファーマシューティカルズ

- 8月4日(木): DMG森精機、FOOD & LIFE COMPANIES、HOYA、SUMCO、TBSHD、TIS、UBE、アズビル、エア・ウォーター、キッコーマン、コナミグループ、シスメックス、スクウェア・エニックス・HD、セガサミーHD、ソフトバンク、ダイセル、トヨタ自動車、ニコン、フジ・メディア・HD、めぶきフィナンシャルグループ、ユニ・チャーム、旭化成、株式会社ヤマダHD、協和キリン、古河電気工業、五洋建設、江崎グリコ、参天製薬、昭和電工、西松建設、西武HD、長瀬産業、東急不動産HD、東京応化工業、日清食品HD、日本触媒、日本水産、日本製鉄、日本発条、不二製油グループ本社、宝HD、(米)アトラシアン、アムジェン、バーテックス・ファーマシューティカルズ、スカイワークス・ソリューションズ、デューク・エナジー、コノコフィリップス、データドッグ、Constellation Energy Corp、イーライリリー

- 8月5日(金): FUJI、MS&ADインシュアランスグループHD、SANKYO、SOMPOHD、アウトソーシング、アマダ、アリアケジャパン、アルフレッサ HD、いすゞ自動車、インターネットイニシアティブ、エーザイ、エヌ・ティ・ティ・データ、グローリー、ゴールドウイン、コムシスHD、シャープ、ジャストシステム、スズキ、セブン銀行、ダイワボウHD、ダスキン、テイ・エス テック、テレビ朝日HD、デンカ、ニッコンHD、バンダイナムコHD、ファンケル、ふくおかフィナンシャルグループ、フジテック、ブラザー工業、ベネッセHD、ミネベアミツミ、ヤマハ発動機、リンナイ、レーザーテック、伊藤忠商事、関西ペイント、丸井グループ、丸一鋼管、丸紅、京浜急行電鉄、三井化学、三浦工業、三菱瓦斯化学、三菱重工業、三菱地所、山口フィナンシャルグループ、住友重機械工業、千葉銀行、全国保証、大成建設、島津製作所、東京センチュリー、東京海上HD、東邦HD、凸版印刷、日本製紙

■主要イベントの予定

- 8月1日(月)

・auじぶん銀行日本製造業PMI(7月)、自動車販売台数(7月)

・OPEC事務局長にクウェートのハイサム・ガイス氏就任、米建設支出(6月)、米ISM製造業景況指数(7月)、S&Pグローバル米製造業PMI(7月)・ユーロ圏製造業PMI(7月)、ユーロ圏失業率(6月)、中国財新製造業PMI指数(7月)、香港GDP(2Q)

- 8月2日(火)

・日本ビジネスシステムズが東証スタンダードに新規上場、7月分の国内ユニクロ売り上げ速報、マネタリーベース(7月)、日銀営業毎旬報告(7月31日現在)

・米シカゴ連銀総裁と米セントルイス連銀総裁の講演、米共和党全国委員会(RNC)夏季会合(シカゴ、5日まで)、米中間選挙予備選(アリゾナ州、カンザス州、ミシガン州、ミズーリ州、ワシントン州)、オーストラリア中銀が政策金利発表

・米自動車販売(7月)、米求人件数(6月)

- 8月3日(水)

・臨時国会召集、auじぶん銀行日本サービス業・日本複合PMI(7月)

・「OPECプラス」閣僚級会合、ブラジル中銀が政策金利発表

・米耐久財受注(6月)、米ISM非製造業総合景況指数(7月)、S&Pグローバル米総合・サービス業PMI(7月)、ユーロ圏総合・サービス業PMI(7月)、ユーロ圏PPI(6月)、ユーロ圏小売売上高(6月)、中国財新サービス業・コンポジットPMI(7月)

- 8月4日(木)

・対外・米クリーブランド連銀総裁、講演

・ 米中間選挙予備選(テネシー州)、CPAC(保守政治行動会議)2022(テキサス州、7日まで)・トランプ前米大統領らが講演予定、ECB経済報告、英中銀政策金利と金融政策報告発表・ベイリー総裁会見対内証券投資(7月24-30日)

・米新規失業保険申請件数 (7月30日終了週)、米貿易収支 (6月)、独製造業受注(6月)

- 8月5日(金)

・クラシコムが東証グロースに新規上場、家計支出(6月)、毎月勤労統計-現金給与総額(6月)、 景気先行CI・景気一致指数(6月)

・インド中銀が政策金利発表、ロシア・トルコ大統領会談(ロシア・ソチ)

・米雇用統計(7月)、米消費者信用残高(6月)、独鉱工業生産(6月)、インドネシアGDP(2Q)

- 8月6-7日(土・日)

・コロンビア新大統領就任、中国貿易収支(7月)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

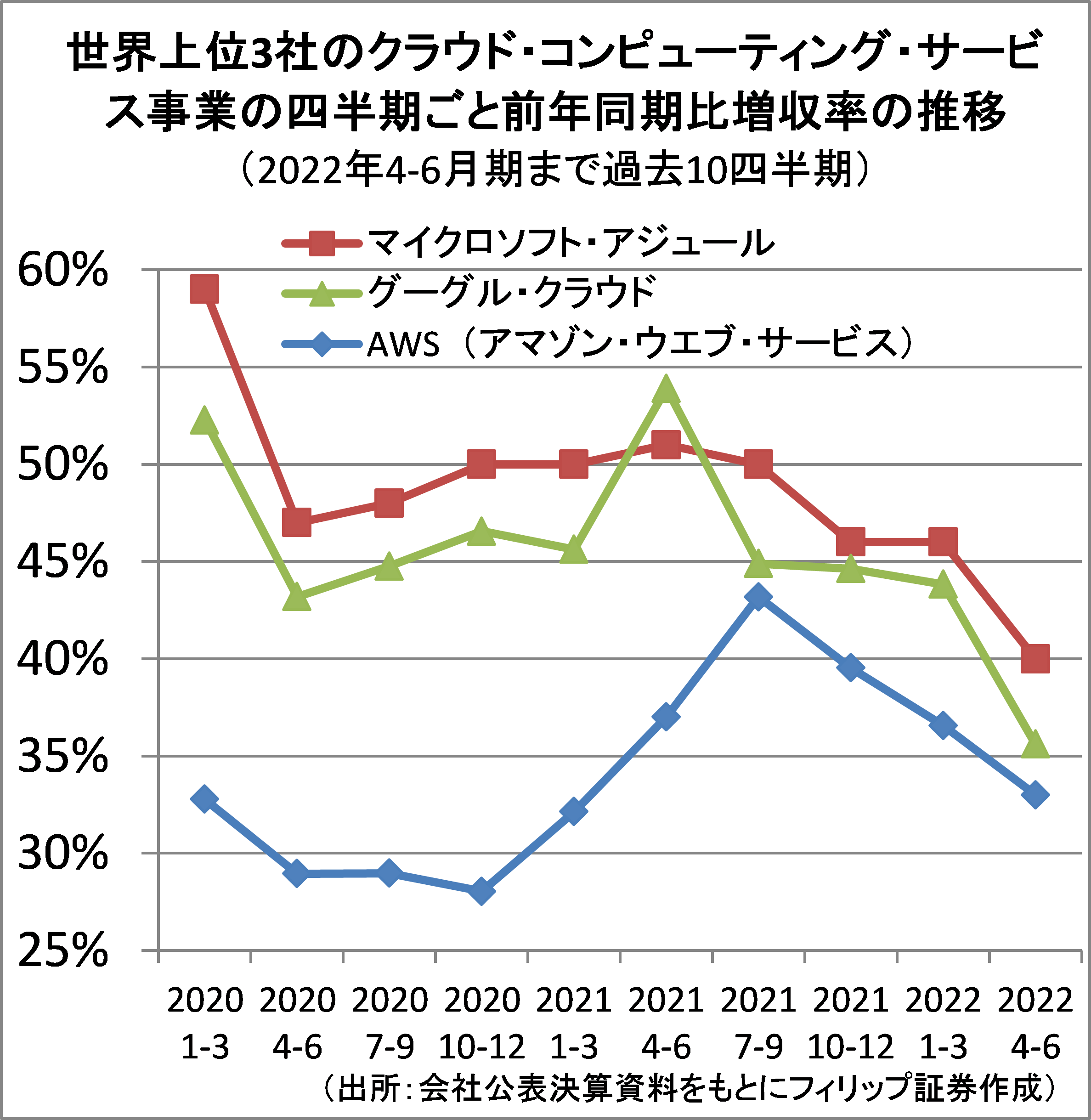

■クラウド・コンピューティング事業

「クラウド・コンピューティング」とは利用者がネットを介してコンピューターを使ったサービスを受けることを指す。世界3強の2022年4-6月期の前年同期比の増収率は、アマゾン・ウエブ・サービス(AWS)が33%、マイクロソフト・アジュールが40%、グーグル・クラウドが36%と高水準を維持。一度使い始めると乗り換えにコストが係る点も成長持続の要因だろう。

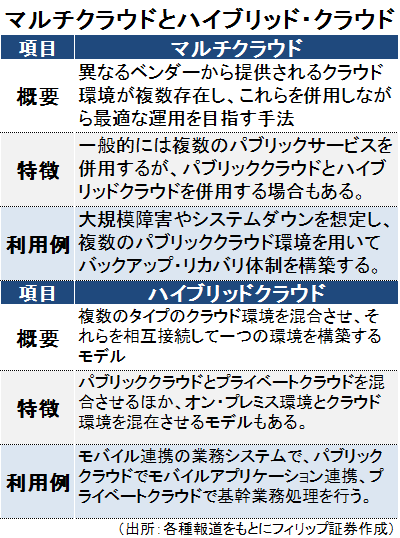

最近は大規模障害やシステムダウンに備えて複数クラウドを併用する「マルチクラウド」や、業務の特徴に沿って異なるタイプのクラウドを統合運用する「ハイブリッドクラウド」が増加中。グローバルXクラウド・コンピューティングETF(CLOU)のようにETFでも投資可能だ。個別株ではマルチクラウド関連でデータウェアハウスのスノーフレーク(SNOW)が注目される。

【クラウド・コンピューティング事業~増収率鈍化の次は複数システム運用へ

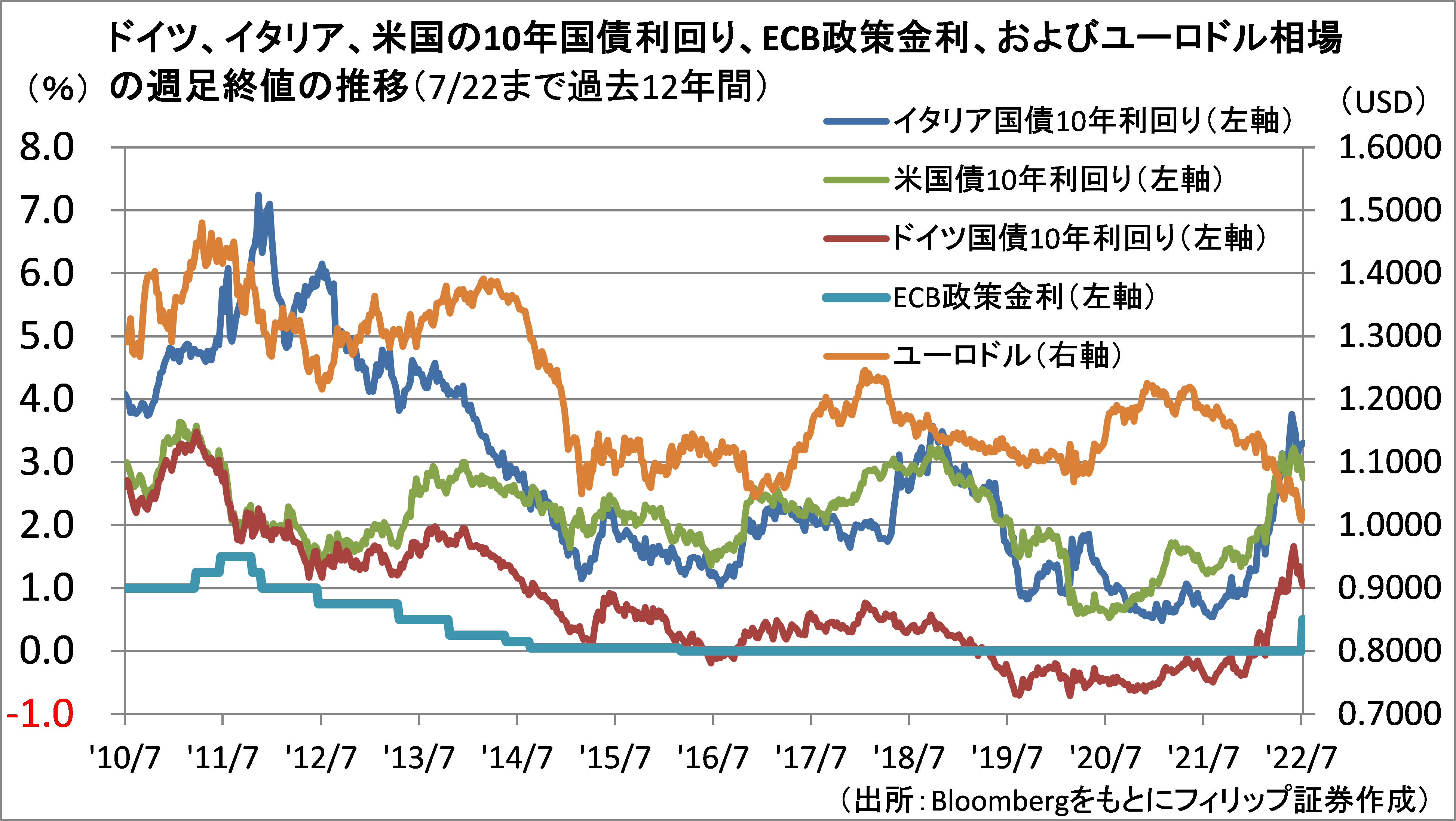

■ユーロ圏市場分断とユーロ相場

欧州中央銀行(ECB)は7/21、政策金利をゼロから0.50%へ大幅引上げに加え、新たな債券買入れ措置として「伝達保護措置」(TPI)を承認。当該国において買入れ基準を満たすことが必要としつつも、ユーロ圏への金融政策伝達に対して深刻な脅威をもたらす、不当で無秩序な市場の動きに対抗するための利用が可能とした。また、「パンデミック緊急購入プログラム(PEPP)」を通じて購入・保有する債券の償還後に再投資期間を少なくとも2024年末とする方針を維持した。

イタリアは欧州債務危機発生の2010-11年に政府債務残高対GDP比の高さが問題視され、ドイツ国債との利回り格差拡大を伴い国債利回りが急騰。足元の10年国債利回りは米国債を上回った。クレジット面からは「正常化」かもしれない。

【ユーロ圏市場分断とユーロ相場~イタリアの政局不透明化が響く可能性も】

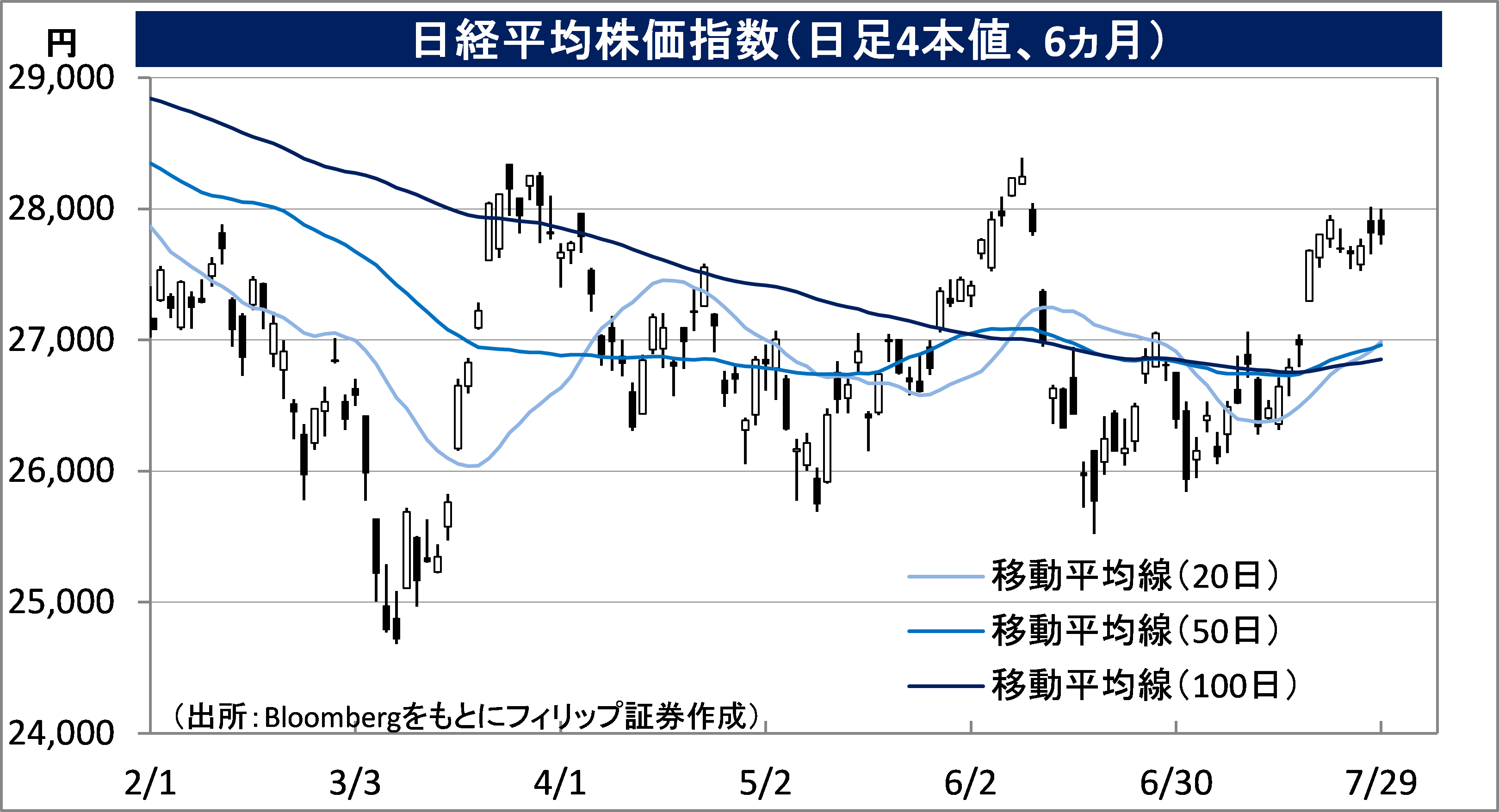

■最近の日経平均株価の周期性

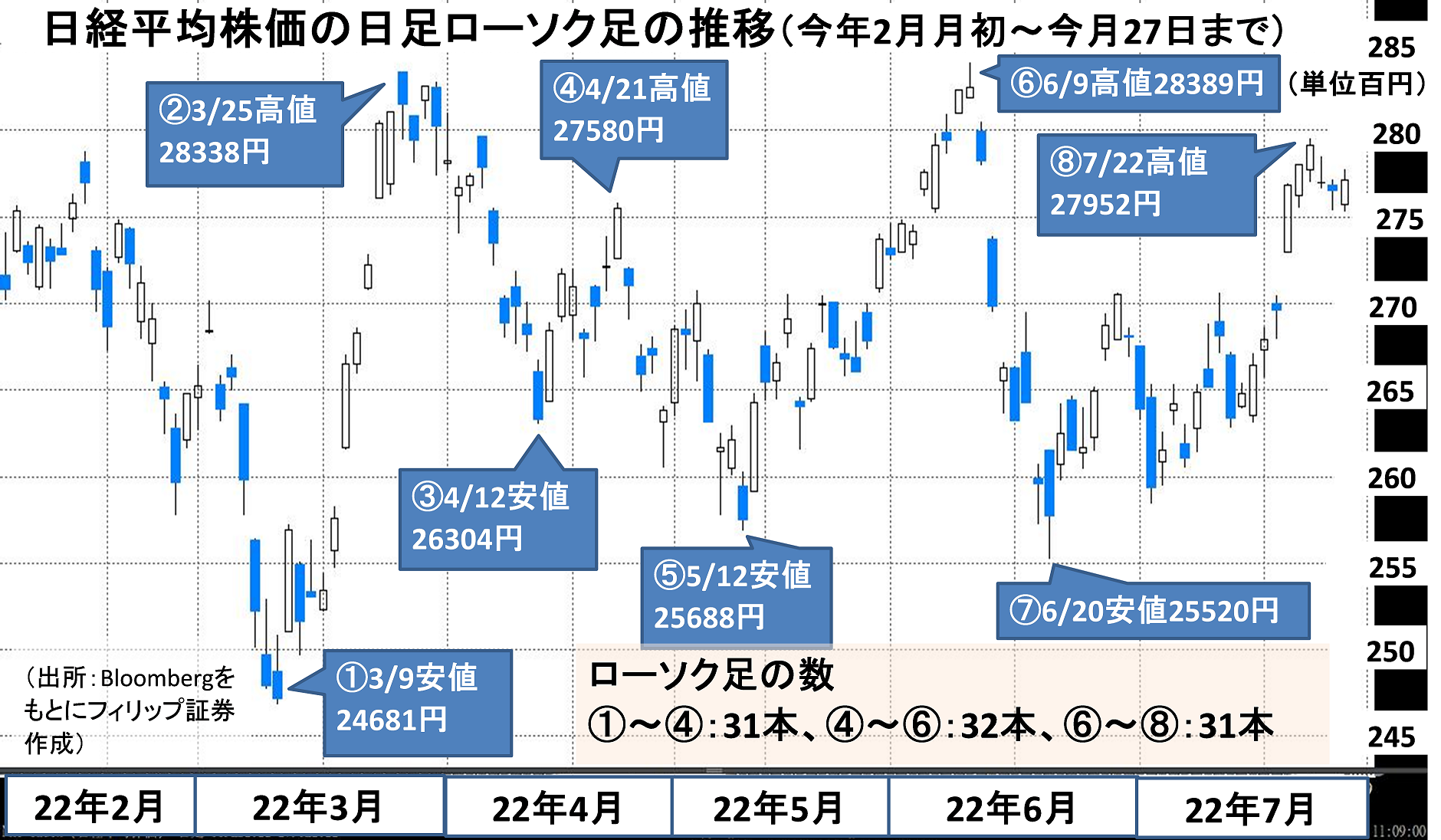

最近の日経平均株価の日足に関し、反転して上昇または下落した節目の変曲日に着目すると周期性を見出すことができる。年初来安値の3/9を起点にして3/25までの上昇と4/12までの下落を経て4/21までの戻りがローソク足31本。4/21を起点に5/12までの下落を経て6/9までの上昇が32本。6/9を起点に6/20までの下落を経て7/22までの上昇が31本。

3/9は3ヵ月毎の原則第2金曜日に到来する「メジャーSQ」週の水曜日、6/9はメジャーSQ週の木曜日だった。次のメジャーSQ日は9/9に到来する。なお、7/22を起点に数えてローソク足31本目は9/5の月曜日。7/28は寄付き直後に2万8千円を超えて22日の高値を超えたものの利食い売りに押されて大引けは2万7815円にとどまった。周期性も意識されよう。

【最近の日経平均株価の周期性~3ヵ月毎のメジャーSQを契機の相場の癖】

■銘柄ピックアップ

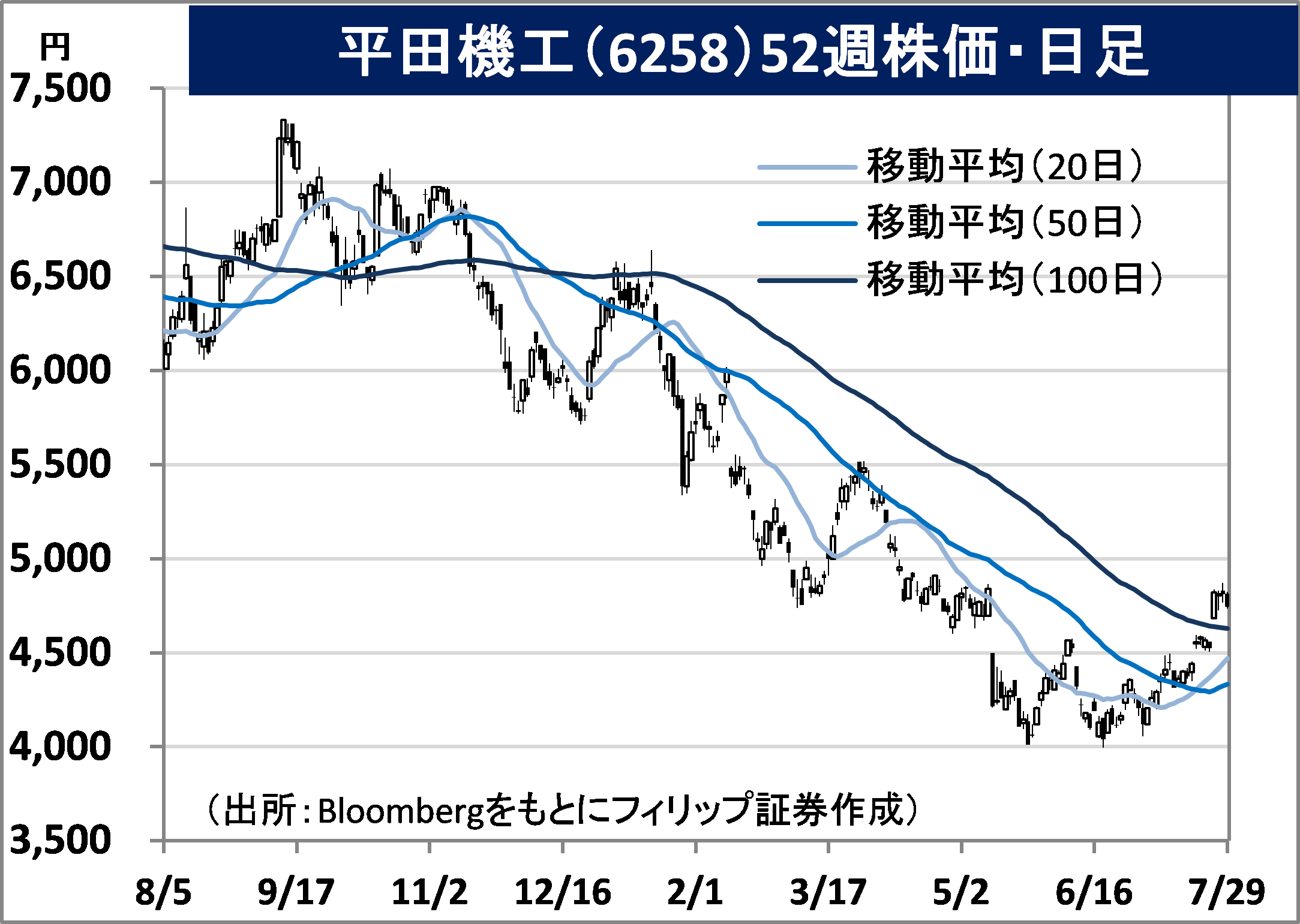

平田機工(6258)

4,745 円(7/29終値)

・1951年設立の生産設備エンジニアリング会社。自動車関連生産設備事業、半導体関連設備事業、家電関連およびその他生産設備事業を柱に、自動省力機器の製造・販売を主な事業とする。

・5/13発表の2022/3通期は、売上高が670.87億円(収益認識基準適用前の前期652.55億円)、営業利益が38.56億円(同49.95億円)。電気自動車(EV)への設備投資を背景に自動車関連が伸長のほか、半導体シリコンウェーハ搬送設備が伸びたが、タイヤ関連設備投資が一巡した。

・2023/3通期会社計画は、売上高が前期比19.2%増の800億円、営業利益が同22.2%減の30億円、年間配当が同15円減配の50円。新中期経営計画初年度で新製品開発ほか投資強化方針。同社は25日、EV向けEDU(ドライブユニット)組立設備2ラインの100億円超の大型案件受注を発表。また、世界最大の半導体ファウンドリTSMCが同社本拠の熊本県で工場建設中である点も要注目。

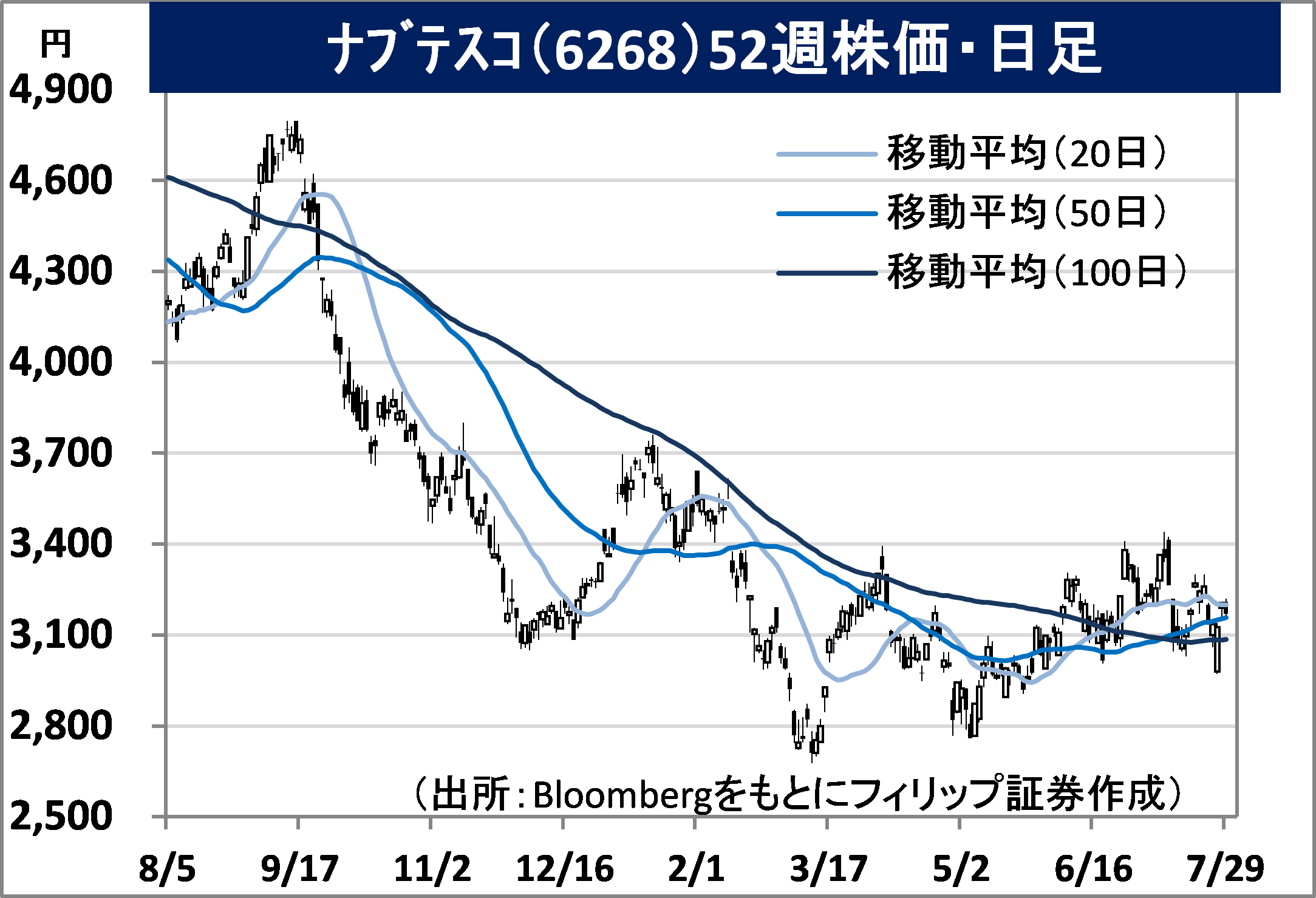

ナブテスコ(6268)

3,170 円(7/29終値)

・2003年に旧・帝人製機とナブコが統合。世界市場6割の産業ロボット精密減速機の「コンポーネント」、鉄道用ブレーキの「トランスポート」、世界首位級自動ドアの「アクセシビリティ」の3ソリューション事業を営む。

・4/28発表の2022/12期1Q(1-3月)は、売上高が前年同期比2.3%減の703.86億円、営業利益が同24.9%減の49.95億円。産業ロボット精密減速機の高い需要継続も中国で油圧機器需要減、および国内・中国の鉄道車両用機器の需要減が響いた。出資先株式の評価損計上により最終赤字。

・通期会社計画は、売上高が前期比6.7%増の3,200億円、営業利益が同9.9%増の330億円、年間配当は同1円増配の78円。同社は米ボーイング(BA)に対し、航空機の飛行姿勢(上昇・下降・旋回)を油圧制御する「フライト・コントロール・アクチュエーション」を提供。ボーイングは22年4-6月期決算で4四半期ぶり黒字を確保のほか、納入停止中の中型機787の出荷再開が最終段階と公表。

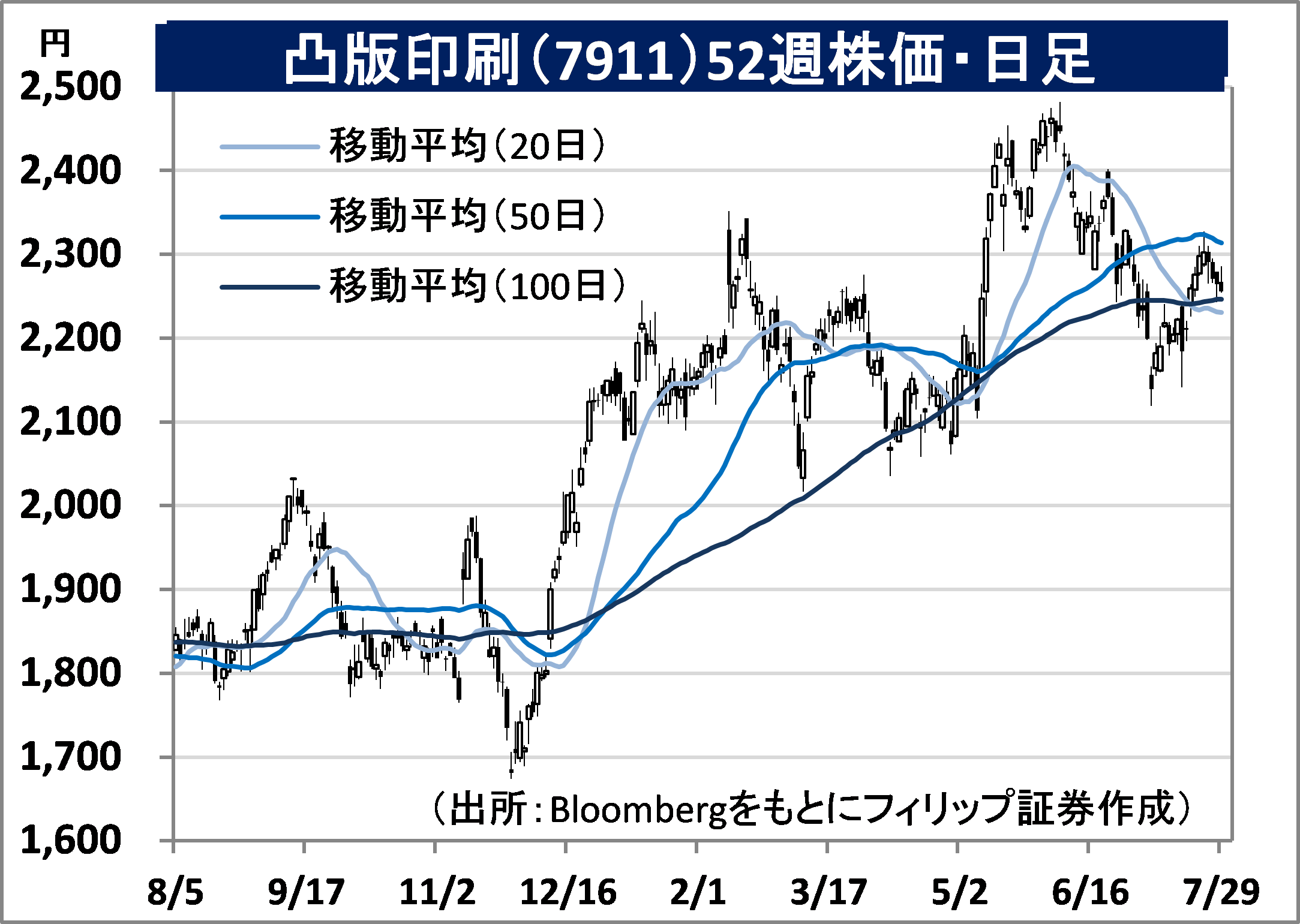

凸版印刷(7911)

2,256 円(7/29終値)

・1900年設立。大日本印刷(7912)とともに国内印刷業界大手2社とされる。情報コミュニケーション事業、パッケージなど生活・産業事業、ディスプレイや半導体関連のエレクトロニクス事業を営む。

・5/11発表の2022/3通期は、売上高が前年同期比5.5%増の1兆5,475億円、営業利益が同25.0%増の735.05億円。セグメント別で、情報コミュニケーションが同2.9%増収、同0.2%営業増益。生活・産業が同4.3%増収、同3.0%営業増益。エレクトロニクスが同20.6%増収、営業利益が同2.5倍。

・2023/3通期会社計画は、売上高を前期比4.7%増の1兆6,200億円、営業利益が同0.7%増の740億円、年間配当が同横ばいの44円。DX(デジタル変革)デザインを柱とした事業転換方針のもと、ネット上の仮想空間(メタバース)をビジネスの場とすべく、非代替性トークン(NFT)活用による本人認証を目指す「アバター」のほか、リアルな色や質感を再現するサービス基盤「ミラバース」に注力。

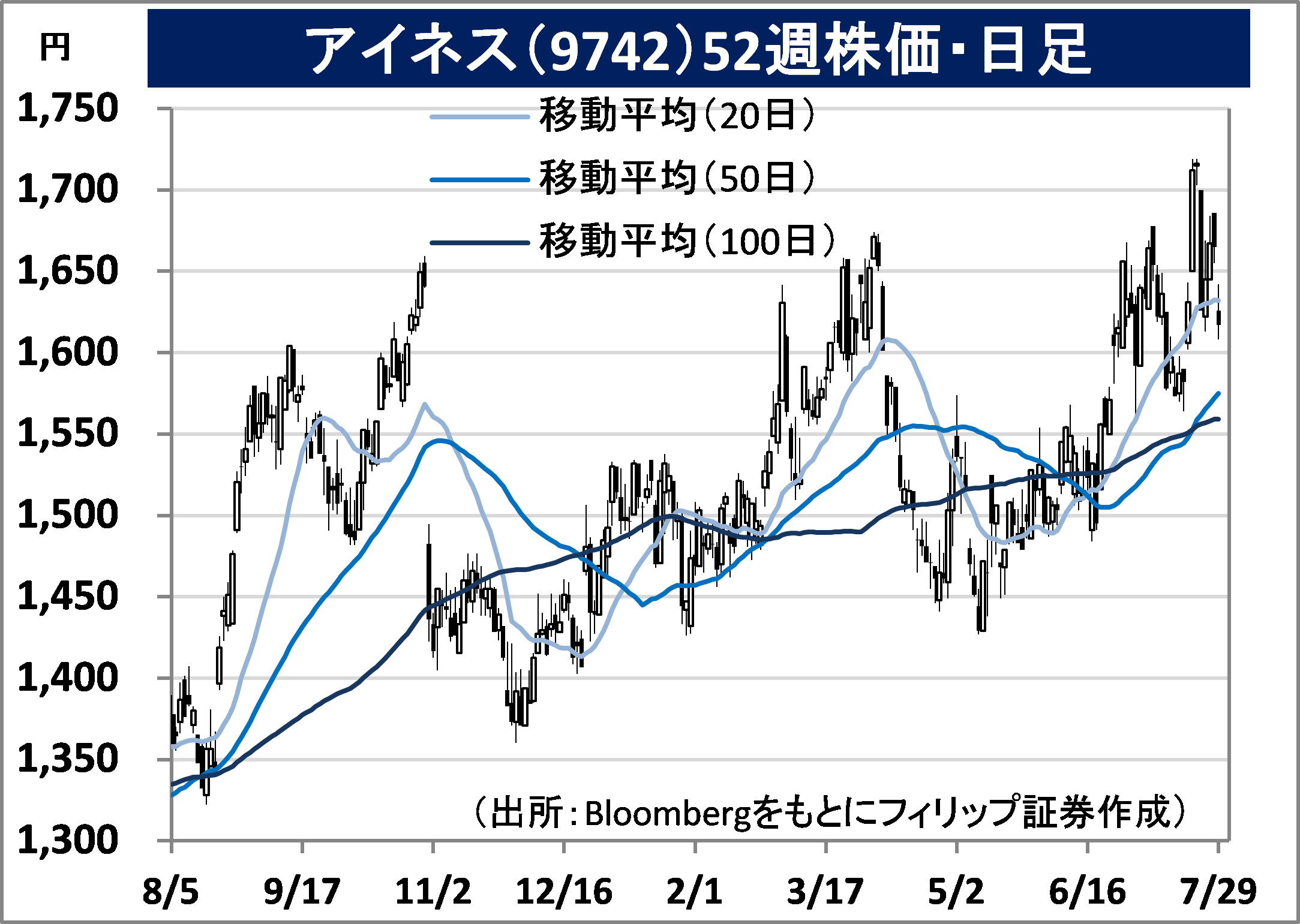

アイネス(9742)

1,617 円(7/29終値)

・1964年設立。情報システムやネットワークの企画・開発から稼働後の運用・保守・メンテナンスまで一貫したサービスを提供。自治体向けウェブ型総合行政システム「WebRings」を中核製品とする。

・4/28発表の2022/3通期は、売上高が前期比3.7%減の400.33億円、営業利益が同29.5%減の19.63億円。金融で前期の情報機器販売が無かったことやグループ会社における入札案件規模縮小が響き減収。国による自治体システム標準化に備えたソフトウェア戦略見直しが利益面で影響。

・2023/3通期会社計画は、売上高が前期比7.4%増の430億円、営業利益が同68.1%増の33億円、年間配当が前期比横ばいの40円。主要事業の自治体ビジネス分野において総務省策定の「自治体DX推進計画」に基づき、2025年予定の自治体業務システム標準化仕様は昨年8月に一部が明らかになったことに続き、今年8月を目途に自治体の基幹業務全20業務で明らかになる予定。

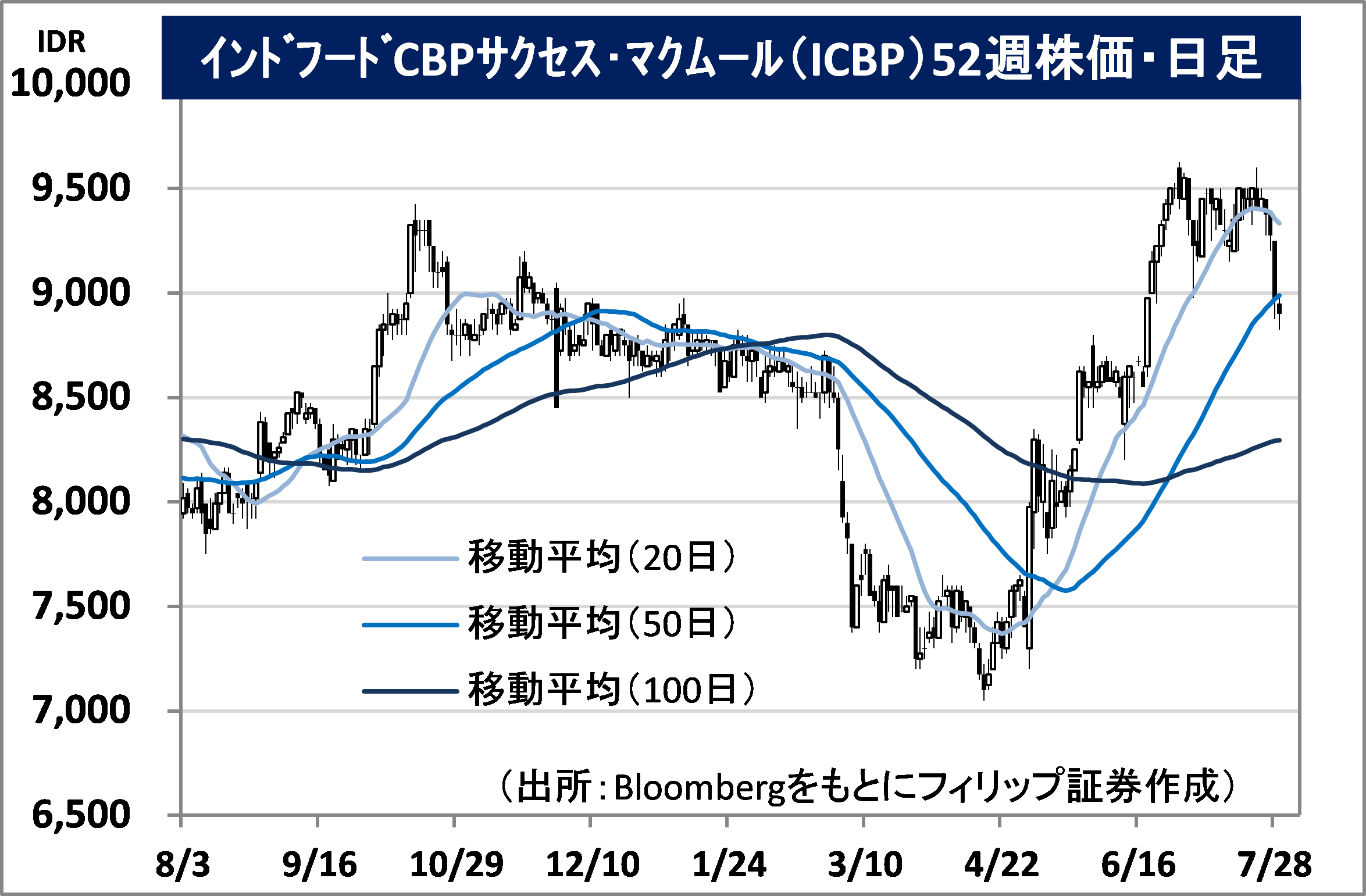

インドフードCBPサクセス・マクムール(ICBP)

市場:インドネシア 8,975 IDR (7/28終値)

・2009年に親会社のインドフード・サクセス・マクムール(INDF)から分離・独立。親会社はインドネシア財閥のサリムグループ企業。即席麺「インドミー」はインドネシアの国民食として親しまれている。

・5/30発表の2022/12期1Q(1-3月)は、売上高が前年同期比13.9%増の17.18兆IDR、営業利益が同7.5%減の3.53兆IDR。低価格なうえ手軽にアレンジできる国民的人気食の人気の高さに牽引されて増収。人件費抑制で販管費率は低下も原材料費増が響き、粗利益率が同4.7ポイント悪化。

・代表的な即席麺ブランド「インドミー」はイスラム教の戒律に沿う「ハラル認証」の食品として中東やアフリカの新興市場で販売が好調。1Qの中東・アフリカへの売上高は前年同期比25.3%増の3.85兆IDRとイスラム圏への輸出拡大が加速。また、同社はサウジアラビアに3工場を有するほかインドミーがエジプト、ナイジェリア、シリアなど8カ国以上で現地生産されており、販売先は60カ国に及ぶ。

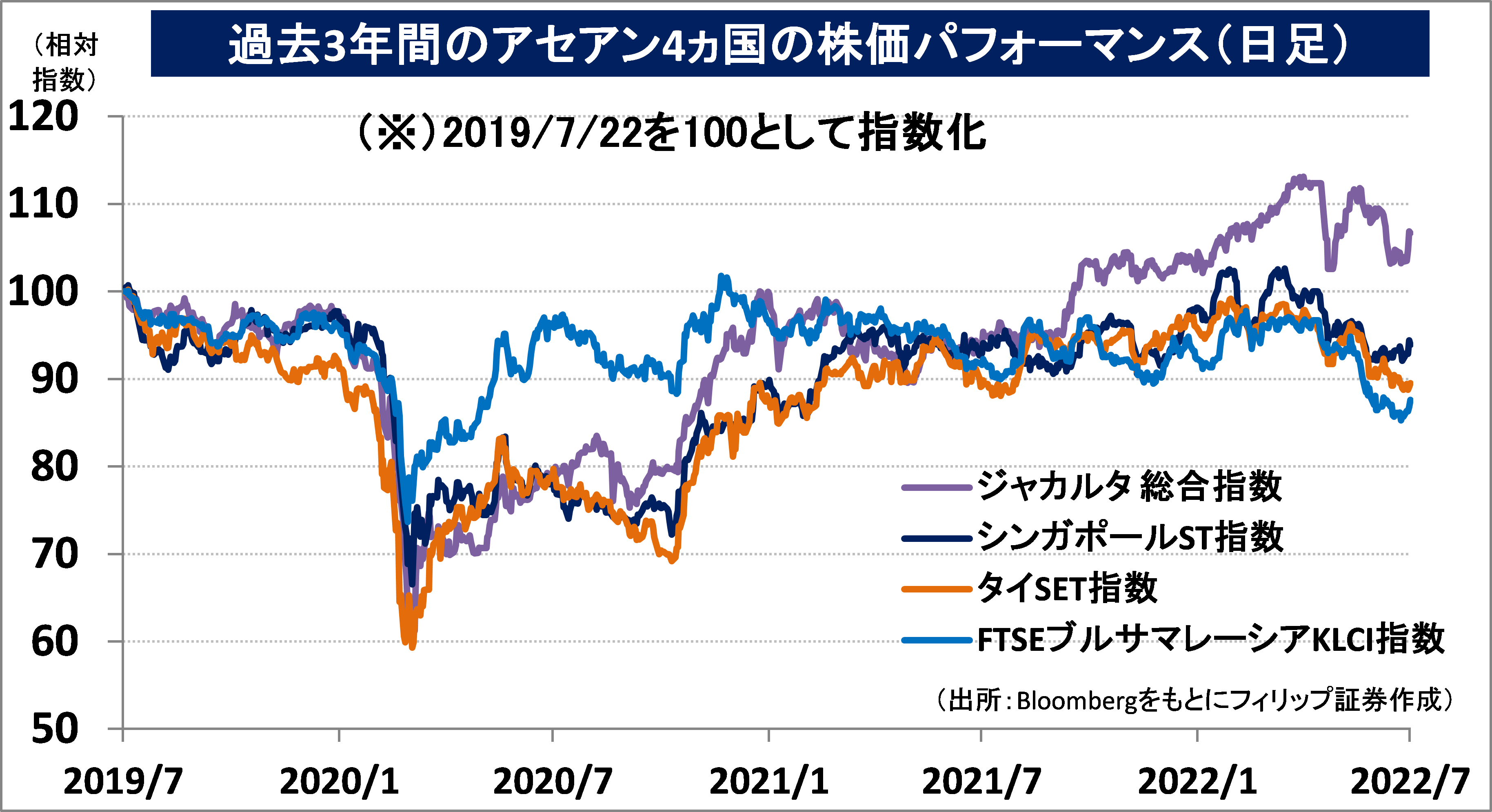

■アセアン株式ウィークリーストラテジー

(8/1号「IMFアセアン経済見通しは相対的に堅調」

国際通貨基金(IMF)は26日、世界経済の2022年の実質成長率見通しを4月時点の3.6%から3.2%に下方修正すると発表。歴史的インフレとそれに対応する米欧の利上げ、中国の都市封鎖が逆風となった。米国が4月比1.4ポイント(pt)低下の2.3%、中国が同1.1pt低下の3.3%、ユーロ圏が同0.2pt低下の2.6%、日本が同0.7pt低下の1.7%と悪化に対し、アセアン5ヵ国(シンガポール、タイ、マレーシア、インドネシア、ベトナム)は同横ばいの5.3%と相対的に堅調に推移する見通し。

この背景には、エネルギーや食料価格の上昇の恩恵を受け、資源国や食料生産国が輸出を伸ばしていることがある。6月の輸出額では、マレーシアが液化天然ガス(LNG)の寄与で前年同月比39%増の1461億MYR、インドネシアがパーム油の貢献により同41%増の260億USDと大幅増だ。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。