【投資戦略ウィークリー 2020年11月9日号(2020年11月6日作成)】”米国の「ねじれ議会」がもたらす円高ドル安”

■”米国の「ねじれ議会」がもたらす円高ドル安”

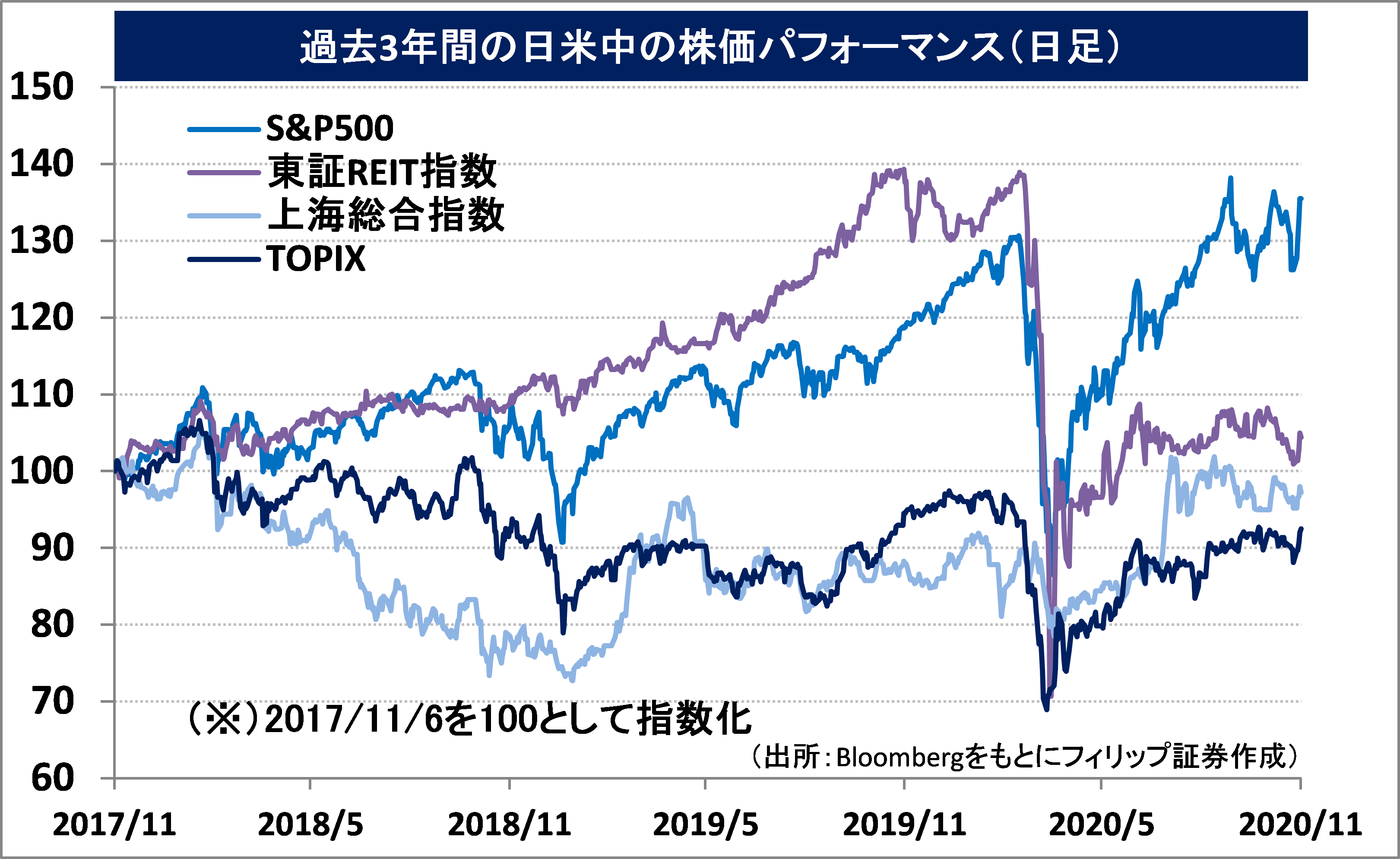

- 11/3に行われた米大統領選および議会選は11/6現在、結果が確定していないものの、世界の株式市場は、バイデン当選、共和党の上院過半数、民主党の下院過半数の「ねじれ議会」の見通しの下でリスクオンの動きを一挙に加速した。今年6月以降23,000円台で膠着の度合いを強めていた日経平均株価は、11/5に今年1月以来の24,000円超えを達成し、11/6に2018年10月以来の24,300円台を付けた。この動きは、2018年5月以降9月まで23,000円近辺を上抜けずに22,000円台を中心とした動きに終始するなか、9月中旬に23,000円を上抜くと10月上旬の24,400円台まで相場上昇を加速した時と同様の展開のように見受けられる。狭いレンジ相場の中で先物を中心に売りポジションが溜まり、相場がレンジの上限を抜けることでロスカットの踏み上げを誘って相場の上昇を加速させやすいといった面があるものと考えられよう。

- 米大統領選前は、大統領、および議会の上下院過半数を民主党が押さえる「ブルーウェーブ」の実現により、これまでのFRBによる金融緩和に加え、経済政策に向けた財政支出の大規模化に伴う景気拡大と米長期金利の上昇を期待するシナリオが有力だった。これに対し、共和党が上院過半数を押さえることで、財政支出規模拡大に伴う米長期金利上昇シナリオも描きにくくなった。マクロ経済学の「マンデル・フレミング・モデル」によれば、変動相場制の下での財政支出拡大に伴う長期金利の上昇は、高金利を求めるマネーを引き寄せることから自国通貨高要因になるとされる。つまり、ブルーウェーブの下でFRBによる金融緩和のドル安要因を財政支出拡大のドル高要因で相殺することで急激なドル安が抑制されていたなか、共和党が上院過半数を押さえる見通しの出現により、ドル高要因が剥落することで一気にドル安が進行しやすくなることが示唆される。これが11/5の海外市場以降で発生した103円台への円高ドル安進行の大きな要因と言えよう。

- この円高ドル安の進行は、リスク選好が低下した場合の安全資産への逃避としての円高とは異なると見られる。安倍政権の下で日本企業は日銀の異次元金融緩和に伴う円安により輸出企業や国際優良企業の収益が押し上げられた。今度は米国企業がFRBの金融緩和を通じて同様の収益押し上げが期待される順番なのかもしれない。その一方、日本企業にとっては、円高ドル安に原油安が加わることで、原材料やエネルギーコストの低下を享受できる場合は、今までよりも収益を上げやすくなると考えられよう。

- 11/9号では、エニグモ(3665)、丸山製作所(6316)、日立製作所 (6501)、ヤマハ発動機(7272)、オーバーシー・チャイニーズ銀行(OCBC)を取り上げた。

■主な企業決算の予定

- 11月9日(月):SANKYO、ジェイエフイーHD、セコム、ソフトバンクG、ダスキン、デンカ、ニプロ、ひろぎんHD、ブラザー工業、ホシザキ、マツダ、めぶきフィナンシャルG、ヤマハ発動機、ユー・エス・エス、リンテック、関西ペイント、丸一鋼管、岩谷産業、五洋建設、三井金属鉱業、住友ベークライト、住友金属鉱山、清水建設、静岡銀行、雪印メグミルク、千葉銀行、太陽誘電、大林組、第一興商、沢井製薬、島津製作所、東急不動産HD、東京センチュリー、東洋紡、日本製鋼所、日本特殊陶業、飯田GHD、浜松ホトニクス、(米)オキシデンタル・ペトロリアム、インターナショナル・フレーバー&フレグランス、ハウメット・エアロスペース、マクドナルド

- 11月10日(火):DOWAHD、H.U.GHD、IHI、TIS、カシオ計算機、カネカ、クレディセゾン、コロワイド、シップヘルスケアHD、ショーボンドHD、ディー・エヌ・エー、ネクソン、パーソルHD、パン・パシフィック、メニコン、ヤオコー、リゾートトラスト、りそなHD、資生堂、鹿島建設、住友大阪セメント、出光興産、太平洋セメント、大塚商会、大日本印刷、東急、日揮HD、日本化薬、富士フイルムHD、宝HD、名古屋鉄道、明治HD、(米)DRホートン、ロックウェル・オートメーション

- 11月11日(水):ENEOSHD、GMOインターネット、GMOペイメントゲートウェイ、NOK、THK、アマダ、アリアケジャパン、クラレ、コンコルディア・フィナンシャルG、サンドラッグ、京浜急行電鉄、協和エクシオ、三井化学、三越伊勢丹HD、三菱UFJリース、三菱地所、森永製菓、森永乳業、前田建設工業、前田道路、大成建設、大和ハウス工業、電通G、東京応化工業、凸版印刷、(米)アトモス・エナジー、エアープロダクツ・アンド・ケミカルズ

- 11月12日(木):エア・ウォーター、コスモエネルギーHD、ジャストシステム、すかいらーくHD、テレビ朝日HD、トレンドマイクロ、ふくおかフィナンシャルG、ブリヂストン、ペプチドリーム、ほくほくフィナンシャルG、みずほフィナンシャルG、リロG、ロート製薬、荏原製作所、楽天、丸井G、近鉄GHD、九州フィナンシャルG、光通信、三井住友トラスト・HD、住友不動産、住友林業、新生銀行、西日本鉄道、西武HD、長谷工コーポレーション、日産化学、日産自動車、日清紡HD、博報堂DYHD、堀場製作所、(米)アプライド・マテリアルズ、ザ・ウォルト・ディズニー・カンパニー、シスコシステムズ、ピンデュオデュオ

- 11月13日(金):ADEKA、DIC、SMC、T&DHD、TOYO TIRE、アルバック、オープンハウス、オリンパス、ガンホー・オンライン・エンターテイメント、かんぽ生命保険、セイノーHD、ゼンショーHD、マツモトキヨシHD、ミルボン、ヤクルト本社、ゆうちょ銀行、横浜ゴム、京都銀行、戸田建設、三井住友フィナンシャルG、三菱UFJフィナンシャル・G、山口フィナンシャルG、滋賀銀行、七十七銀行、上組、大塚HD、第一生命HD、中国銀行、朝日インテック、日本ペイントHD、日本郵政、(米)JDドットコム

■主要イベントの予定

- 11月9日(月)

・景気先行CI指数・景気一致指数(9月)

・米クリーブランド連銀総裁が講演、WTO一般理事会、独貿易収支(9月)

- 11月10日(火)

・米マイクロソフトが全世界でゲーム機「Xboxシリーズ」の新型機を発売

・経常 ・ 貿易収支(9月)、銀行貸出動向(10月)、倒産件数(10月)、景気ウオッチャー調査(10月)

・米クオールズFRB副議長(銀行監督担当)が上院銀行委で証言、ボストン連銀総裁が講演、ダラス連銀総裁が講演、米アップルがイベント開催

・米求人件数 (9月)、独ZEW期待指数 (11月)、英ILO失業率(7-9月)

・中国CPI・PPI (10月)、中国経済全体のファイナンス規模、新規融資、マネーサプライ(10月、15 日までに発表)

- 11月11日(水)

・マネーストック(10月)、工作機械受注(10月)

・米債券市場休場(ベテランズデー)、ラガルド総裁がECBフォーラムで講演

・中国「独身の日」、NZ中銀が政策金利発表、OPEC月報、IOC理事会

- 11月12日(木)

・ソニーが新型ゲーム機「プレイステーション(PS)5」を発売

・対外・対内 証券投資 (11月1-7日)、貸出先別貸出金(9月)、国内企業物価指数(10月)、コア機械受注(9月)、 東京オフィス空室率(10月)、第3次産業活動指数(9月)

・ECB経済報告、ラガルドECB総裁・パウエルFRB議長・ベイリー英中銀総裁がECBフォーラムで講演、米シカゴ連銀総裁が講演、国際エネルギー機関(IEA)月報

・米新規失業保険申請件数(7日終了週)、米CPI(10月)、米財政収支(10月)

・ユーロ圏鉱工業生産(9月)、独CPI(10月)、英鉱工業生産(9月)、英GDP(3Q)、ロシアGDP(3Q)

- 11月13日(金)

・米セントルイス連銀総裁が講演

・米PPI(10月)、米ミシガン大学消費者マインド指数(11月)

・ユーロ圏GDP (3Q)、マレーシアGDP (3Q)、香港GDP(3Q)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

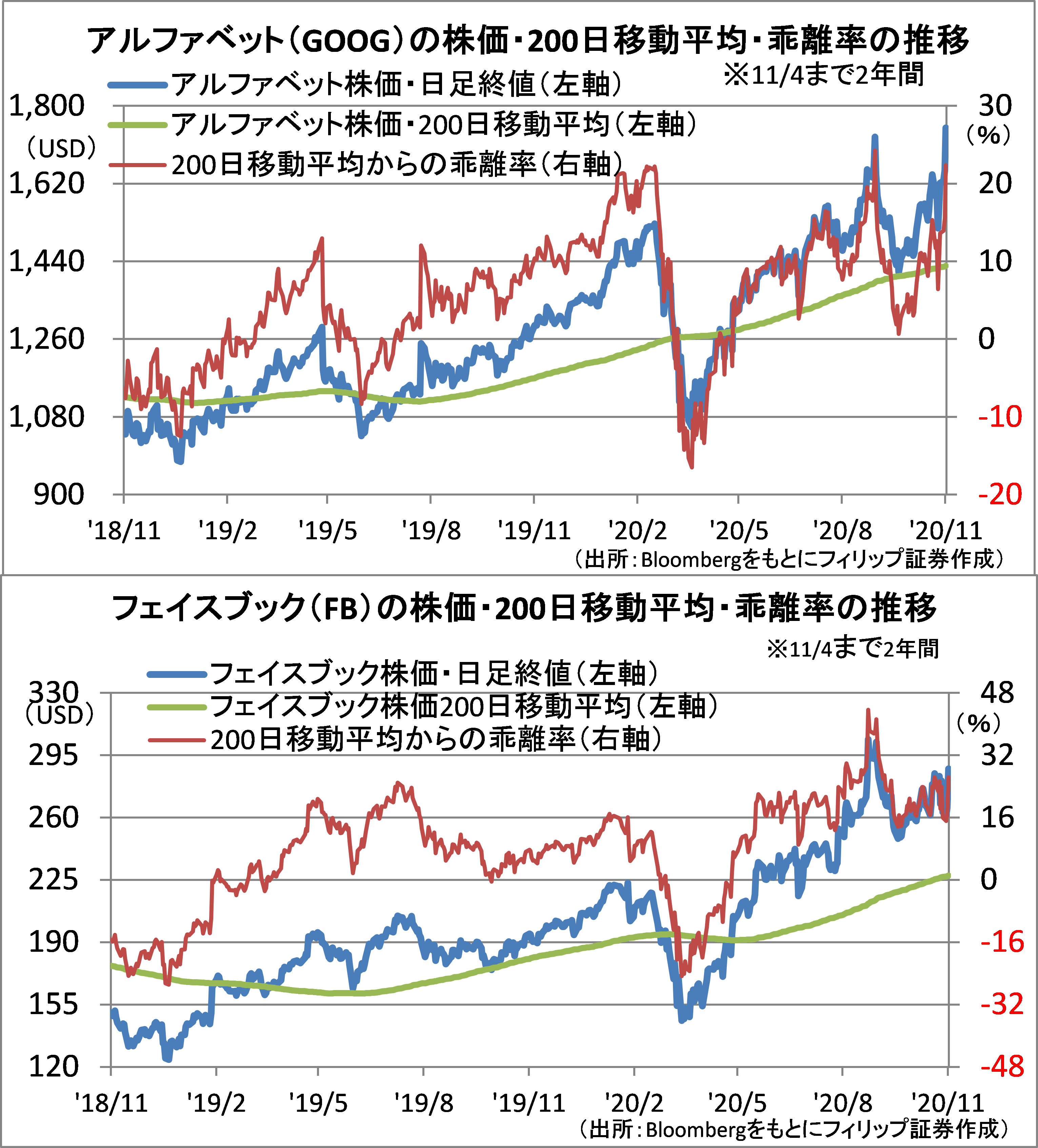

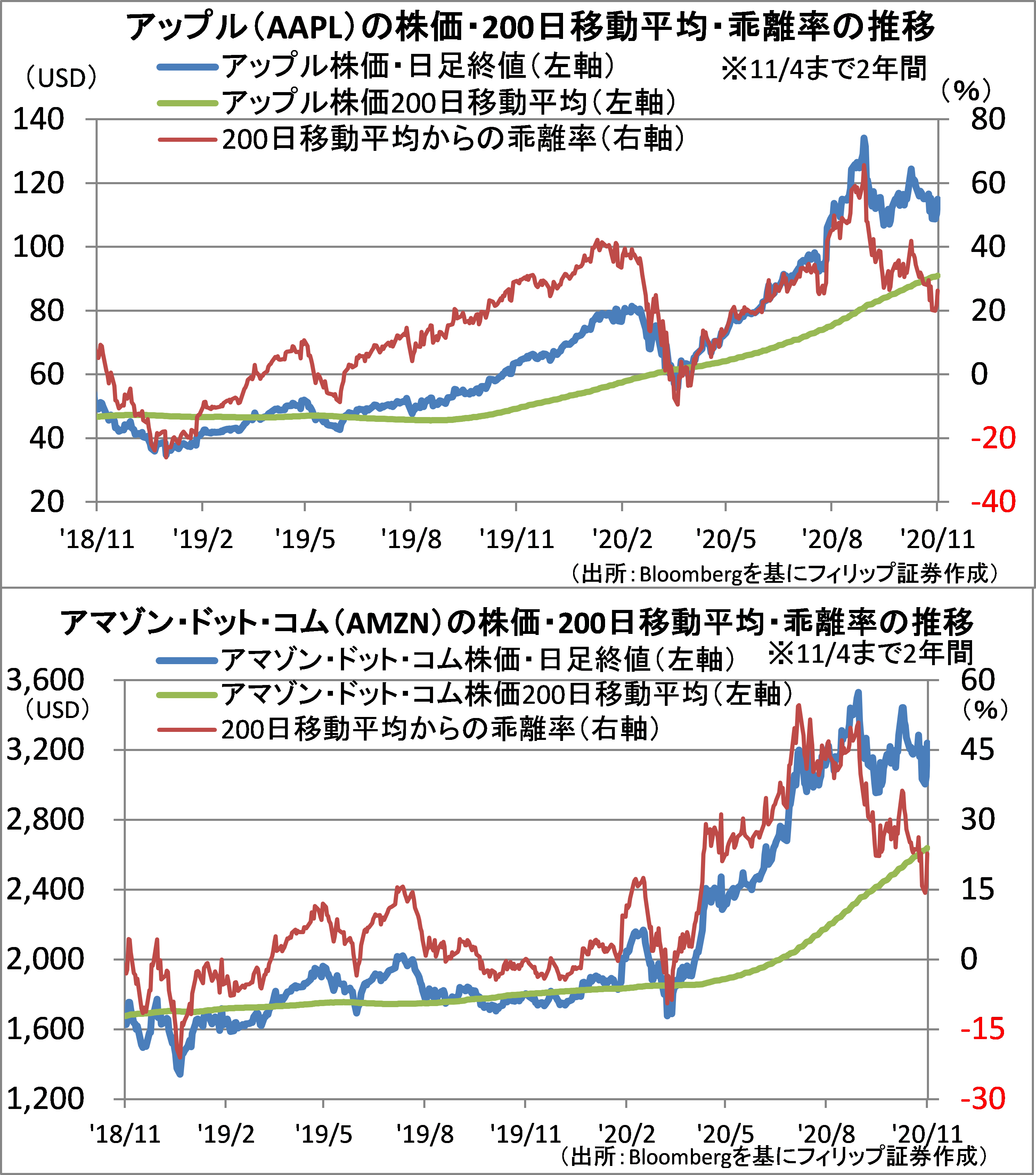

■GAFA株価に過熱感はあるのか?

10/29、グーグルを傘下に擁するアルファベット(GOOG)、アップル(AAPL)、フェイスブック(FB)、アマゾン・ドット・コム(AMZN)の「GAFA」と呼ばれる米主要大手IT4社の7-9月決算が発表された。増収減益のアップルを除く3社が増収増益の好調な業績を示したが、市場の期待が高かったこともあり、翌30日の株価終値前日比は、アルファベットが3.4%上昇だったのを除けば、アップルが5.6%下落、フェイスブックが6.3%下落、アマゾン・ドット・コムが5.4%下落となった。

株価の200日移動平均からの乖離率は、アップルやアマゾン・ドットコムが8月から縮小傾向にある。アルファベットは9月下旬にゼロ近辺まで低下していた。移動平均との乖離率は押し目買いの時機を判断する指標として有用だろう。

【GAFA株価に過熱感はあるのか?~200日移動平均からの乖離率に注目】

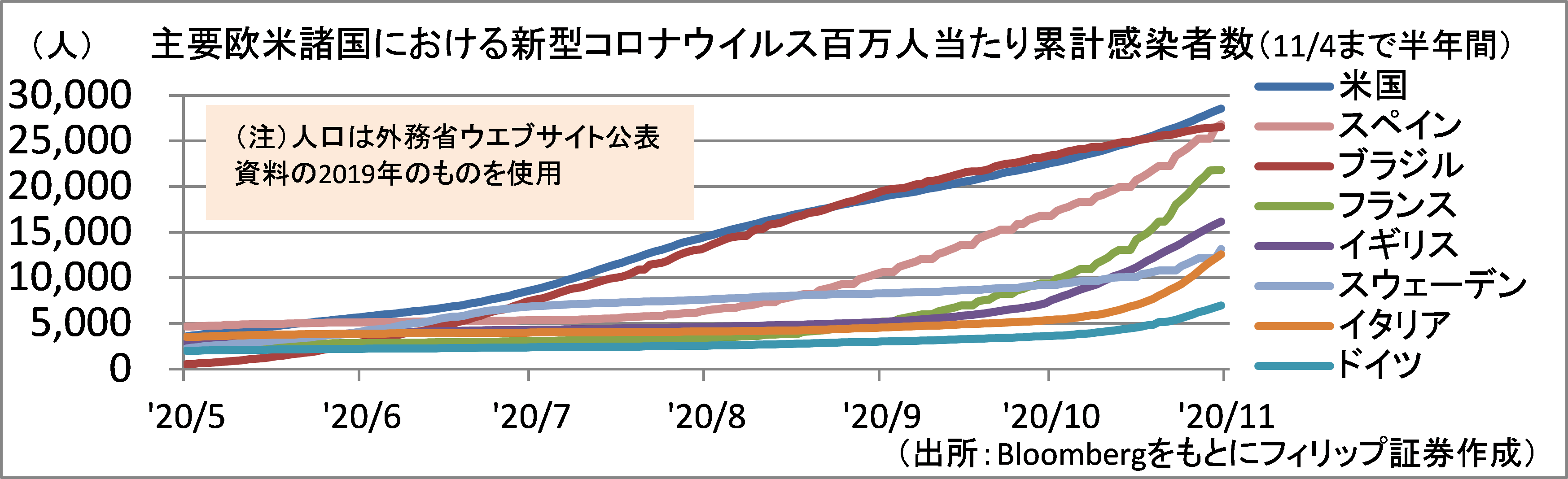

■新型コロナ感染拡大とユーロドル

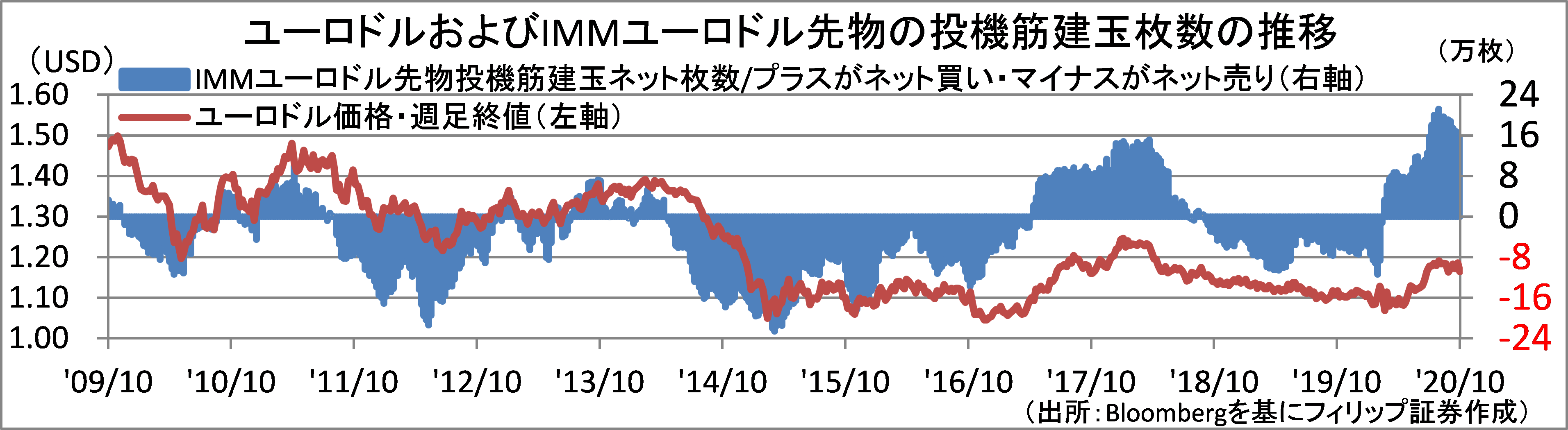

新型コロナウイルスの感染拡大が止まらない欧州で行動制限などの対策が広がってきた。スペインは、全土を対象に発令中の緊急事態宣言を来年5/9まで延長。フランスは、12/1まで全土で外出を制限。イギリスは、イングランド全域で12/2まで4週間の都市封鎖。ドイツは11/2から飲食店や娯楽施設などの営業禁止。イタリアは全土で4週間近くにわたり夜間の外出制限といった内容だ。

欧州で新たに導入された行動制限が経済の収縮につながる懸念があること、およびリスクオフに伴う安全資産のドル買い需要を生みやすいことから、外国為替相場でユーロ売りの材料になりやすいだろう。IMMのユーロドル先物投機筋建玉を見ると、ユーロ買い枚数が相対的に高水準にあり、減少しやすい面もあろう。

【新型コロナ感染拡大とユーロドル~欧州の感染拡大はユーロ売り材料か?】

■コロナショック後の日経平均株価

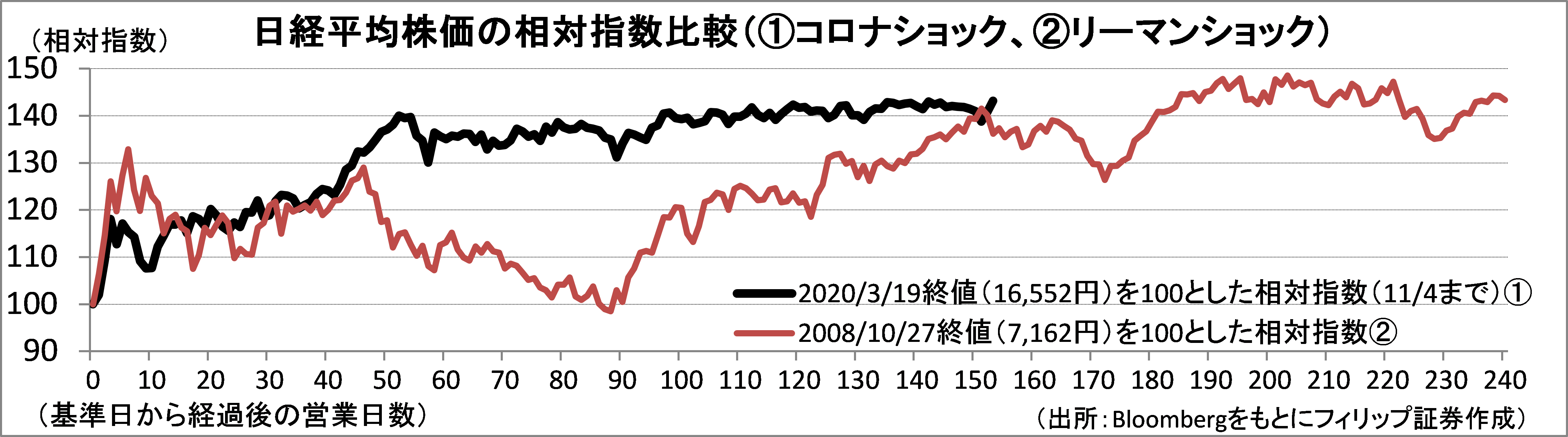

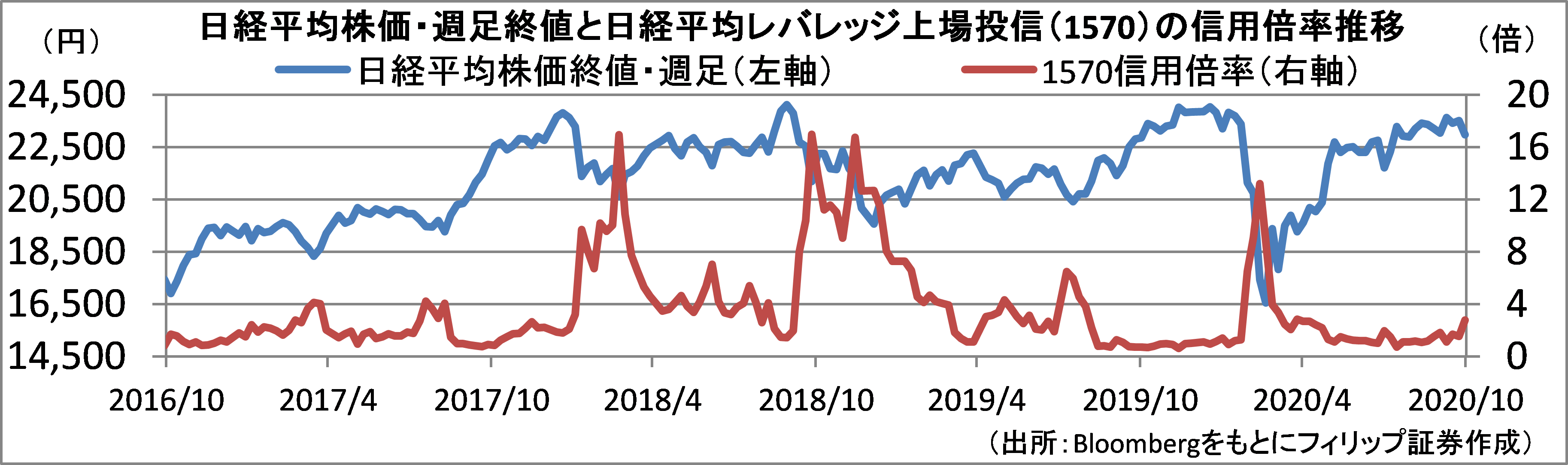

日経平均株価終値に関し、①コロナ禍の影響により3/19に16,552円まで下落、および、②2008年10月のリーマンショックで10/27に7,162円まで下落の各々を100とした相対指数で比較すると、各々の31日後からはコロナショック後の相対指数がリーマンショック後を上回ってきたが、各々の151日後にリーマンショック後の相対指数がコロナショック後(今年11/1終値の相対指数)を上回った。

リーマンショック後のような明確な二番底が見えにくいため買いの時機が見えにくいなか、「NEXT FUNDS日経平均レバレッジ上場投信(1570)」における過去4年の信用倍率は、10/30までは株価上昇継続に伴い低水準で推移している。長期投資の観点では信用倍率が上昇した局面のほうが狙い目かも知れない。

【コロナショック後の日経平均株価~相対指数でリーマンショック後と同水準】

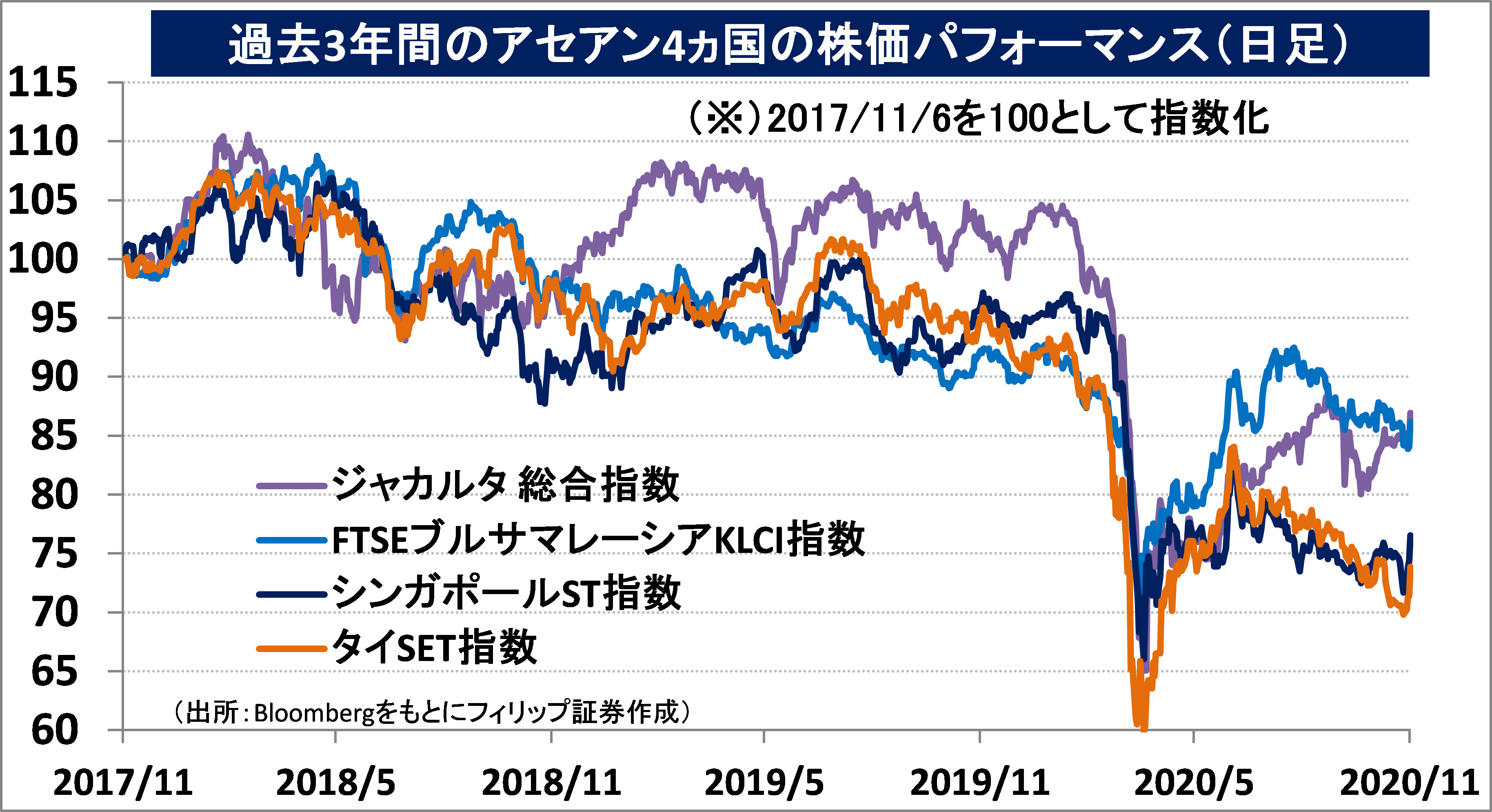

■アセアン株式ウィークリー・ストラテジー

(11/9号「チャロン・ポカパン(CP)G」)

・タイのコンビニエンスストア市場では「セブンイレブン」のシェアが約8割に達する。運営するのはタイ最大財閥チャロン・ポカパン(CP)グループ傘下のCPオール(CPALL)。同グループは今年3月に英スーパーのテスコの東南アジア事業を買収する方針を表明。それが実現すればコンビニ2位の「テスコ・ロータス・エクスプレス」を傘下に収め、合計シェアが9割近くに達することとなる。

・同Gの中核企業で食品大手のCPフーズ(CPF)は「ケージフリー(平飼い)」卵の生産を増やしている。ESG(環境・社会・統治)への対応を急ぐ欧米のスーパーや食品企業などの供給するため鶏が自由に動き回れる環境を整えることに注力。多くの欧米企業は2025年までに卵をケージフリーに絞ることを宣言。売上の7割以上が海外向けの同社は世界的潮流への対応を迫られていた。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。