【投資戦略ウィークリー 2020年9月28日号(2020年9月25日作成)】”グロースからバリューへの更なるシフトへ”

■”グロースからバリューへの更なるシフトへ”

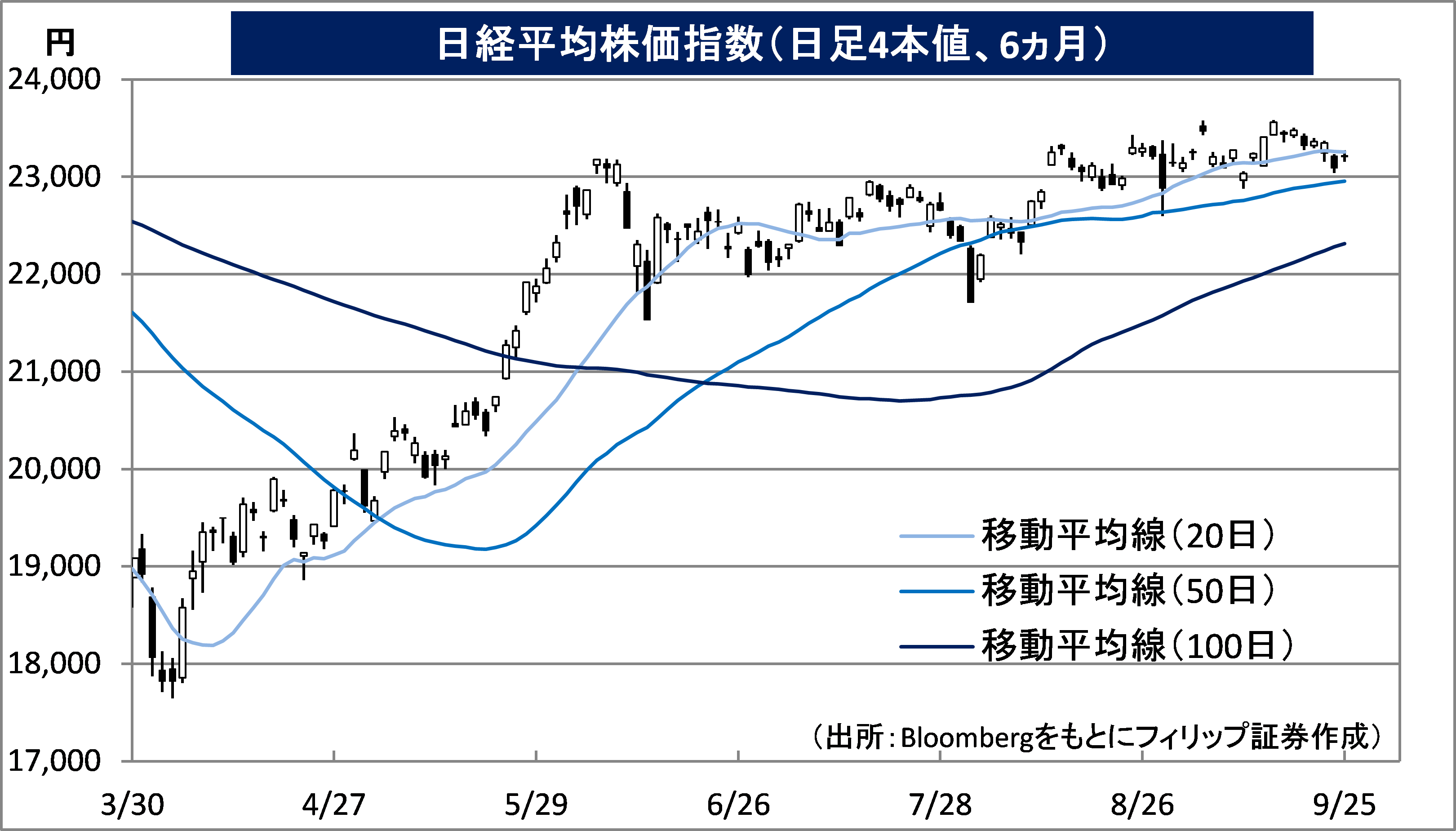

- 当ウィークリー2020年9月23日号にて、4連休明けは半年前に日経平均株価が年初来安値を付けた3/19を経過することから、制度信用取引に係る新規売り決済期日前の買戻し圧力が弱まる可能性があることについて述べたが、軟調な米国株式市場を尻目に、日本株は日経平均が23,000円を下回ることなく堅調に推移した。これは、9月末を基準日とする配当権利付き最終日に向けた買い需要に支えられている面が大きいと見られる。

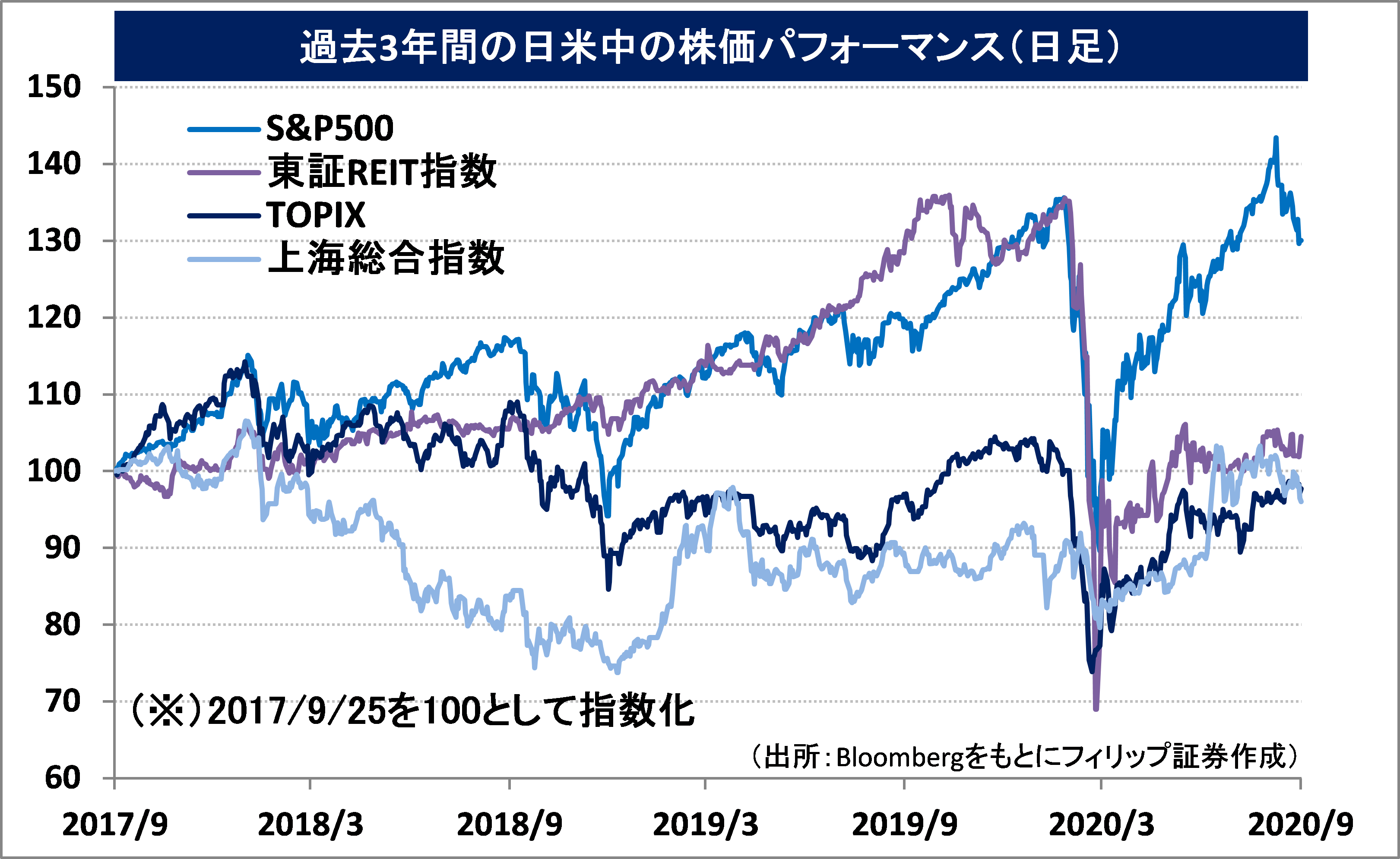

- ただし、必ずしも会社予想配当利回りが高い銘柄が買われているのではなく、日経平均高配当株50指数の予想配当利回り上位の銘柄の中でも9/23に買われていたのは、商社、保険、電気機器、通信といった業種の銘柄であり、予想配当利回りで首位の日本たばこ産業(2914)をはじめ、銀行、石油の業種に属する銘柄は前日比で下落した。世界的にも大手ハイテク株を中心としたグロース株から、割安なバリュー株へポートフォリオをシフトし始める動きが見られる一方、特に割安なディープバリュー株を避けようとする動きも見られる。ディープバリュー株はエネルギーや従来型の銀行などの成熟産業に属する銘柄とされている。予想高配当利回り株の中でも選別の動きが強まっている点は注目されよう。

- UBSアセットマネジメントは、今後数ヵ月以内に1-3種類の新型コロナウイルス感染症ワクチンの緊急承認が得られる見通しだとし、ワクチンの発表によりハイテク株など在宅勤務の恩恵を受けている企業以外の収益回復の見通しを高め、ワクチンへの期待が景気循環の正常化による恩恵を受けやすい他のセクターや地域への投資を促すと指摘した。また、来年に延期された東京五輪について、国際オリンピック委員会(IOC)のジョン・コーツ調整委員長が9/7に「新型コロナウイルスの感染拡大のあるなしにかかわらず開催されるだろう。来年7月23日に開幕することになる」と述べたのに加え、バッハ会長が、感染状況が深刻だった欧米で国際大会を再開させていることを踏まえて「ワクチンなしでも安全に開催できる」とオリンピック開催に自信を示した。五輪開催への期待は日本経済の景気浮揚への期待に繋がると同時に、グロースからバリューへのシフトを後押しする強力な要因となり得よう。

- ただし、足元のグローバル経済は、各種のコモディティ価格推移を見ても8月までに一旦景気戻りのピークを付けた可能性があること、および欧州の新型コロナウイルス感染再拡大により更なる景気改善が当面は難しくなりつつある点は要注意だろう。

- 9/28号では、富士フィルムホールディングス(4901)、文化シャッター(5930)、NISSHA (7915)、三協フロンテア(9639)、サイム・ダービー(SIME)を取り上げた。

■主な企業決算の予定

- 9月28日(月):しまむら、あさひ、ハローズ

- 9月29日(火):DCMHD、ケーヨー、ジャステック、ハニーズHD、ピックルスコーポレーション、ヒマラヤ、ヤマシタヘルスケアHD、マイクロン・テクノロジー、マコーミック、IHSマークイット

- 9月30日(水):アダストリア、サクサHD、サムティ、スター・マイカHD、ストライク、パイプドHD、レオパレス21、西松屋チェーン、日本エンタープライズ

- 10月1日(木):ダイセキ、TAKARA & COMPANY、ダイセキ環境ソリューション、キユーピー、キユーソー流通システム、象印マホービン、コナグラ・ブランズ、コンステレーション・ブランズ、ペプシコ

- 10月2日(金):クラウディアHD、タカキュー、大阪有機化学工業、エスプール、カネコ種苗、TSIホールディングス、ニトリHD、北恵

■主要イベントの予定

- 9月28日(月)

・rakumoが東証マザーズに新規上場

・景気先行CI指数 ・一致指数 (7月)

・米クリーブランド連銀総裁の講演

- 9月29日(火)

・日銀金融政策決定会合における主な意見(9月16・17日分)、日本取引所グループの清田CEO定例会見

・ヘッドウォータースが東証マザーズに新規上場

・東京CPI (9月)

・米ニューヨーク連銀総裁の講演、フィラデルフィア連銀総裁の講演

・ 米大統領候補、第1回討論会(オハイオ州クリーブランド)

・米卸売在庫 (8月)、 主要20都市住宅価格指数 (7月)、消費者信頼感指数 (9月)

・ユーロ圏景況感指数 (9月)、 消費者信頼感指数 (9月)、独CPI (9月)

- 9月30日(水)

・アクシスが東証マザーズに新規上場

・鉱工業生産(8月)、小売売上高 (8月)、百貨店・スーパー売上高(8月)、自動車生産台数(7月)、住宅着工戸数 (8月)、建設工事受注 (8月)、住宅着工件数 (8月)、工作機械受注 (8月)

・米ミネアポリス連銀総裁の講演、ECB総裁の講演

・米ADP雇用統計 (9月)、GDP (2Q)、中古住宅販売成約指数 (8月)

・ユーロ圏CPI (9月)、 独失業率 (9月)、英GDP (2Q)

・中国製造業・非製造業PMI (9月)、中国財新製造業PMI (9月)

- 10月1日(木)

・日銀短観 (3Q)

・じぶん銀行 日本PMI製造業 (9月)、自動車販売台数 (9月)

・米ニューヨーク連銀総裁の講演、EU臨時首脳会議 (2日まで、ブリュッセル)

・インド中銀が政策金利発表、フィリピン中銀が政策金利発表

・中国休場 (8日まで)、香港休場 (2日まで) 、中華人民共和国成立71周年

・米自動車販売 (9月)、米新規失業保険申請件数 (26日終了週)、米個人所得・支出 (8月)、米ISM製造業景況指数 (9月)、米建設支出 (8月)

・ユーロ圏製造業PMI (9月)、 ユーロ圏PPI (8月)、ユーロ圏失業率 (8月)

- 10月2日(金)

・タスキが東証マザーズに新規上場

・有効求人倍率 ・完全失業率 (8月)、マネタリーベース (9月)、消費者態度指数 (9月)

・米フィラデルフィア連銀総裁の講演、 米アザー厚生長官が新型コロナ危機に関する下院特別小委員会で証言

・米雇用統計 (9月)、 製造業受注 (8月)、 ミシガン大学消費者マインド指数 (9月)

・ロシアGDP (2Q)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

■新型コロナウイルス感染再拡大

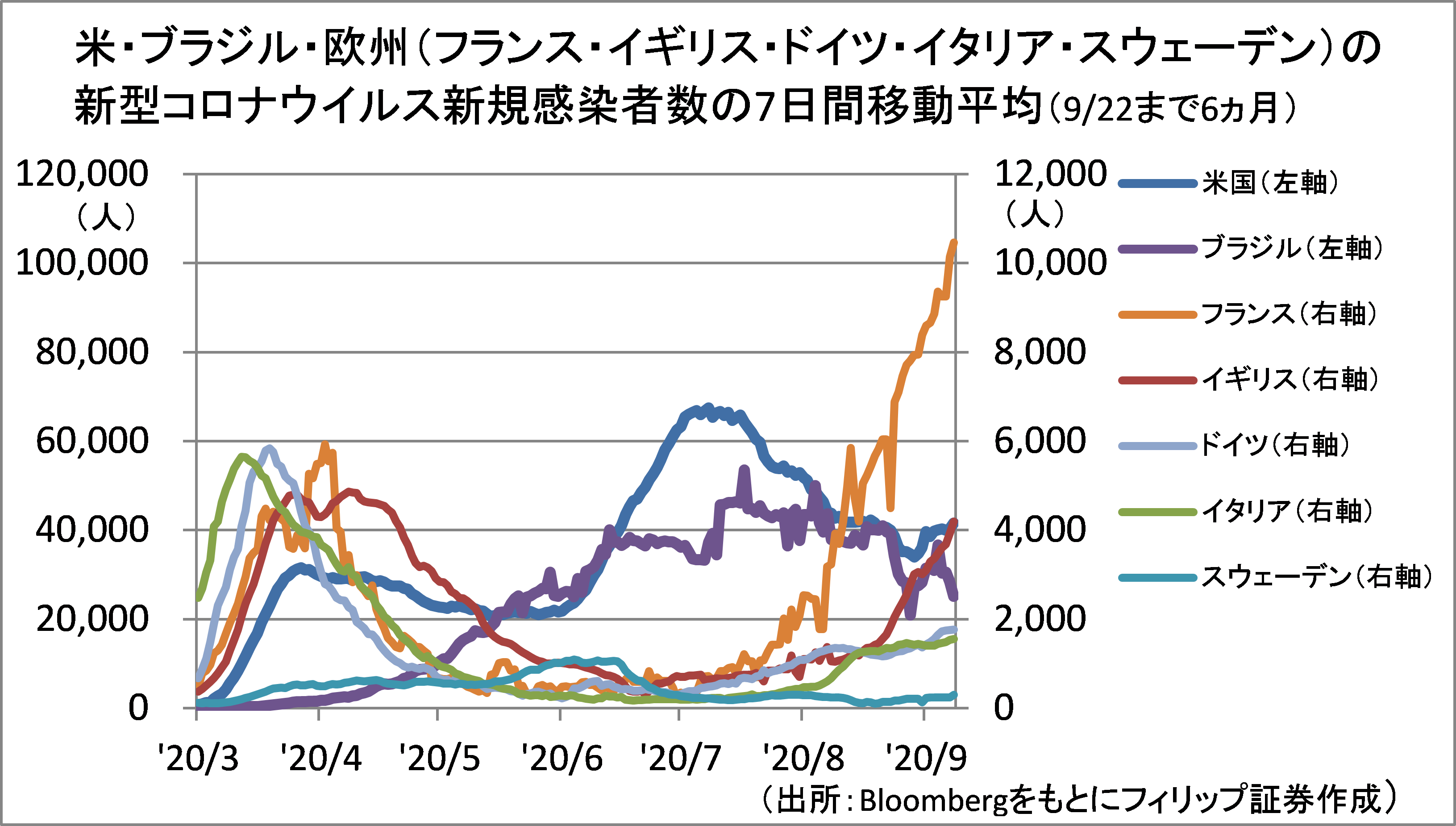

世界で新型コロナウイルスの感染が再拡大してきた。新規感染者数の7日移動平均は、米国とブラジルが7-8月のピーク時からは減少したものの、米国の足元は9/19の33,993人から9/22の41,618人まで増加傾向にある。また、欧州では、フランスが7/16の250人から9/22に10,463人まで急増。春のピークだった4,484人を大きく超えた。イギリスも同様に7/6の302人から9/22の4,198人まで急増し、春のピーク(4,867人)に近づいている。

その一方、ドイツとイタリアは7月以降に増加傾向にあるものの、9/22の新規感染者数の春のピークに対する割合は、それぞれ30%、28%と低位である。また、都市封鎖や外出制限を行わなかったスウェーデンの最近の新規感染者数が増加傾向を示していない点は注目される。

【新型コロナウイルス感染再拡大~欧州主要国の感染拡大が深刻化】

■主要コモディティ価格動向

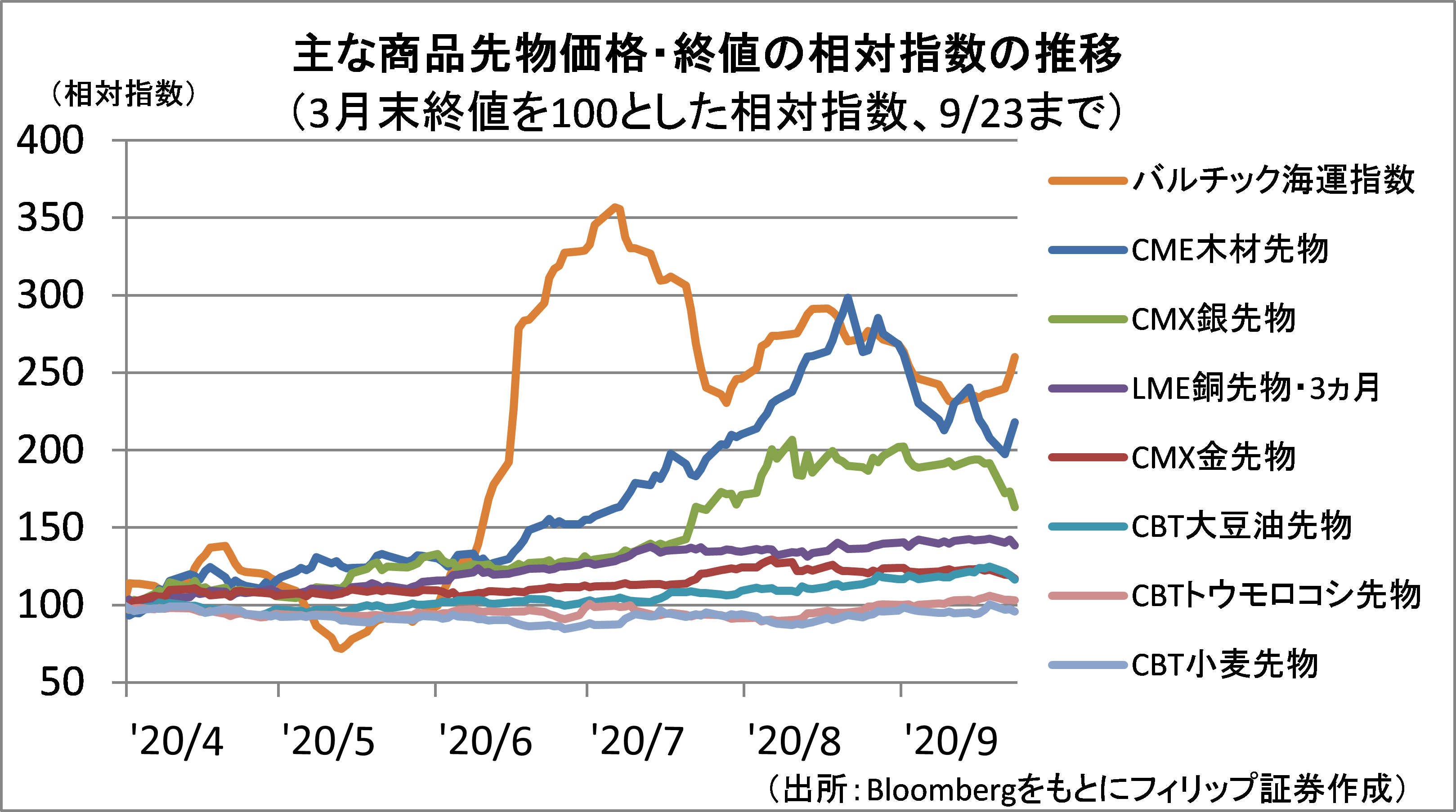

コロナ禍からの経済活動再開の今後の動向を見通す上で、グローバル経済の温度を敏感に反映しやすい商品先物価格動向を見ていくことは有用だろう。様々なコモディティの中で、ばら積み船市況の総合的な値動きを表すバルチック海運指数がいち早く5-7月にかけて急騰。その後を追うようにCME木材先物価格とCMX銀先物価格も大幅に上昇した。

7/6にバルチック海運指数が、8/21にCME木材先物が、8/6に銀先物が年初来高値を付けた後で下落に転じた。バルチック海運指数は9/11から上昇に転じているものの、9/23発表の9月のサービス業および総合購買担当者景況指数(PMI)の速報値が米国・ユーロ圏ともに前月から低下した。短期的な景気回復の戻り一服を示唆している可能性もあろう。

【主要コモディティ価格動向~8月までに景気の戻りピークを迎えた可能性も】

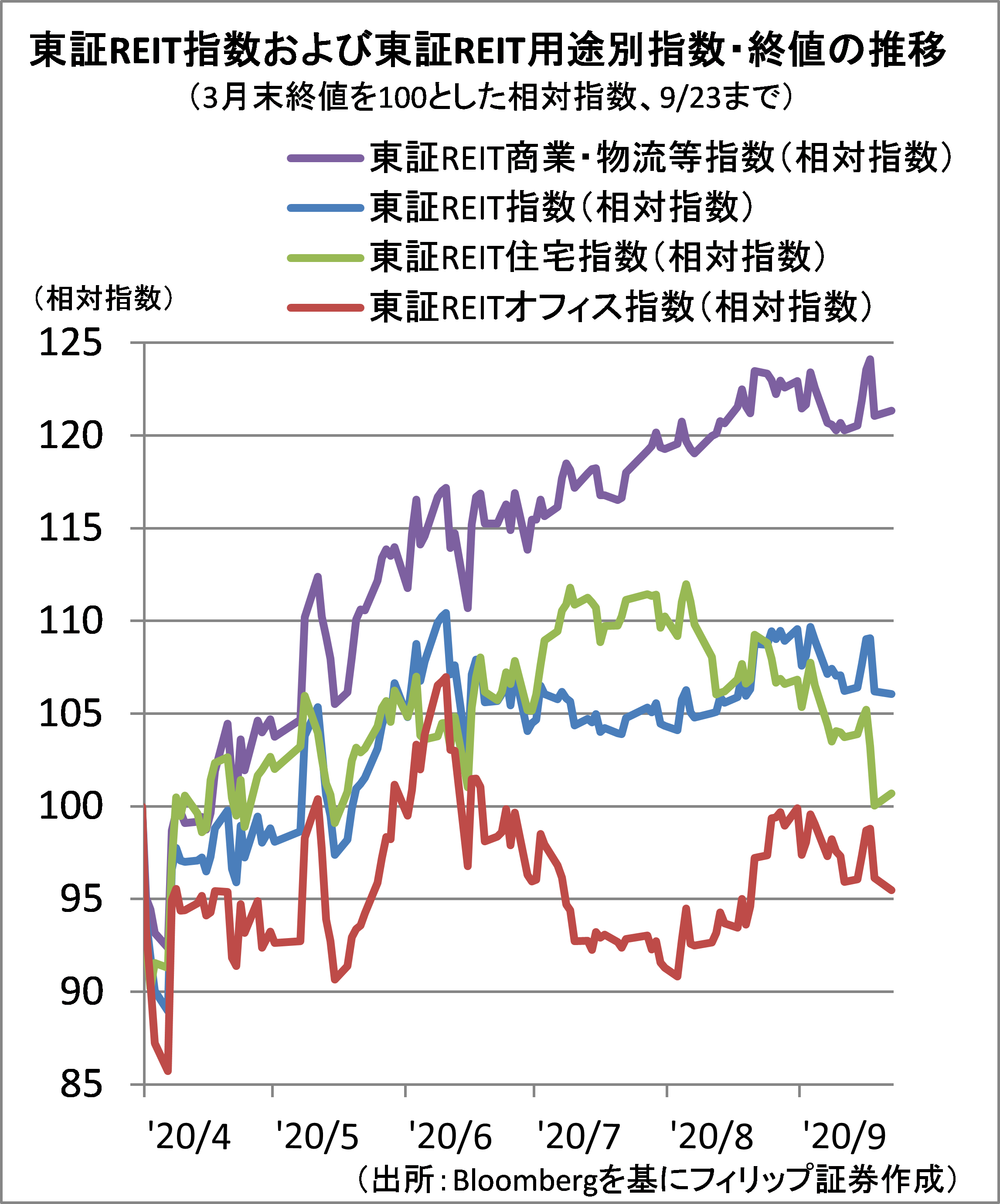

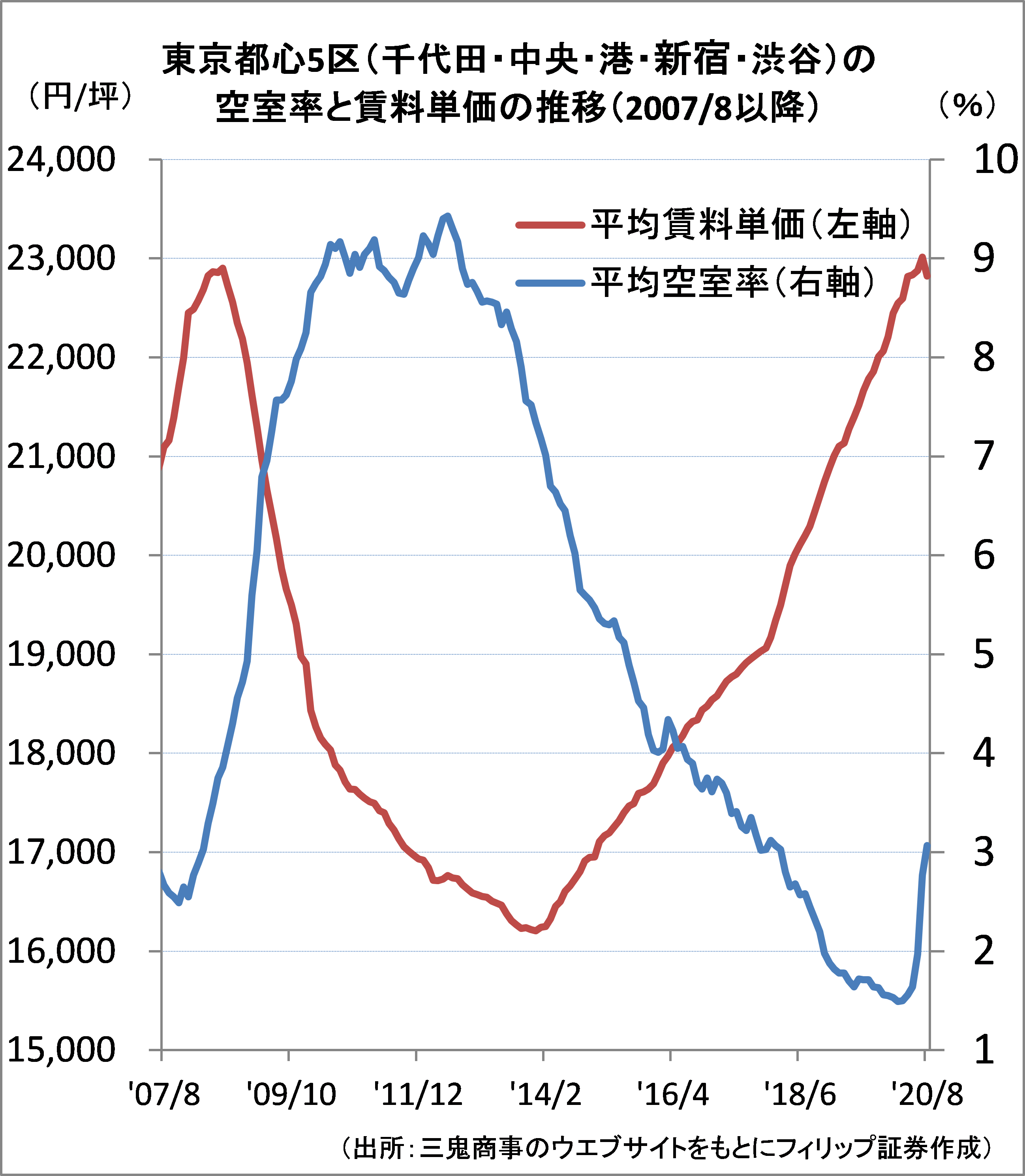

■東証REIT指数および用途別指数

上場不動産投資信託であるJ-REITの指数には、東証REIT指数のほか、用途別指数として、東証REITオフィス指数、東証REIT住宅指数、東証REIT商業・物流等指数のほか、7/20より新たに東証REIT物流フォーカス指数の算出が開始された。従来の3つの用途別指数の終値を今年3月末を100とした相対指数で見ると、特にオフィス指数が6月以降、相対的に出遅れていることが分かる。

東京都心5区のオフィスビル市況は、テレワーク普及によるオフィス需要縮小の動きが出始め、今年8月の平均空室率が前月比0.3ポイント悪化の3.07%となった。また、オフィスビル解約には通常6ヵ月前に貸主に通知を行う必要があることから、コロナ禍発生後の解約通知の影響が本格化するのは、これからであろう。

【東証REIT指数および用途別指数~オフィス指数と平均空室率に要注目】

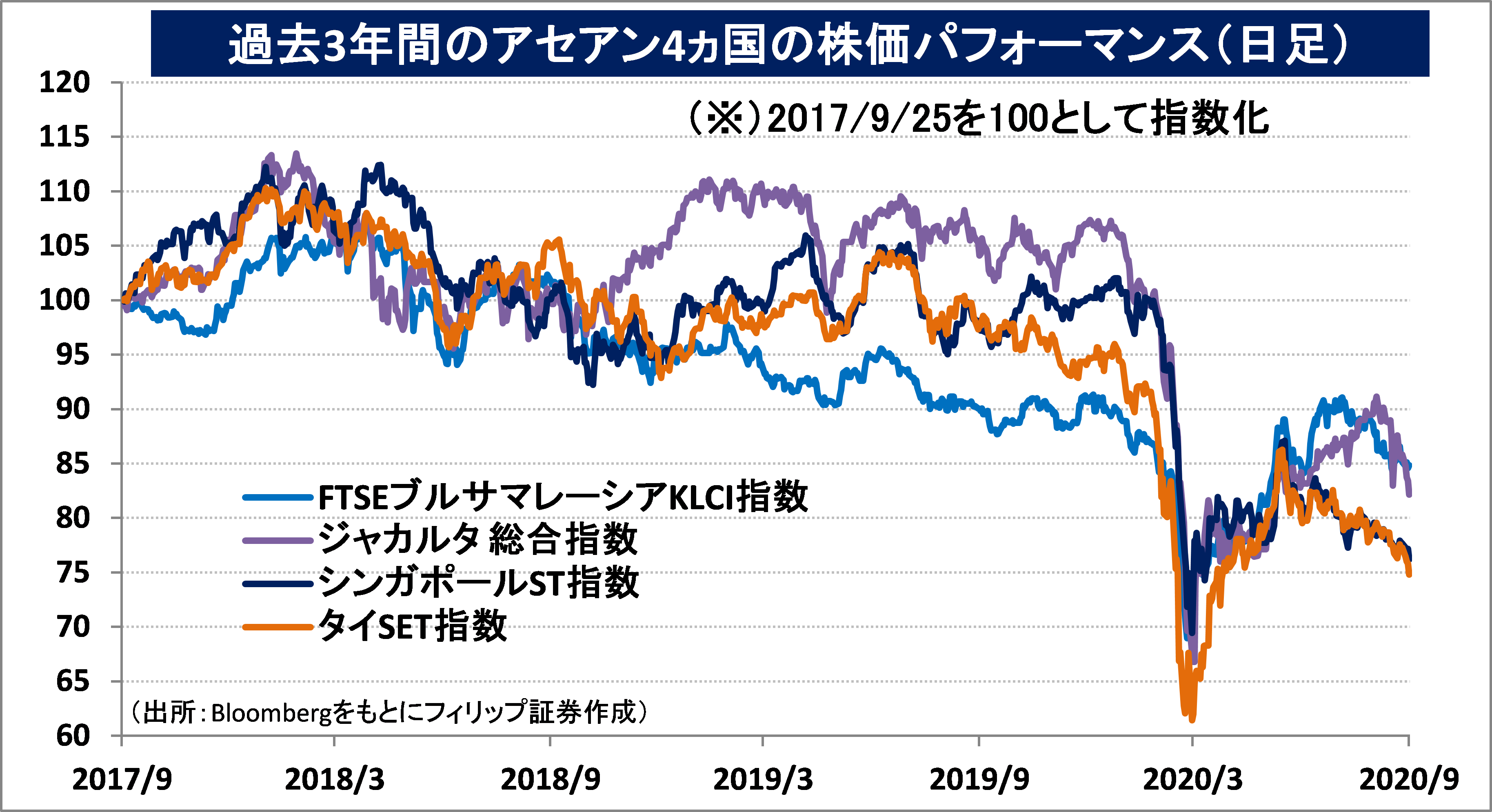

■アセアン株式ウィークリー・ストラテジー

(9/28号「インドネシアのデータセンター」)

インドネシア政府が2019年に公共の利益や安全保障に関わるデータの一部を国内のデータセンターに保存するよう義務付けた「データローカライゼーション規制」を実施したことを受け、シンガポールなどに拠点を置いていた各社が同国に進出し、続々とデータセンター開設に動いている。この規制の背景にはデータを資源とみなす考えや個人情報保護、および安全保障問題がある。

通信大手のテレコムニカシ・インドネシア(TLKM)は、様々なICTサービスを可能とするデジタル・プラットフォームビジネス加速に向け、巨大キャパシティを擁しTier3および4の高いグレード基準を満たす「Telkom HyperScale data Center(HDC)」の稼働を今年7月に開始。インドネシアの人口は世界4位の約2億7千万人であり、平均年齢は29歳と若くデジタルネイティブ層が厚いことも魅力だ。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。