【投資戦略ウィークリー 2020年9月23日号(2020年9月18日作成)】”新型コロナワクチンが日米の明暗を分ける?”

■”新型コロナワクチンが日米の明暗を分ける?”

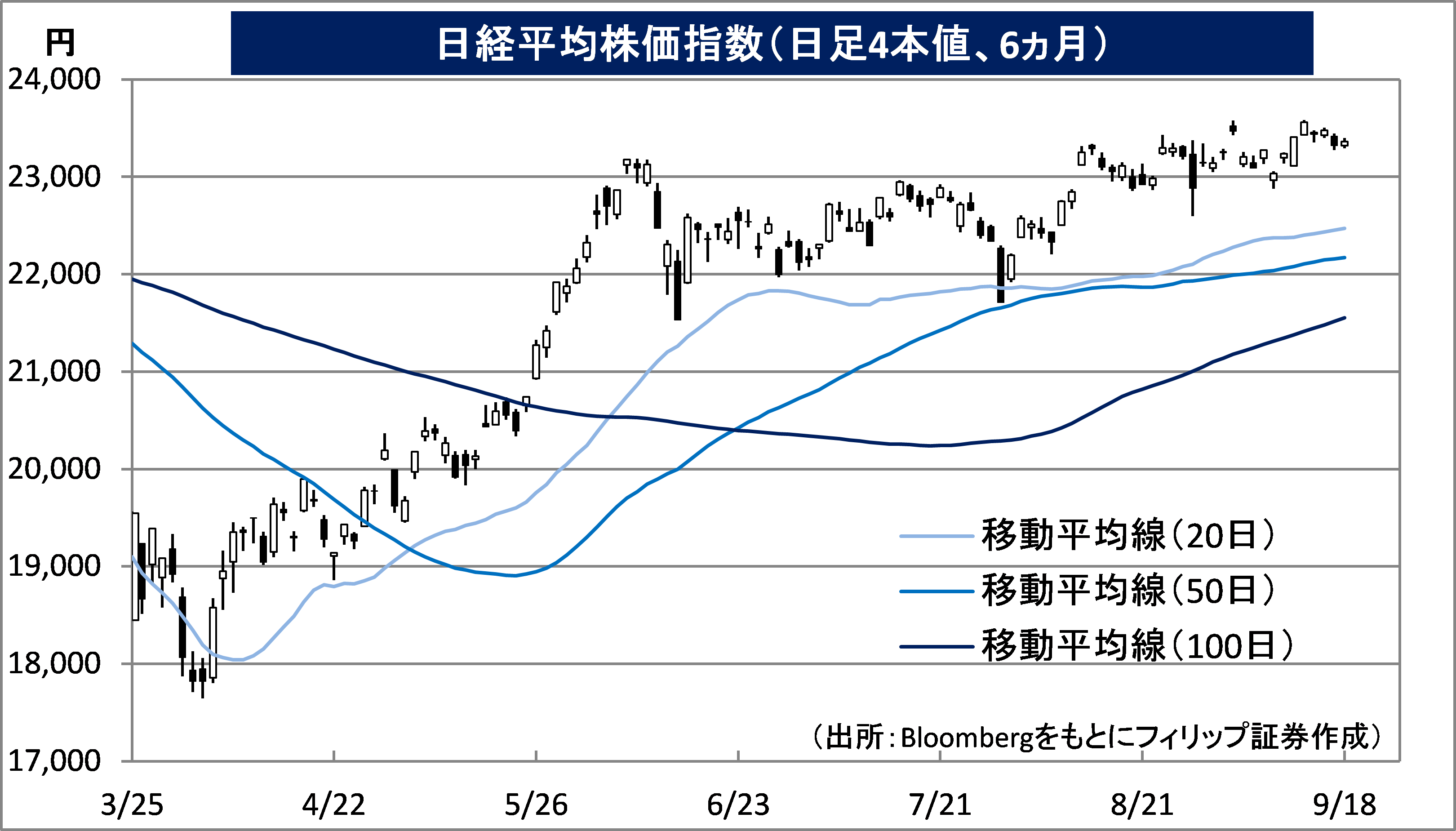

- 菅新内閣の発足とともに、おぼろげながら来年に向けての日本株相場の道筋が姿を現し始めつつあるのかも知れない。現状の日本株はハイテク株中心の米国株相場の下落に動じることなく、日経平均株価で23,000円台を堅調に推移している。

- この要因として、第1に、制度信用取引の新規売り期日決済の増加が挙げられる。今年3月の株価下落局面で日経平均株価が終値で21,000円を下回った3/6から年初来安値を付けた3/19までの10営業日の東証1部の1日平均売買代金は、約3兆8千億円に膨らんでいた。この時期の信用新規売建てポジションが期日前の買戻しを迫られている需給要因が大きいと考えられる。来週9/23以降は、この期日前の買戻しによる相場下支え要因が弱くなることに要注意だろう。

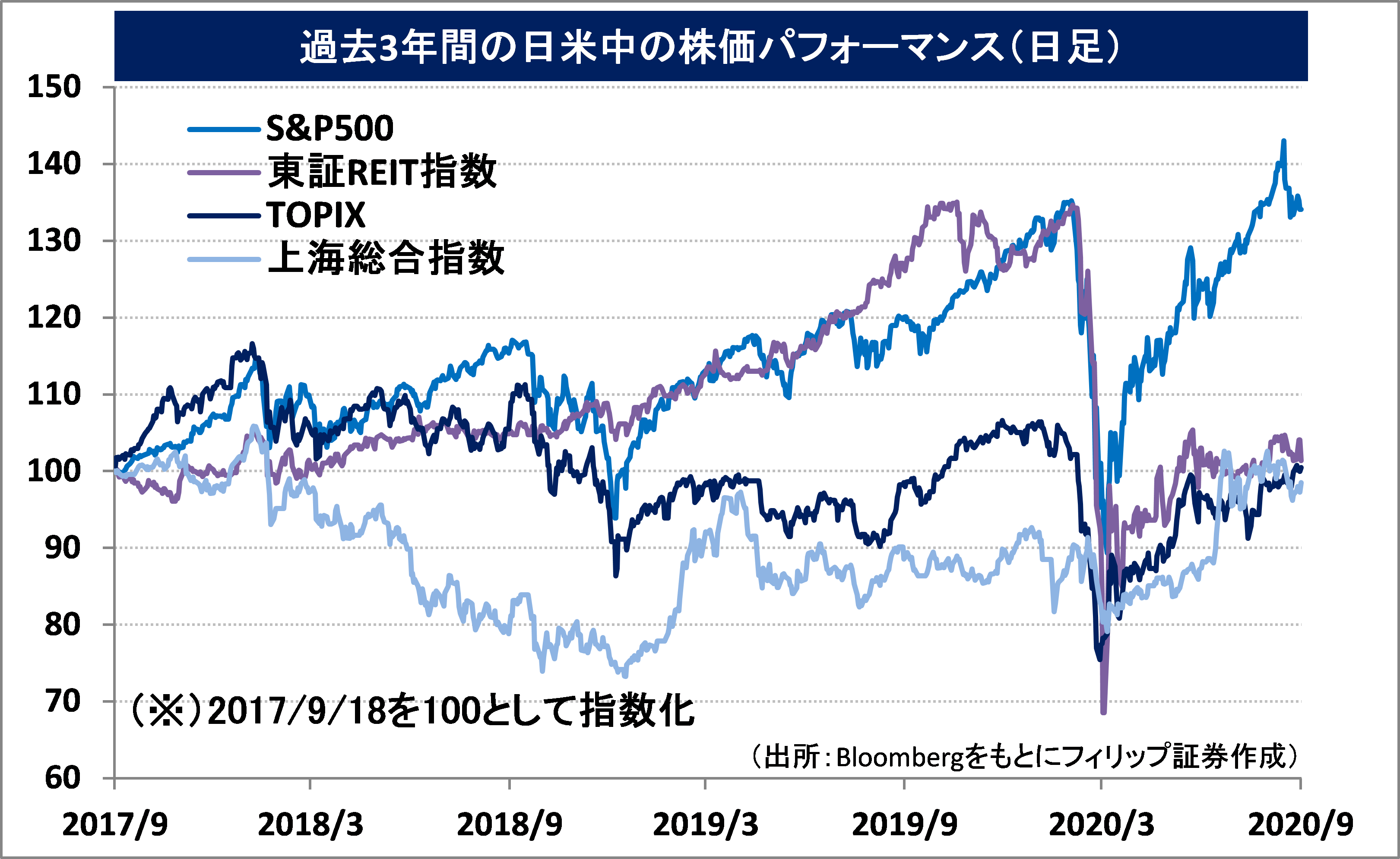

- 第2の要因としては、中国経済の力強い回復が挙げられる。当ウィークリー2020年8月31号において「中国の5G関連・新基建投資」で述べた通り、中国では次世代インフラへの投資が加速してきており、8月の鉱工業生産の伸びを見ても中国に生産拠点を有する幅広い業種の日本のメーカーが恩恵を受け始めていると推察される。しかし、「新基建」による投資額が拡大基調を辿ると見られることから日本株相場も引き続き堅調に推移すると見るのは早計かもしれない。その行方を遮る可能性があるのは米大統領選挙だろう。現時点で現職のトランプ大統領は民主党のバイデン候補にリードを許していると伝えられている。トランプ大統領は新型コロナウイルスワクチンの早期供給に期待を寄せていると伝えられるが、現状では大統領選挙前のワクチン供給は難しいと見られている。

- その一方、来夏に延期された東京でのオリンピックに対しては、新型コロナワクチンの供給が間に合うことで開催にこぎ着けることは期待できよう。折しも、9/16に菅内閣が発足。菅首相は記者会見で「取り組むべき最優先の課題は新型コロナウイルス対策だ」と述べ、「来年前半までにすべての国民に行きわたるワクチンの確保を目指す」とした。新内閣発足後の高い支持率を背景に衆院解散総選挙が近いうちに実施されると見られるなか、新内閣が国民の信任を得て来夏のオリンピック開催に向けて日本経済を力強く前進させる可能性も、近い将来に見え始めるかもしれない

- オリンピック延期と新型コロナウイルス感染者拡大で萎んだ「オリンピック相場」の再興に向け、スポーツ関連、インバウンド関連、娯楽関連に係る「リターン・リバーサル」相場到来も想定されよう。

- 9/23号では、東ソー(4042)、楽天(4755)、アシックス(7936)、ふくおかフィナンシャルグループ(8354)、テレコムニカシ・インドネシア(TLKM)を取り上げた。

■主な企業決算の予定

- 9月22日(火):ナイキ、オートゾーン

- 9月23日(水): シンタス、ゼネラル・ミルズ

- 9月24日(木): コストコホールセール、トリップドットコムグループ、ダーデン・レストランツ、カーマックス、アクセンチュア

- 9月25日(金): アドバネクス、エイチ・アイ・エス

■主要イベントの予定

- 9月21日(月)

・国際原子 力機関(IAEA)総会(25日まで)

・米家計純資産 (2Q)

- 9月22日(火)

・米シカゴ連銀総裁が講演、英中銀総 裁が講演

・米テスラのイベント「バッテリーデー」開催

・国連総会一般討論演説(ビデオ形式、29日まで)

・米中古住宅販売件数 (8月)

・ユーロ圏消費者信頼感指数 (9月)

- 9月23日(水)

・黒田日銀総裁が大阪経済4団体共催懇 談会に出席、その後で記者会見(ともにオンライン形式)

・じぶん銀行 日本PMI製造業・サービス業・コンポジット (9 月)、全産業活動指数 (7月)、コンビニエンスストア売上高 (8月)

・米クリーブランド連銀総裁・シカゴ連銀総裁が講演、ボストン連銀総裁が講演

・ニュージーランド中銀が政策金利発表、タイ中銀が政策金利発表

- 9月24日(木)

・グラフィコとまぐまぐが東証ジャスダックに新規上場、トヨクモが東証マザーズに新 規上場

・全国百貨店売上高(8月)、東京地区百貨店売上高(8月)、月例経済報告(9月)

・ムニューシン米財務長官とパウエルFRB議長が上院銀行委員会で証言、シカゴ連銀総裁が講演

・ECB経済報告、EU臨時首脳会議(25日まで)、英中銀総裁が講 演

・トルコ中銀が政策金利発表

・米新規失業保険申請件数 (19日終了週)、米新築住宅販売件数 (8月)

・独IFO企業景況感指数 (9 月)

- 9月25日(金)

・I-neが東証マザーズに新規上場、STIフードHDが東 証2部に新規上場

・企業向けサービス価格指数 (8月)、スーパーマーケット売上高 (8月)

・米耐久財受注 (8月)

・ユーロ圏マネーサプ ライ (8月)

- 9月27日(日)

・G20エネ ルギー相テレビ会議(28日まで)

・中国工業利益(8 月)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

■米大統領選トランプ勝利の条件

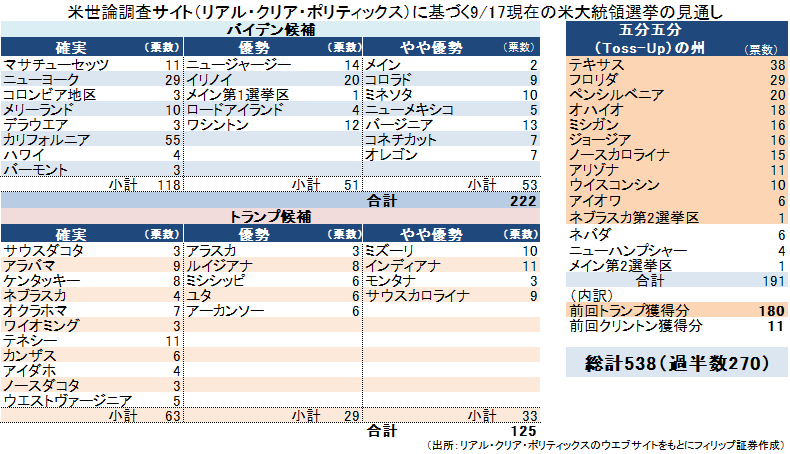

米大統領選挙まで残り約1か月半となった。現時点の各種全米世論調査ではバイデン前副大統領がトランプ大統領をリードしている。米世論調査データ収集サイト「リアル・クリア・ポリティックス」によれば、9/17現在の州ごとの戦況と獲得票(確実、優勢、やや優勢の合計)の見込みはバイデン氏222票、トランプ氏125票、五分五分が191票であり、トランプ氏の逆転の可能性は小さいように見える。

その一方、五分五分とされる州では、トランプ氏が前回と同じ結果を残せば計算上は上記の獲得見込み票と合わせて過半数を超える305票に達することになる。ただし、前回獲得分から落とせるのは計算上35票までであり、票数上位の州を1つでも落とせば当選が難しくなる立場にあるのがトランプ氏の現状と言えよう。

【米大統領選トランプ勝利の条件~五分五分州で前回同様の結果が必要か】

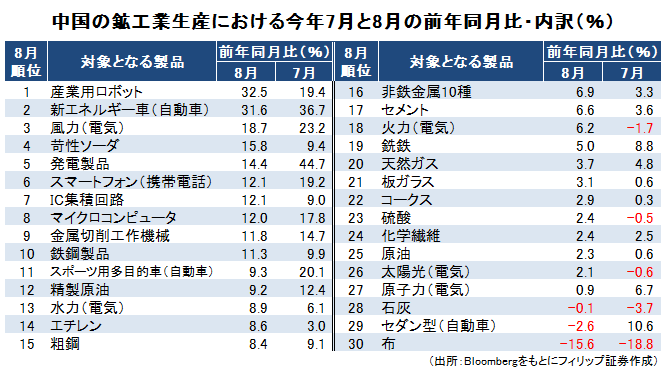

■中国8月鉱工業生産・前年同月比

9/15発表の中国の鉱工業生産(8月)は前年同月比5.6%増と5ヵ月連続のプラスとなり、8ヵ月ぶりの高い伸びを記録。8月の中国小売売上高が同0.5%増と今年初めてプラスとなったことと併せ、コロナ禍からの景気回復進展が示された。

鉱工業生産統計の対象となる製品ごとの伸び率では、産業用ロボットのほか、新エネルギー車、風力発電、苛性ソーダなどの伸び率が高い。中国に生産拠点を有する日本企業では、産業用ロボットの安川電機(6506)やファナック(6954)、苛性ソーダの東ソー(4042)への追い風となろう。また、新エネルギー車に関し、中国政府は環境対策の加速のためハイブリッド車を「低燃費車」と位置付けて優遇する政策を決定。トヨタ自動車(7203)やデンソー(6902)も注目されよう。

【中国8月鉱工業生産~伸びが加速する製品のメーカーは投資チャンスか】

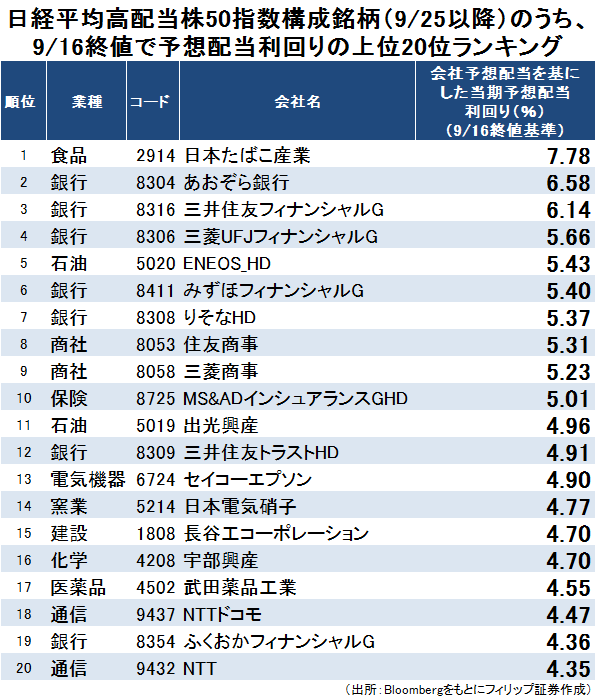

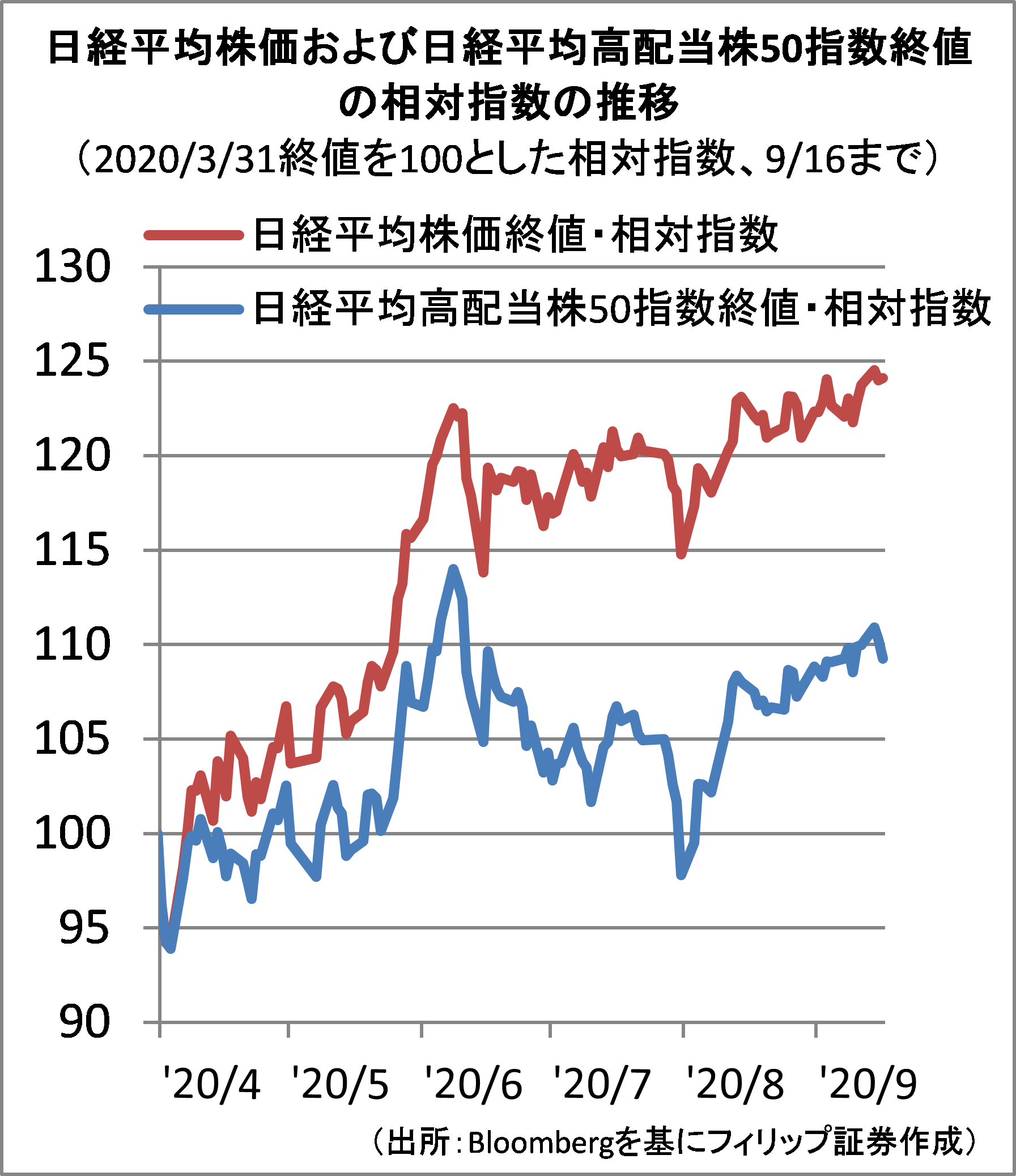

■日経平均高配当株50指数の見通し

日経平均株価の構成銘柄のうち配当利回りの高い50銘柄で算出される「日経平均高配当株50指数」の定期入替えが9/25に実施される。コマツ(6301)、ホンダ(7267)、SUBARU(7270)、ヤマハ発動機(7272)、丸紅(8002)の5銘柄が除外され、新たに日清紡HD(3105)、コニカミノルタ(4902)、AGC(5201)、セイコーエプソン(6724)、コンコルディア・フィナンシャルG(7186)、SOMPOHD(8630)、T&DHD(8795)、NTT(9432)、関西電力(9503)の9銘柄が採用される予定。

米ハイテク株下落を契機に世界的にグロース(成長)株からバリュー株への移行の傾向が見られるなか、日経平均高配当株50指数は日経平均株価と比較して割安感・出遅れ感が目立っている。高配当利回り株投資の好機と言えよう。

【日経平均高配当株50指数の見通し~日経平均株価との比較で出遅れ感】

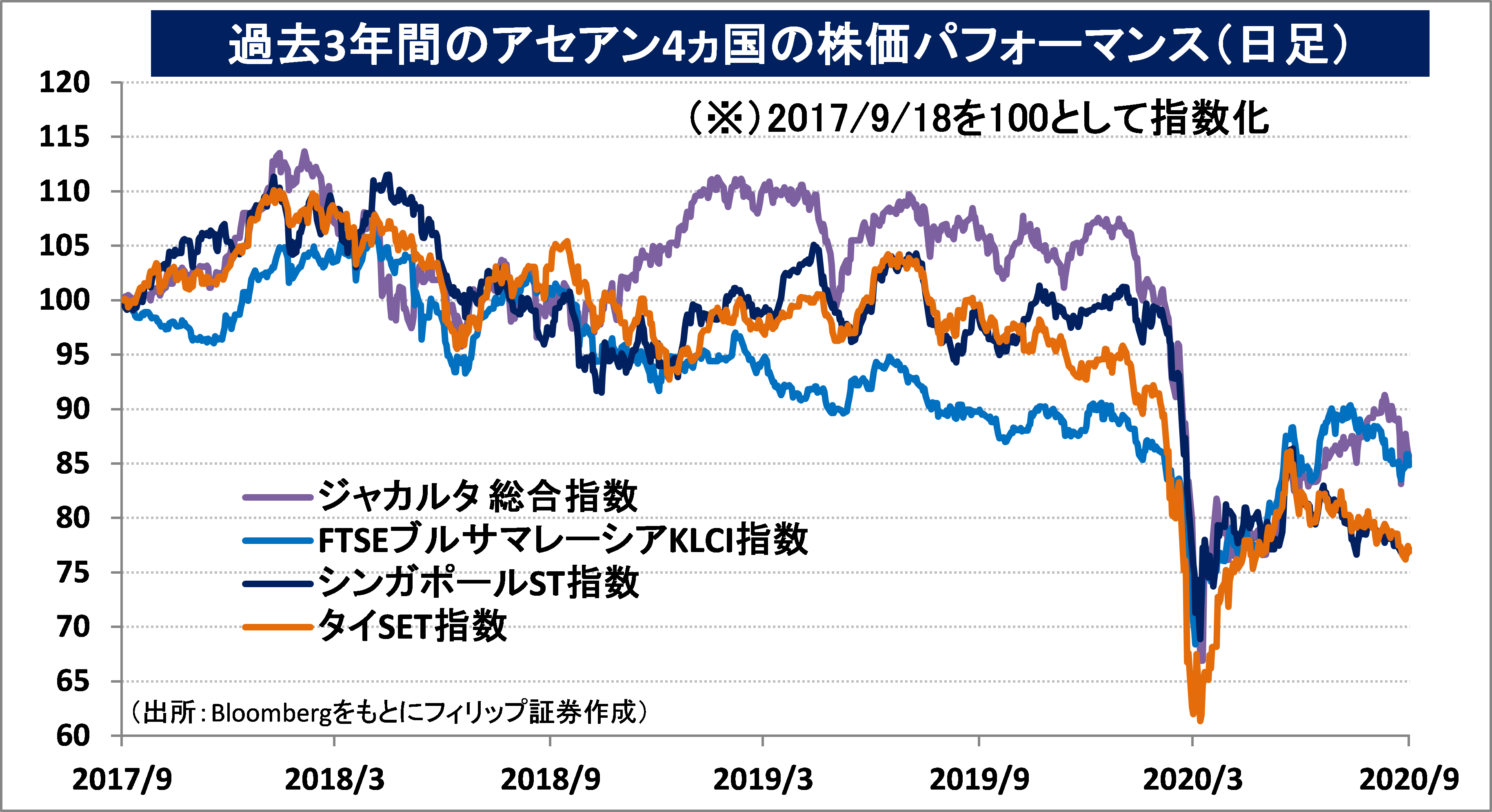

■アセアン株式ウィークリー・ストラテジー

(9/23号「割安感が目立つアセアン株」)

9/14、英投資銀行大手のHSBCは、「アセアン株の割安感が強まっており、インドネシア株とタイ株のほか特に出遅れ感があるシンガポール株への投資で高いリターンが見込める」とのリポートをまとめた。景気回復、低金利、良好な財務の組み合わせ、およびコロナ禍の業績への影響が足元では透明性を増している状況を踏まえると、金融株、通信株、消費関連株などの一部のアセアン株を購入する好機であり、投資妙味があるとしている。アセアン株式市場は海外投資家の資金流出が続いており、海外の株式市場に比べて出遅れ感がある。多くのファンドマネジャーはアセアン株の買いを再開するのは時期尚早と感じているなか、HSBCのストラテジストは逆にその点が買いの好機になるとしている。一方、マレーシア株は近隣諸国の株式市場ほど低迷していないため、中立とした。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。