【投資戦略ウィークリー 2020年4月20日号(2020年4月17日作成)】”経済活動再開に向けて世界は動き出した”

■経済活動再開に向けて世界は動き出した

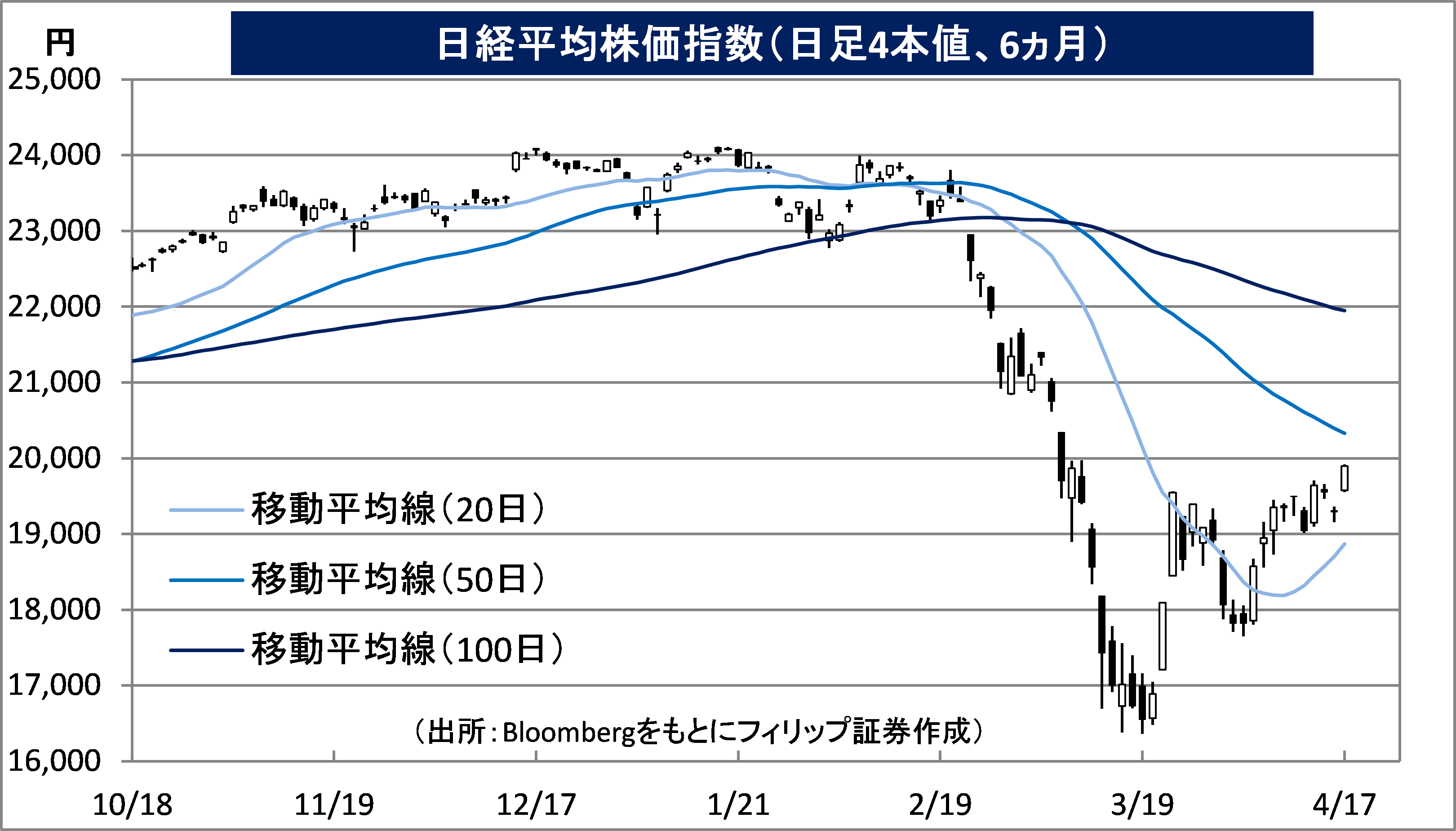

- 新型コロナウイルス感染拡大により世界的に止まってしまった経済活動が再開に向けて動き出した。4/15、ドイツのメルケル首相が4/20より800平米以下の小・中規模の商店の営業再開を認めることを発表したのに続き、4/16に米トランプ大統領が各州の知事の判断で3つの段階に分けて進めるとするガイドラインを発表。それを受けて4/17の日本株式市場は、日経平均株価が前日終値の19,290円から19,900円台まで大幅に上昇した。新型コロナウイルスの検査についても、現在ウイルスが体内に存在しているのかを調べるPCR検査を増やすことが当面の課題とされるなか、どれほどの人が感染したのかを調べるため、過去に感染したことがあるのかを調べる抗体検査が注目されるようになってきた。英米では検査が実現できれば、抗体を持つ人に免疫証明書を渡し社会復帰してもらう案が浮上しており、米薬品・医療機器メーカーのアボット・ラボラトリーズ(ABT)は抗体検査キットの生産を拡大する計画を発表した。感染することが怖く、他者との社会的距離を保つべきことに変わりは無いが、過去に感染した経験があることが社会的にメリットとして認識される面が出てきたのは大きな変化だろう。

- ただ、新型コロナウイルスの感染拡大が今後仮に終息へ向かうとしても、夏に向けて食べ物や水を通じて経口感染によって胃腸炎などが流行しやすいことには注意が必要だろう。昨年9/30に発表されたゴールドマン・サックスの気候変動に関するレポートでも、気温の上昇により洪水や干ばつが発生しやすくなり、水の衛生状況の悪化に伴い病気のパターンが変化することへの懸念が挙げられている。気候変動リスク問題が解決されない限り、形を変えてパンデミックが繰り返される可能性が残るのではないだろうか。その意味では、今秋の米大統領選に向けて民主党のバイデン候補が環境政策に力点を置き、地球温暖化対策の国際枠組みであるパリ協定への復帰を主張していることは注目に値する。化石燃料である原油の価格およびエネルギー業界の動向は気候変動リスクの問題と切り離せなくなっていると言えよう。太陽光発電を投資対象とする「上場インフラファンド」が見直される余地もあろう。

- 日本では新型コロナウイルス感染の増加ペースがまだ拡大中であり、4/16には緊急事態宣言の対象が全国に拡大された。今まで気軽に近所のかかりつけの診療所に通って薬を処方してもらっていたところ、院内感染を恐れて家庭用の医薬品を購入せざるを得ない状況も増えているように見受けられる。小林製薬(4967)の「のどぬ~るスプレー」などの販売が好調なこともその表れだろう。

- 4/20号では、倉敷紡績(3106)、イビデン(4062)、JTOWER(4485)、ニトリホールディングス(9843)、ラチャブリ・グループ(RATCH)を取り上げた。

■主な企業決算の予定

- 4月20日(月):ベクトル、IBM、ハリバートン

- 4月21日(火):KOA、クリエイト・レストランツHDS、ネットフリックス、テキサス・インスツルメンツ、フィリップ・モリス・インターナショナル、ロッキード・マーチン、コカ・コーラ、エマソン・エレクトリック、HCAヘルスケア、トラベラーズ、チポトレ・メキシカン・グリル

- 4月22日(水):キヤノン電子、サイバーエージェント、光世証券、ジャフコ、モバイルファクトリー、キヤノンマーケティングジャパン、AT&T、サーモフィッシャーサイエンティフィック、バイオジェン、キンダー・モルガン、デルタ航空、ラムリサーチ、ナスダック、ザイリンクス、ラスベガス・サンズ

- 4月23日(木):レッグス、蝶理、中外製薬、トランコム、日本高純度化学、オービック、オムロン、ネットワンシステムズ、エレマテック、ディスコ、三菱鉛筆、キヤノン、エイトレッド、オービックビジネスコンサルタント、インテル、キャピタル・ワン・ファイナンシャル、ユニオン・パシフィック、イーライリリー、ベリサイン、Eトレード・ファイナンシャル

- 4月24日(金):アドバンテスト、MonotaRO、イーブックイニシアティブジャパン、ベライゾン・コミュニケーションズ、アメリカン・エキスプレス

■主要イベントの予定

- 4月20日(月)

・貿易収支(3月)、コンビニエンスストア売上高(3月)

- 4月21日(火)

・スーパーマーケット売上高(3月)、工作機械受注(3月)

・米中古住宅販売件数 (3 月)

・独ZEW期待指数 (4月)、英ILO失業率 (12-2月)

- 4月22日(水)

・トルコ中銀が政策金利発表

・米 FHFA住宅価格指数 (2月)

・ユーロ圏消費者信頼感指数 (4月)、英CPI (3月)

- 4月23日(木)

・対外・対内証券投資 (4月12-18日)、じぶん銀行 日本PMI製造業 ・サービス業・コンポジット (4月)、景気先行CI指数・景気一致指数 (2月)

・EU首脳が新型コロナ対応巡りテレビ会議

・米新規失業保険申請件数 (18日終了週)、米新築住宅販売件数 (3月)

・ユーロ圏総合・製造業・サービス業PMI (4月)

・韓国GDP (1Q)

- 4月24日(金)

・全国CPI(3月)、企業向けサービス価格指数(3月)、全産業活動指数(2月)、全国百貨店売上高 (3月)、東京地区百貨店売上高(3月)

・ロシア中銀が政策金利発表、イタリア・英国のソブリン格付け(S&P)、独IFO企業景況感指数 (4月)

・米耐久財受注 (3月)、米ミシガン大学消費者マインド指数 (4月)

- 4月26日(日)

・衆院静岡4区補欠選挙の投開票

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

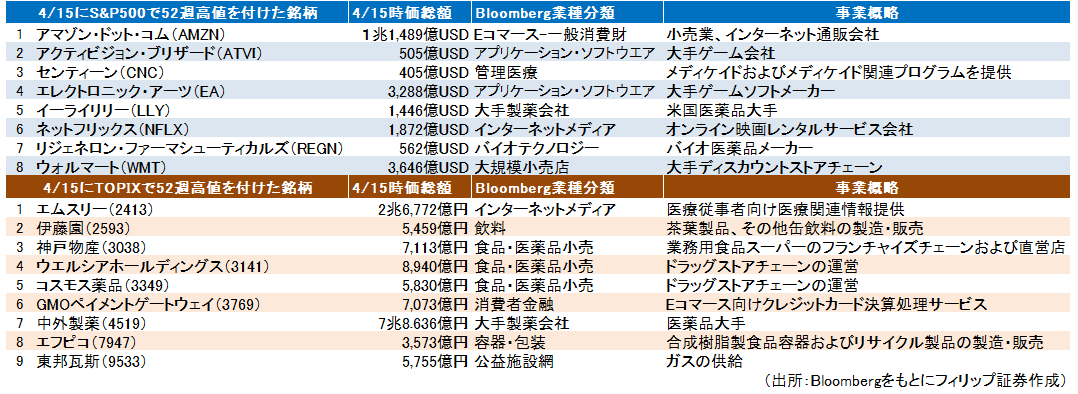

■日米の52週高値銘柄比較

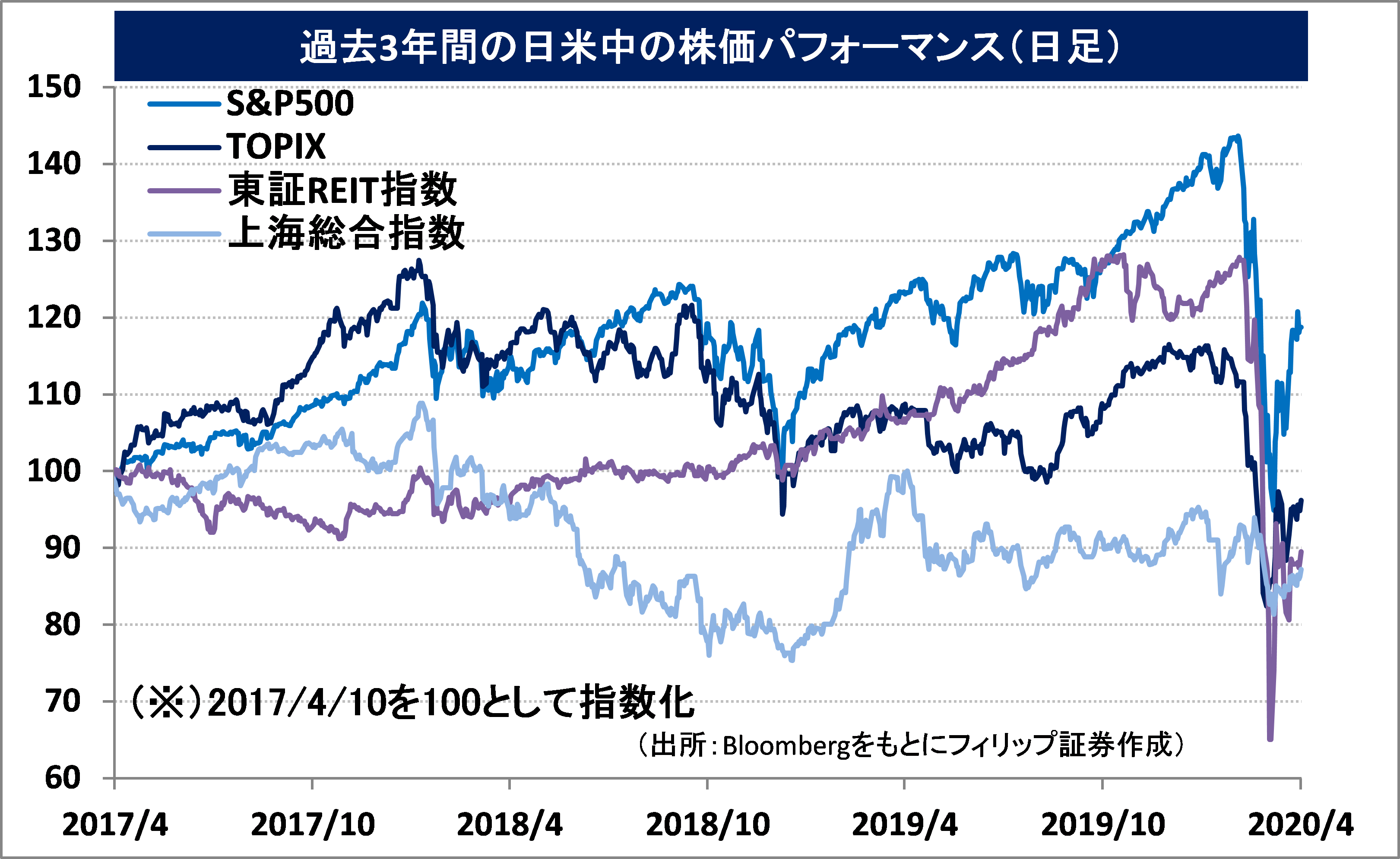

米国S&P構成銘柄および国内のTOPIX構成銘柄について各々、4/15終値が52週間の高値を付けた銘柄を見るとS&P500が8銘柄、TOPIX500が9銘柄に上る。各々の指数は2020/2高値から2020/3安値までの下落幅に対し4/15時点で同安値からの戻り幅が半分未満であることから、これらの銘柄または業種への物色の強さが示されていると言えよう。

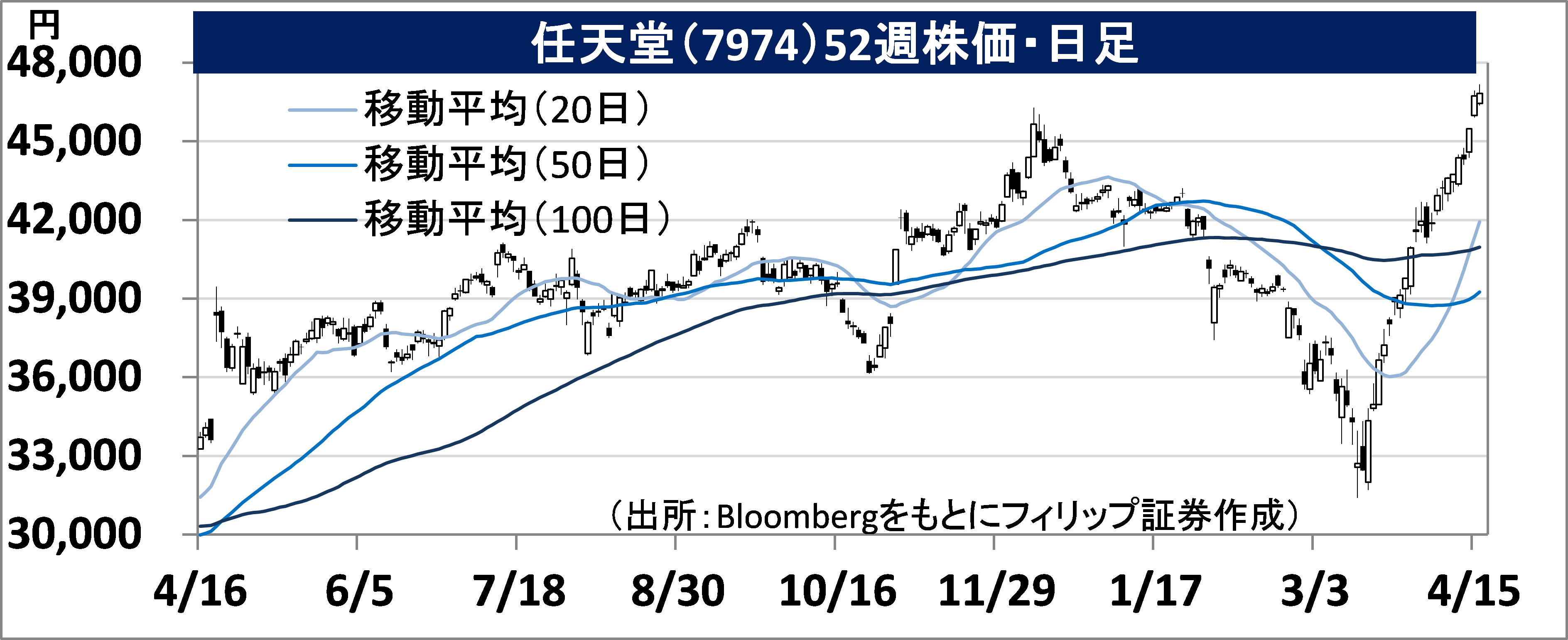

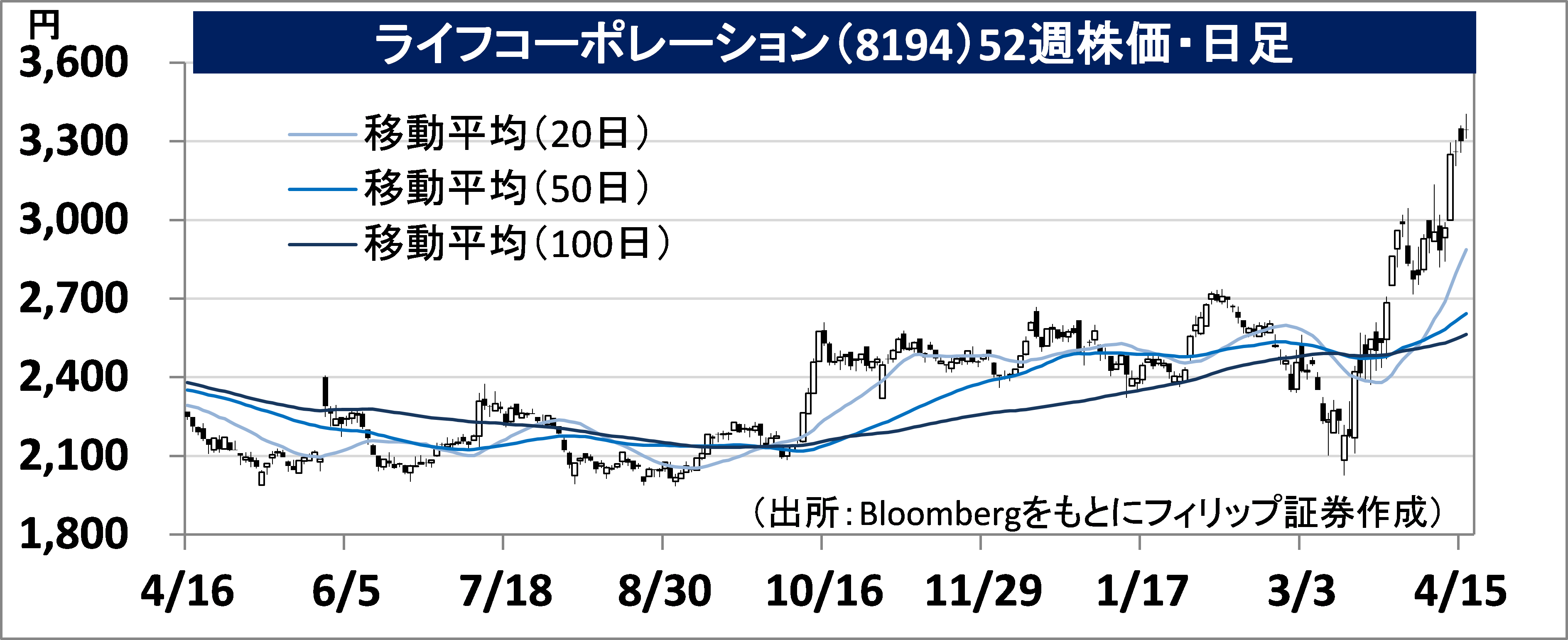

S&P500からゲーム関連が2銘柄挙げられるなか、日本株でもゲーム関連の任天堂(7974)の2020/3の安値からの上昇が目立つ。また、Amazonプライム会員向けサービスにネットスーパーを出店しているライフコーポレーション(8194)の株価が堅調に推移している。米国株の物色動向が日本株の物色人気に反映されやすい傾向は今後も注目されよう。

【日米の52週高値銘柄比較~S&P500とTOPIX500の構成銘柄(4/15終値)】

■ドル円相場を巡る環境の変化

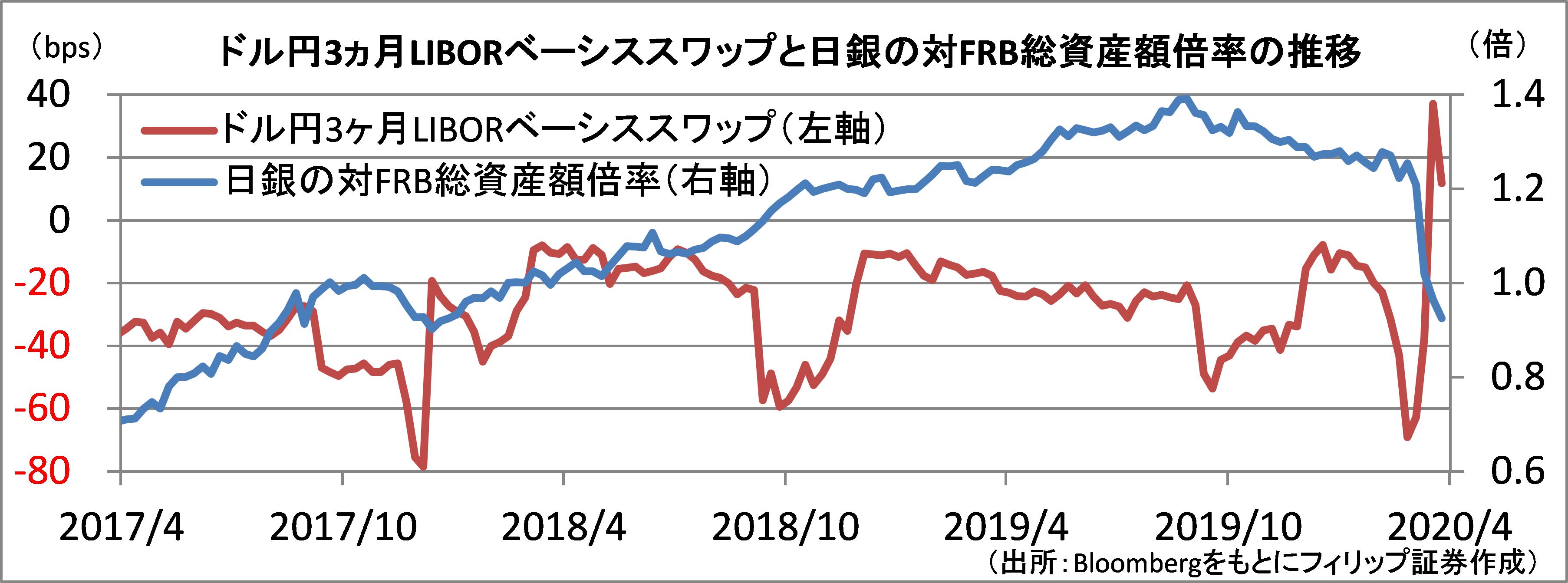

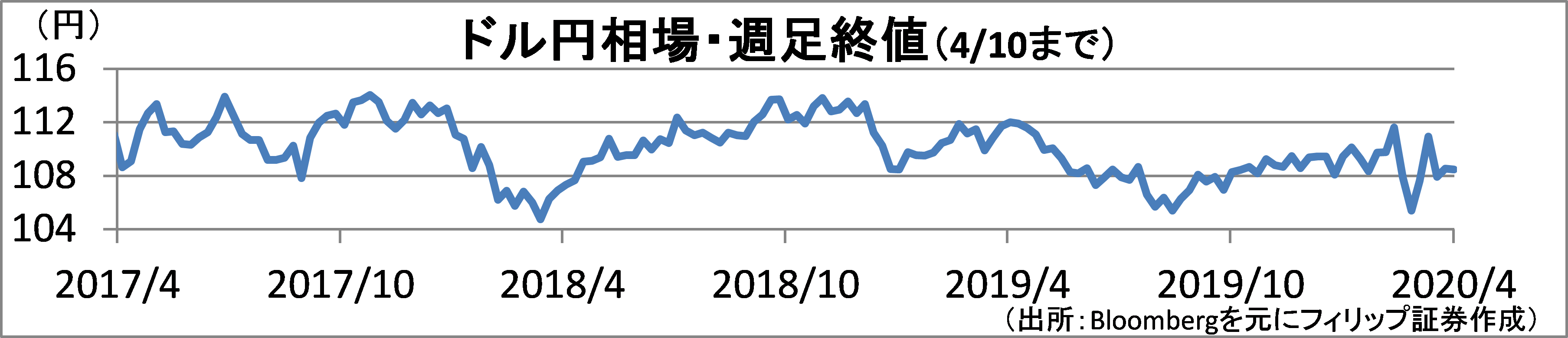

2020/3以降、新型コロナウイルス感染拡大に伴い金融市場が混乱する中、基軸通貨である米ドル需要が極端に高まった。その後はFRBによる金融緩和策が実施されたことにより米ドル供給懸念が和らぎ、日本の金融機関が円から米ドルを調達するコストを示すベーシススワップは2020/3中旬までのマイナス拡大から反転。今月以降はプラスに転じた。これは円から米ドルを調達することにコストが掛からず逆にプレミアムが発生するまで米ドル供給が余剰であることを示している。

また、FRBは既に2019/9以降、量的縮小からバランスシート拡大政策へ転換していたが、日銀の対FRB総資産額の倍率は2020/3下旬以降、急激に低下。これらの環境変化が今後のドル円相場を動かす要因になりやすい点に要注意だろう。

【ドル円相場を巡る環境の変化~ドル安に傾き易い要因が増えてきたか?】

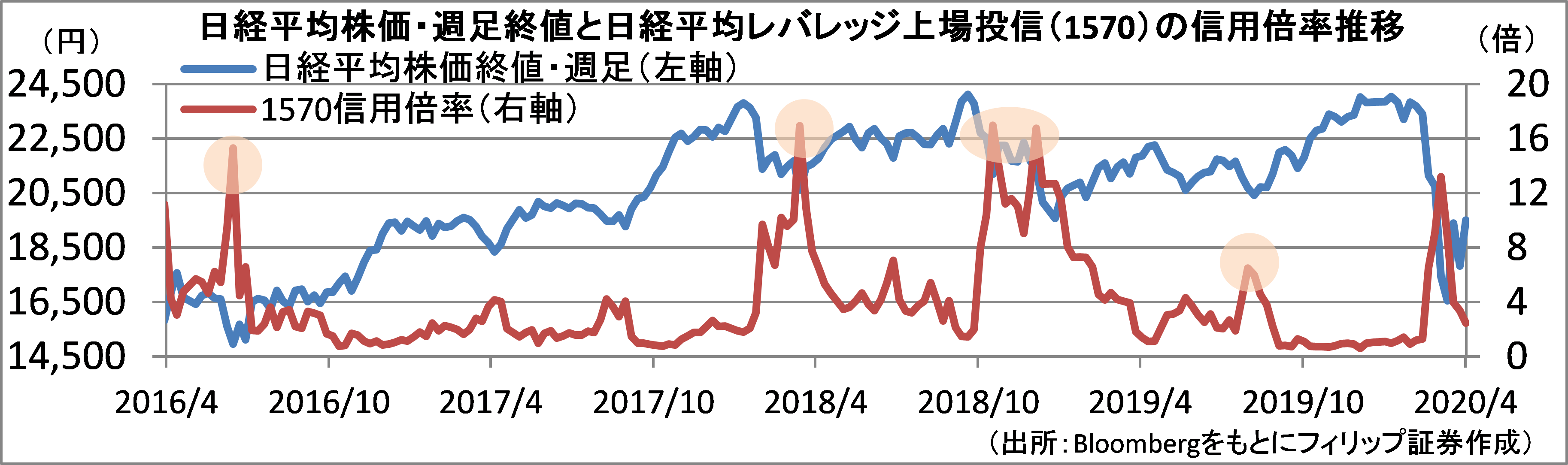

■日経平均連動型ETFの信用倍率

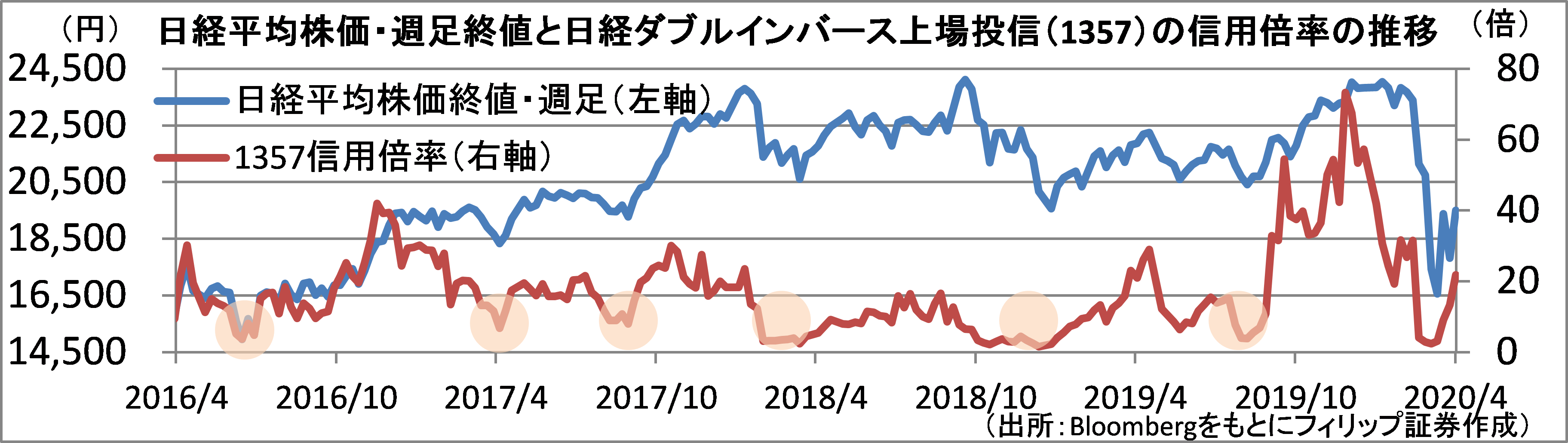

「NEXT FUNDS日経平均ダブルインバース・インデックス連動型上場投信(1357)」および「NEXT FUNDS日経平均レバレッジ・インデックス連動型上場投信(1570)」における信用倍率の推移は、日経平均株価のトレンドを予測する上で参考になる場合がある。過去4年間において前者(1357)の信用倍率が減少から上昇に転じ、かつ後者(1570)の信用倍率が上昇から低下に転じるタイミングは日経平均が下落から上昇トレンドに転じるタイミングと同様である場合が見られた。

2020/3中旬以降の信用倍率は、前者(1357)が低下から反転上昇し、後者(1570)が上昇から低下に転じた。日経平均株価が当面の上昇トレンドに転換した可能性を示している面もあろう。今後の信用倍率の推移が注目されよう。

【日経平均連動型ETFの信用倍率~日経平均株価トレンド予測の参考指標】

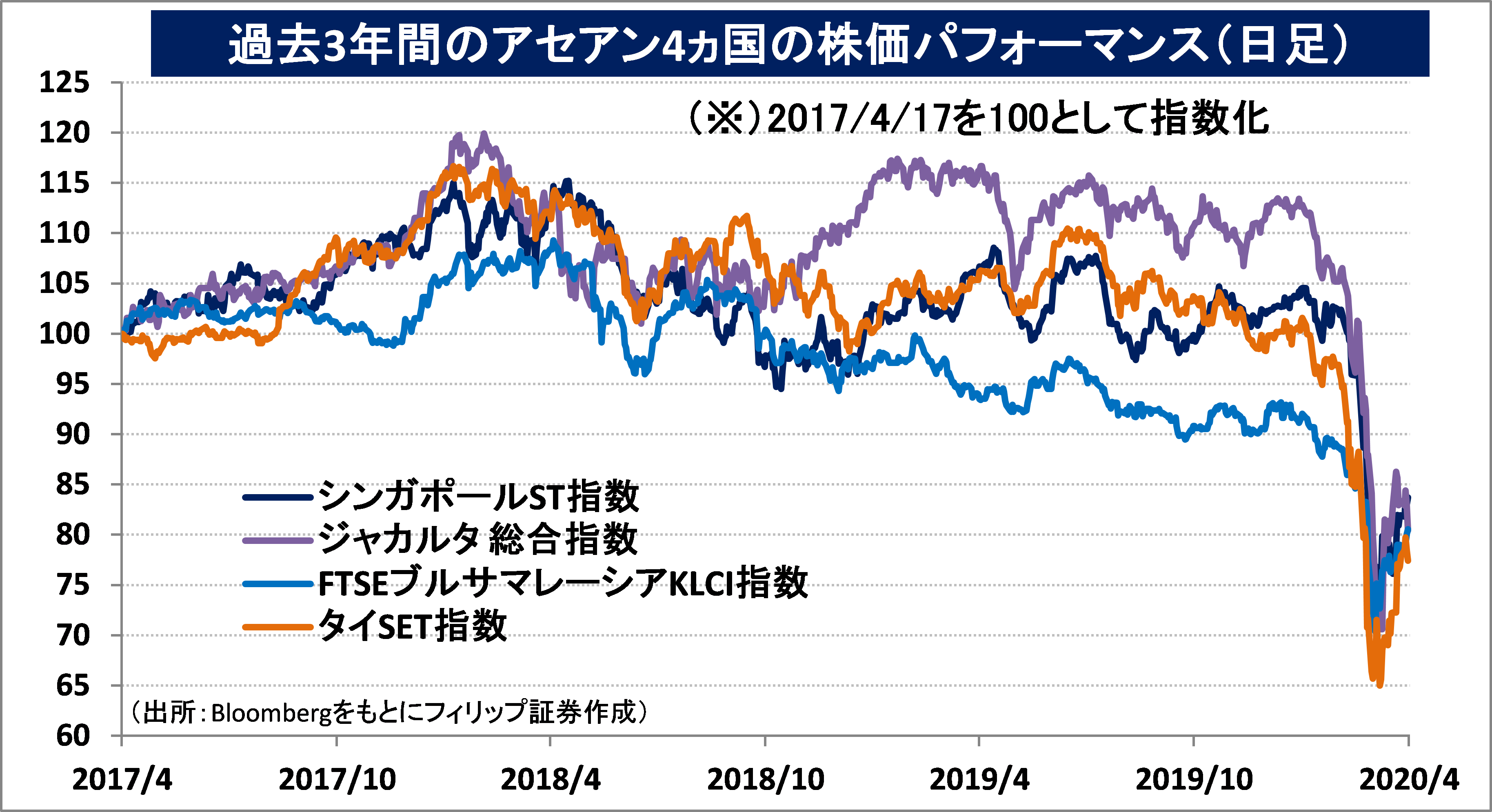

■アセアン株式ウィークリー・ストラテジー

(4/20号「インドネシアの断食開け休暇」)

インドネシア政府が来月のイスラム教の断食(ラマダン)開けの休暇期間に例年通りの帰省ラッシュ(ムディク)で人口の大移動が起きるのを許容すれば、新型コロナウイルスの感染が爆発するのではないかと懸念されている。ジョコ大統領は今のところムディクが古くからの慣習であることや経済的な理由から全面禁止には反対の姿勢であり、その代わりに国民に自粛を呼びかけている。ただ、インドネシアでは政府の初動が鈍かったこともあり、新型コロナウイルスの死者が4/15現在で459人と中国を除くアジア地域で最も多い。また、世界第4位の人口を抱える同国は検査件数が4/13現在、世界最低水準であり人口比で1万人に1人の割合にとどまる。ムディクで昨年は約1,950万人が移動し、今年は3,000万人が休暇期間に移動を考えていると伝えられており、要注意だろう。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。