【投資戦略ウィークリー 2020年3月30日号(2020年3月27日作成)】”日本株投資のパラダイムシフトは起きるのか?”

■日本株投資のパラダイムシフトは起きるのか?

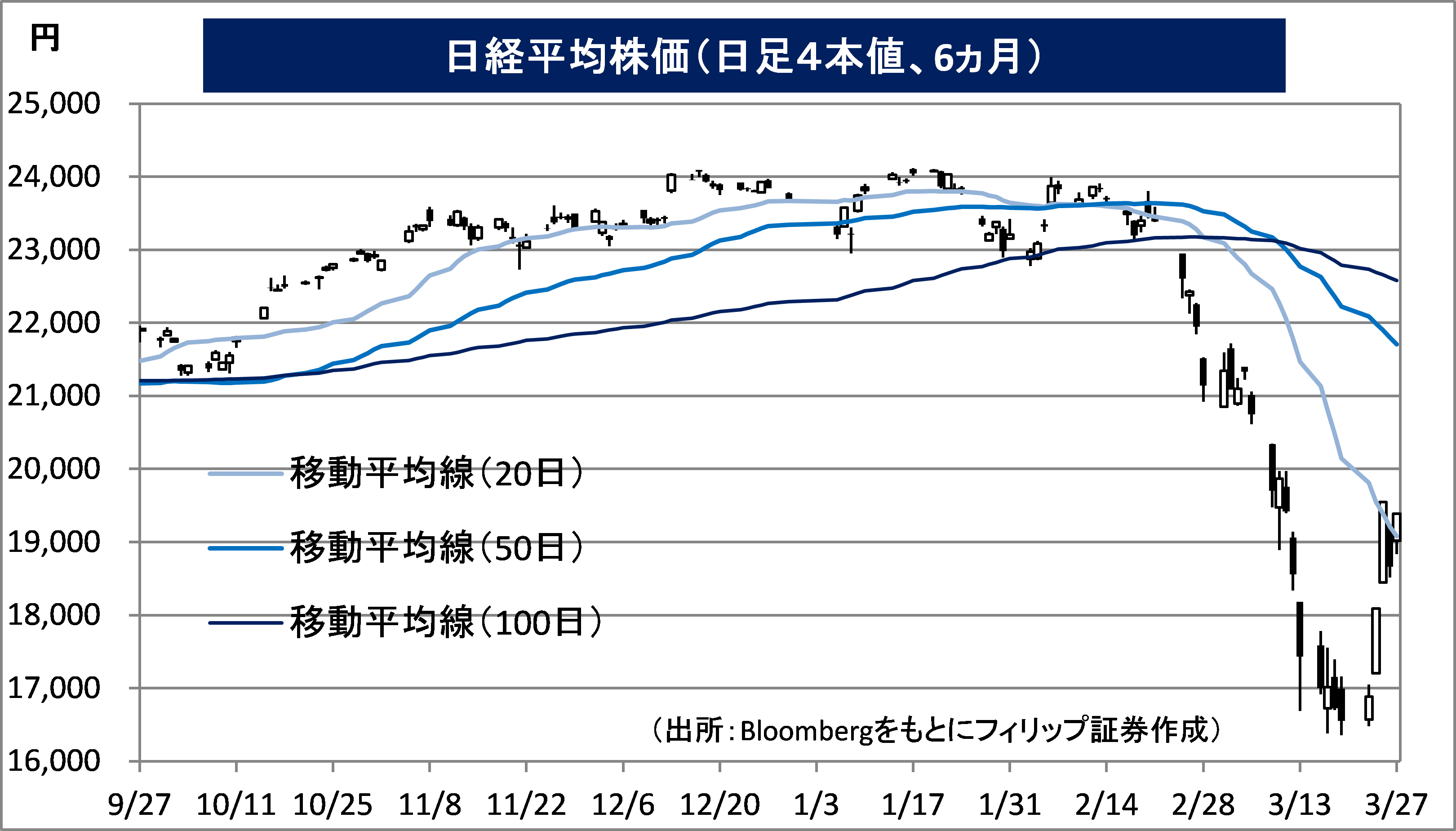

- 日銀が3/16に発表した追加金融緩和が株式市場にインパクトを与えている。日経平均株価は3/19に16,358円まで下落後に上昇に転じ、3/25の19,564円まで6%値上がりした。日銀の今月における1日当たりのEFT買い入れ額は、3/13までは1,002億円だったが、3/17に1,204億円、3/19以降は2,004億円に引き上げられた。日銀の開示資料によれば、2018/8以降、年間ETF買入れ目標6兆円のうち、4.2兆円がTOPIX型、1.5兆円が3指数(TOPIX、日経225、JPX日経400)を対象に概ね比例するように買い入れるものとされている。概算でおよそ8割がTOPIX型と考えられる。同じ計算方法で買入れ目標が倍増するならば、年間12兆円のうち約9兆6,000億円がTOPIX型ETFの買い入れ対象となる。

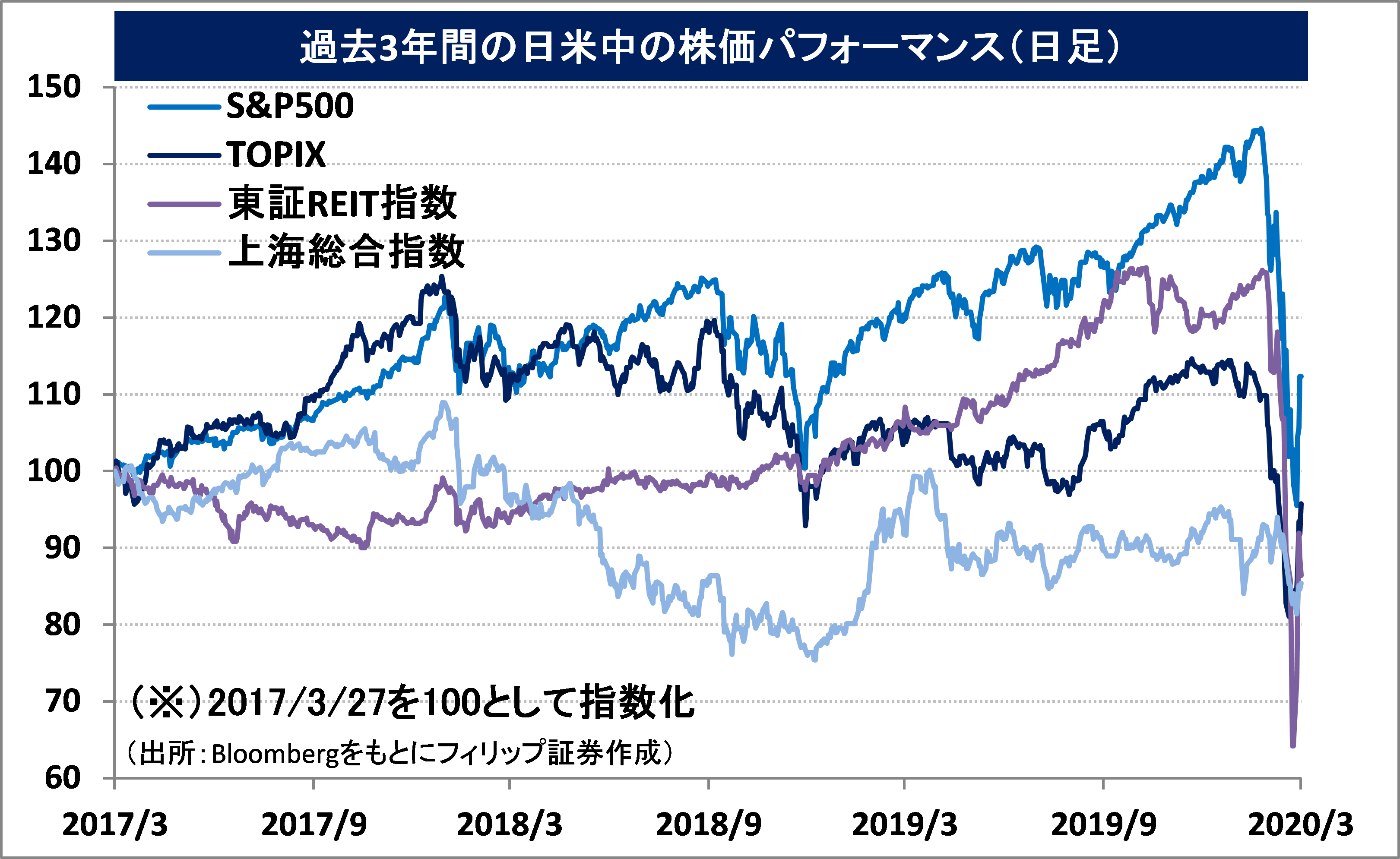

- TOPIXは東証1部上場の約2,000社の全企業の株式で構成される指数であり、時価総額の規模によって構成比率が決まる。これに対し、日経平均株価は225銘柄で構成され、株式分割・併合や採用銘柄の入替えなどによる影響を修正した上で225銘柄で平均された株価である。構成銘柄から見た場合、TOPIXは時価総額の大きい銘柄で相対的に内需関連株の影響を受けやすいのに対し、日経平均株価は海外の景気や為替変動に左右されやすいハイテクや輸出関連株によって変動しやすい傾向がある。

- 経済のグローバリゼーションが進むなかでは、米国中心のグローバル経済の拡大と円安・ドル高がハイテク・輸出関連株の業績見通しを向上させ、日経平均株価を上昇させやすかったという面があろう。原油高および為替の円安は、本来は輸入コスト上昇を通じて国内消費を減少させ得るものであるが、それ以上に、グローバル経済の好調さを示す意味合いを持つ場合には、日本株投資においても好材料として捉えられやすかったと言えよう。

- ところが、新型コロナウイルスの感染拡大によりヒトやモノの移動が止まり、グローバル経済が機能不全に陥ることとなれば、経済において消費を中心とした内需の重要性が高まることが考えられる。内需を押し上げる観点から見れば、原油安と円高のほうが望ましい。日銀のETF買入れ目標の倍増が日本株市場における内需株の重要性を高めるなか、NYMEXのWTI原油先物価格は1/8の高値1バレル65ドルから3/20の安値1バレル19.46ドルまで約70%下落した。グローバル経済下でハイテク・輸出株の重要性が高い時期であれば原油安はマイナス要因だろうが、今後の日本株投資においてはプラス要因と見なす余地もあるのではないだろうか。

- 3/30号では、ライト工業(1926)、伊藤忠食品(2692)、GLP投資法人(3281)、日本証券金融(8511)、チャロン・ポカパン・フーズ(CPF)を取り上げた。

■主な企業決算の予定

- 3月30日(月):しまむら、マルマエ、スター・マイカ・ホールディングス、大光、ストライク、オークワ、ERIホールディングス

- 3月31日(火):日本エンタープライズ、ヤマシタヘルスケアホールディングス、アルテック、TAKARA & COMPANY、コナグラ・ブランズ、マコーミック

- 4月1日(水): 西松屋チェーン、日本フイルコン、キユーソー流通システム、象印マホービン、PVH、ラム・ウェストン・ホールディングス

- 4月2日(木):三協立山、カネコ種苗、キユーピー、ナガイレーベン、不二越、平和堂、ウォルグリーン・ブーツ・アライアンス、カーマックス

- 4月3日(金): マルカキカイ、ダイセキ、アダストリア、ネクステージ、コンステレーション・ブランズ

■主要イベントの予定

- 3月30日(月)

・NexToneが東証マザーズに新規上場、石破茂衆院議員会見 (日本外国特派員協会)、五輪組織委理事会

・米中古住宅販売成約指数 (2月)、米ダラス連銀製造業景況指数(3月)

・ユーロ圏景況感指数 (3月)、ユーロ圏消費者信頼感指数 (3月)、独CPI (3月)

・シンガポール通貨庁が政策に関する声明

- 3月31日(火)

・日銀、当面の長期国債等の買い入れについて

・Macbee Planetが東証マザーズに新規上場

・有効求人倍率 (2月)、失業率 (2月)、鉱工業生産(2月)、小売売上高(2月)、百貨店・スーパー売上 高(2月)、自動車生産台(1月)、住宅着工戸数(2月)、建設工事受注(2月)、住宅着工件数 (2月)

- 4月1日(水)

・日銀短観(1Q)、貸出先別貸出金法人(2月)、じぶん銀行日本PMI製造業 (3月)、自動車販売台数(前年比) (3月)

・米自動車販売 (3月)、米建設支出(2月)、米ISM製造業景況指数 (3月)、米ADP雇用統計 (3月)

・ユーロ圏製造業PMI (3月)、ユーロ圏失業率 (2月)

・中国財新製造業PMI (3月)

・露GDP (4Q)

- 4月2日(木)

・対外・対内証券投資 (3月22-28日)、マネタリーベース(3月)

・米新規失業保険申請件数 (3月28日)、米貿易収支 (2月)、米製造業受注(2月)

・ユーロ圏PPI (2月)

- 4月3日(金)

・じぶん銀行日本PMIサービス業・コンポジット (3月)、日銀の需給ギャップと潜在成長率

・インド中銀が政策金利決定、S&Pがドイツとフランスのソブリン格付け発表

・米雇用統計 (3月)、米ISM非製造業総合景況 指数 (3月)

・ユーロ圏総合・サービス業PMI (3月)、ユーロ圏小売売上高 (2月)

・中国財新サービス業・コンポジットPMI (3月)

- 4月4日(土)

・英労働党の党首選出

(Bloombergをもとにフィリップ証券作成)

本レポートは当社が取り扱っていない銘柄を含んでいます。

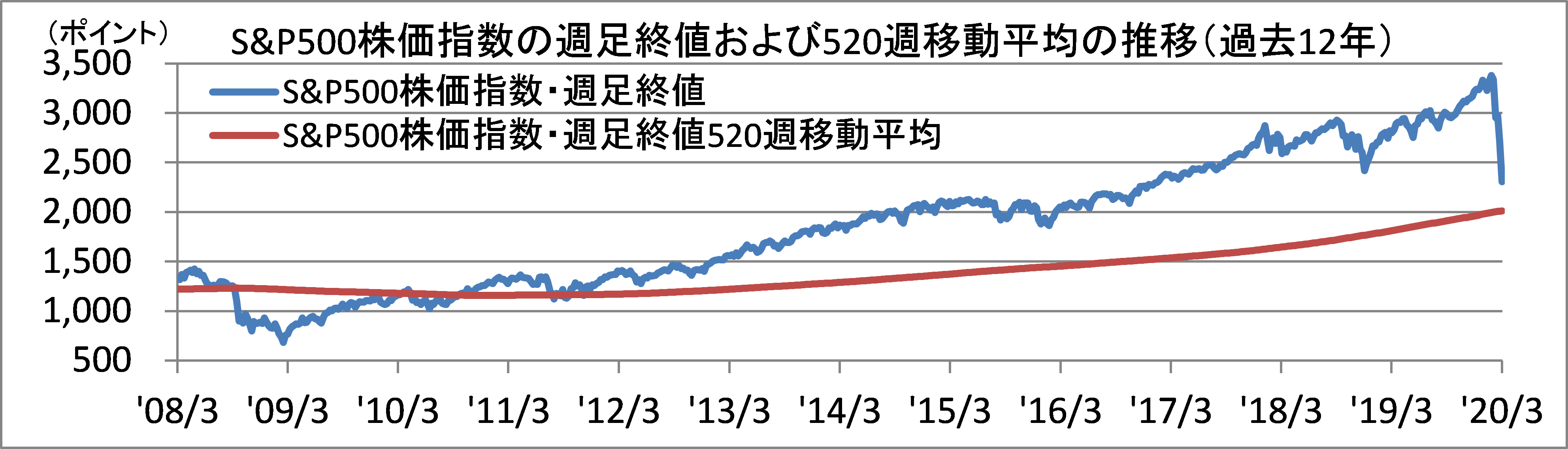

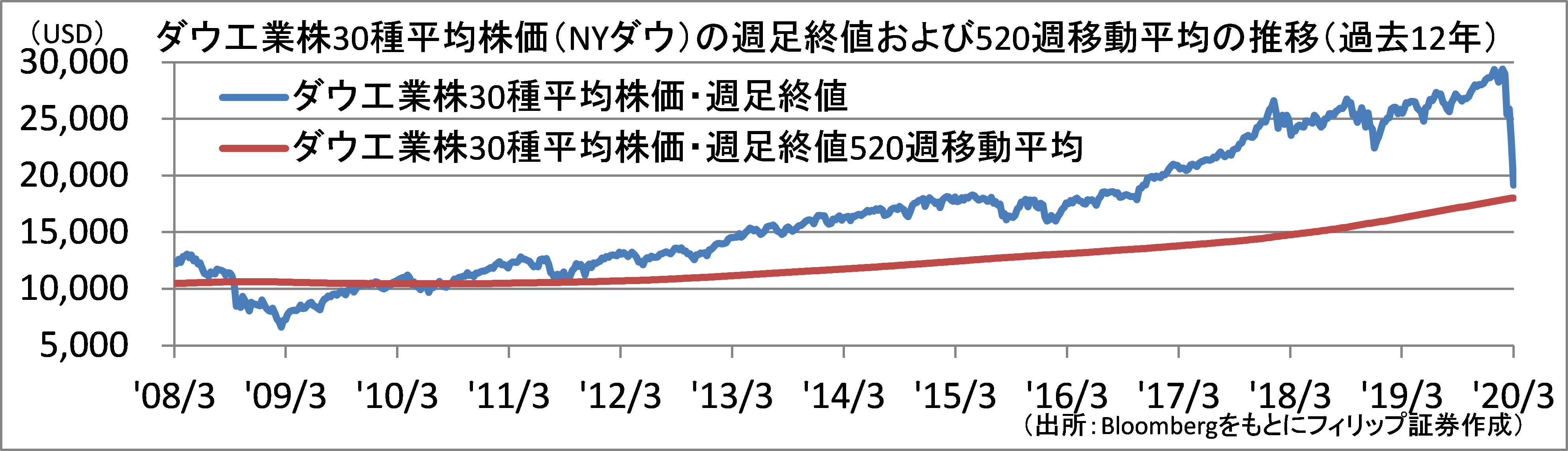

■米国株底入れの可能性?

米FRBが3/23に量的緩和を当面の間は必要な量だけ無制限に行うことができる緊急措置を決め、3/25に米上院が2兆ドル経済対策を可決した。一方で、米国の新型コロナウイルスに係る感染者数および死者数が3/25現在、68,572人、1,031人となるなど増加ペースに鈍化の兆しが見られず、VIX指数は60を超える高止まり状態となっており、3/23以降の米国株の上昇も自律反発の域を出ないのではないかという懸念が残る。

米主要株価指数であるS&P500とダウ工業株30種平均(NYダウ)の週足終値とその520週(約10年)の週足終値移動平均を見ると、NYダウが同移動平均の水準にほぼ並んだことが分かる。10年単位の長期スタンスで割安株に投資する投資家が買いに動いた可能性もあろう。

【米国株底入れの可能性?~株価指数週足終値520週移動平均との関係】

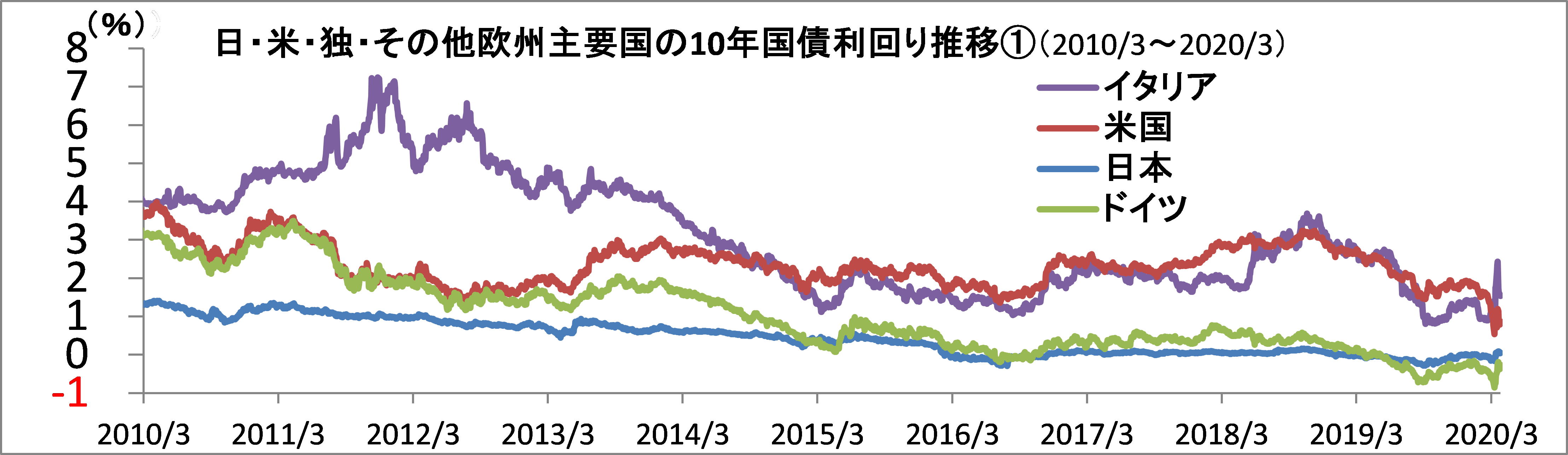

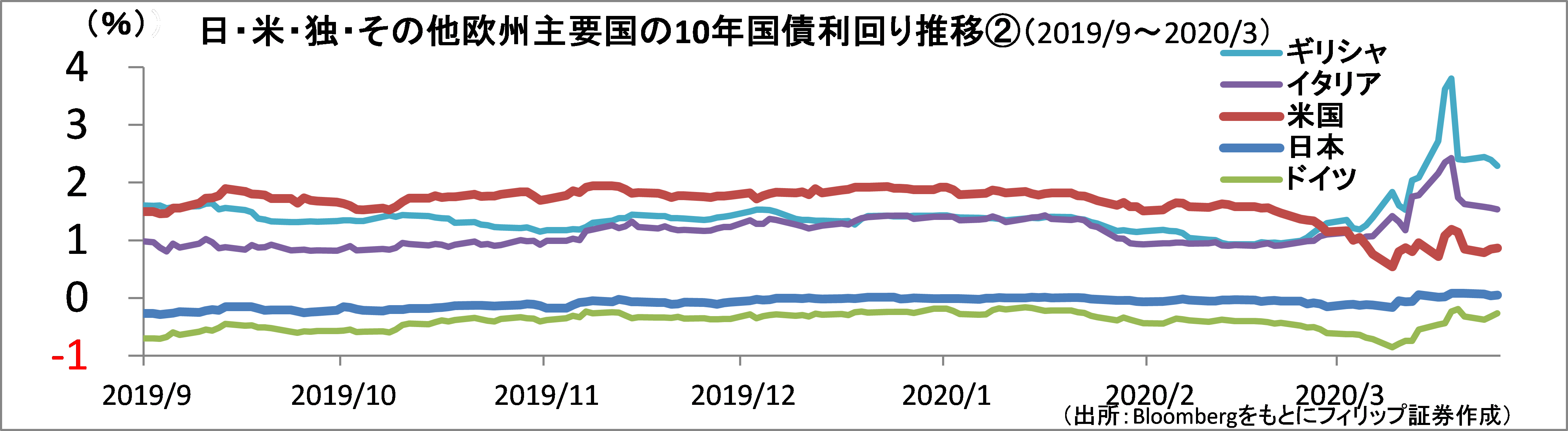

■日・米・欧の長期金利

新型コロナウイルス感染拡大の影響を抑えるため世界各国の中央銀行が金融緩和に動くなか、日本・米国・欧州主要国の長期金利の関係に変化が生じている。2020/2までは米長期金利が最も高かったが、2020/3に入ってからはイタリアやギリシャなどのユーロ加盟国の長期金利が米国を上回るようになった。

世界的な金融緩和は各国の長期金利を低下させ、国ごとの較差を縮小させる効果がある一方、大規模な財政支出は長期金利を上昇させ、各国間の較差を拡大させる要因となる。新型コロナウイルスの爆発的感染が続き大規模な財政支出が必要視されるイタリアは、巨額の公的債務に伴う財政不安がある。2011-2012年の欧州債務危機が再燃するリスク要因として注視が必要かもしれない。

【日・米・欧の長期金利~日・独・米とその他の国に二極分化か?】

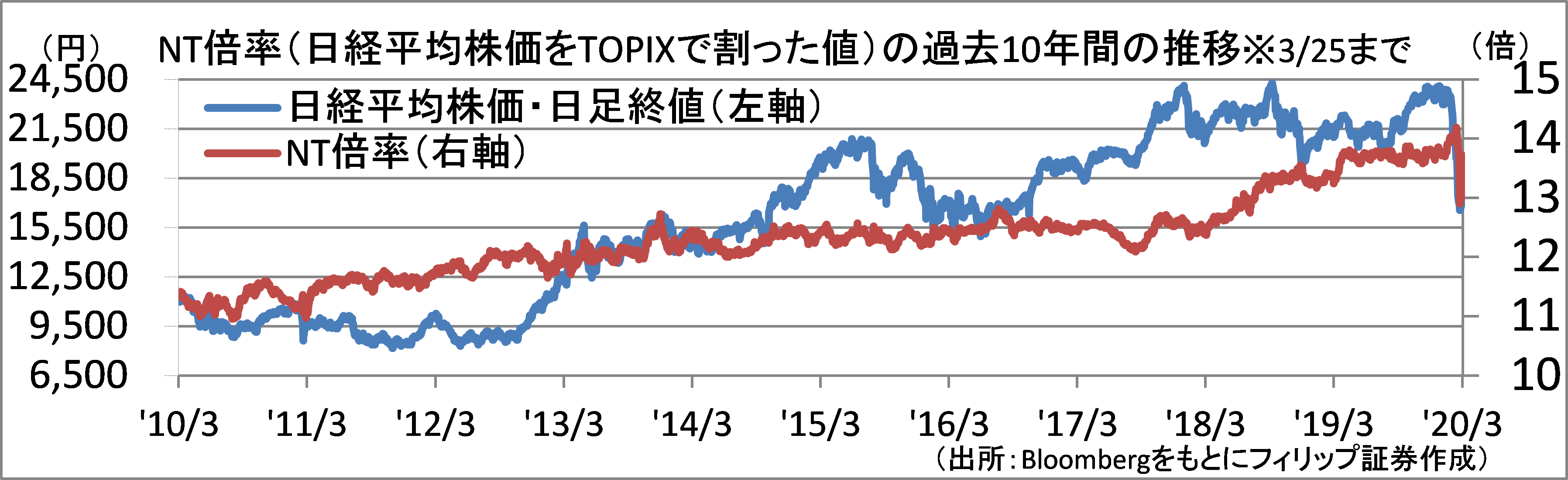

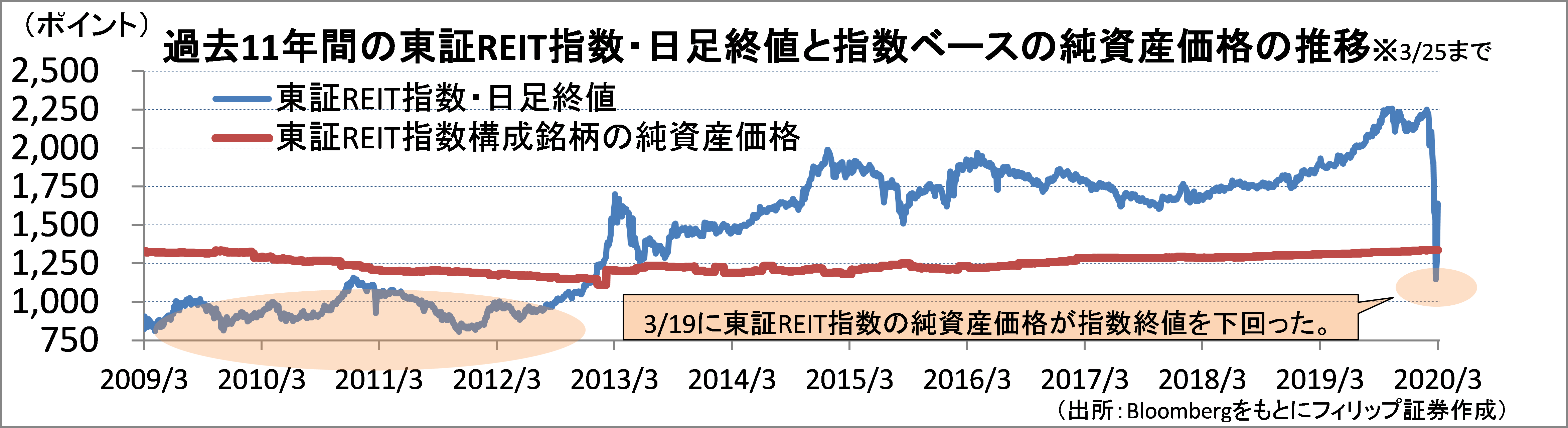

■NT倍率および東証REIT指数

3/16発表の日銀の追加金融緩和により、ETFの年間買入れ目標が6兆円から12兆円へ、J-REITの年間買入れ目標が900憶円から1,800億円へ倍増された。日銀によるETFの購入配分は2018/8以降にTOPIX連動型を増やすように見直されている。TOPIXが日経平均株価に対し相対的にパフォーマンスが良い場合に低下するNT倍率は、3/19に12.9倍に低下。過去10年間のNT倍率の平均値は12.32倍であり、更なる低下余地もあろう。

J-REITでは東証REIT指数が2/21の高値2,255ポイントから3/19の1,138ポイントまで50.5%下落。3月決算を前にして減損損失計上を懸念した金融機関からの決算対策売りが出た模様。その後、3/25の高値1,653ポイントまで上昇したのは日銀の買入れが寄与した面もあろう。

【NT倍率および東証REIT指数~日銀の追加金融緩和の影響】

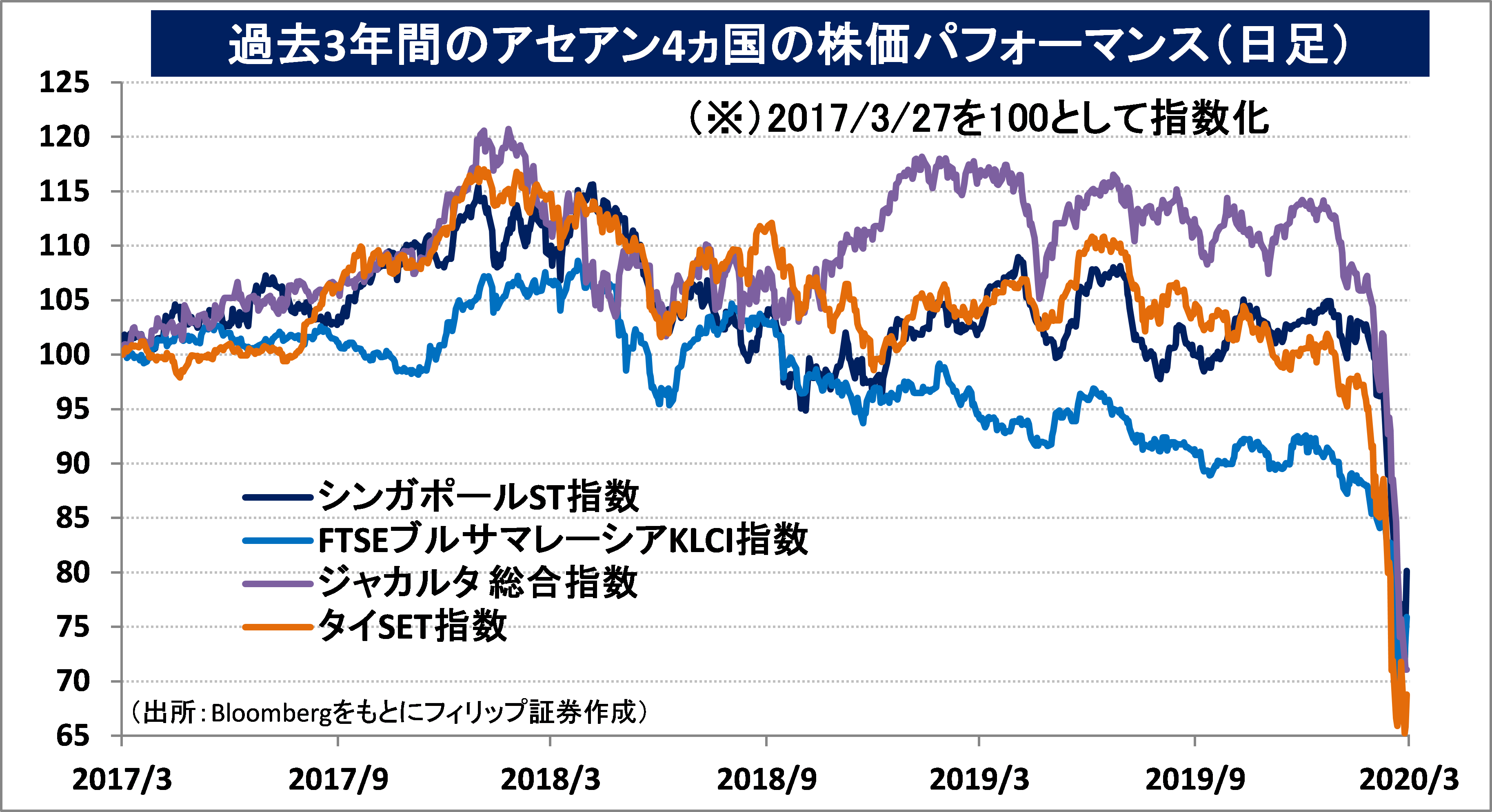

■アセアン株式ウィークリー・ストラテジー

(3/30号「タイで相次ぐ大型買収」)

タイとカンボジアに合計48の病院を擁するバンコク・ドゥシット・メディカル・サービシズ(BDMS)は、既に25%の株式を保有するバムルンラード病院にTOB(株式公開買い付け)を仕掛けている。買収総額は最大1,027億THBに上る見通しであり、サービスや施設面が充実した同病院を傘下に収めることで富裕層や医療観光客の需要を取り込む狙いがある。また、巨大財閥のチャロン・ポカパン(CP)グループが英スーパー大手のテスコのタイとマレーシアの事業を100億ドルで買収すると発表。同グループはコンビニの「セブンイレブン」とスーパーの「マクロ」を所有するほか、鶏肉やエビといった農産物生産も支配している。自社ブランドなども自由に生産・販売できるようになれば、サプライヤーや農家が不利な立場に追いやられるのではないかと危惧する声もある。

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。