【投資戦略ウィークリー 2020年1月14日号(2020年1月10日作成)】“令和2年は波乱の幕開け~「日本再開発」に注目”

■令和2年は波乱の幕開け~日本再開発に注目

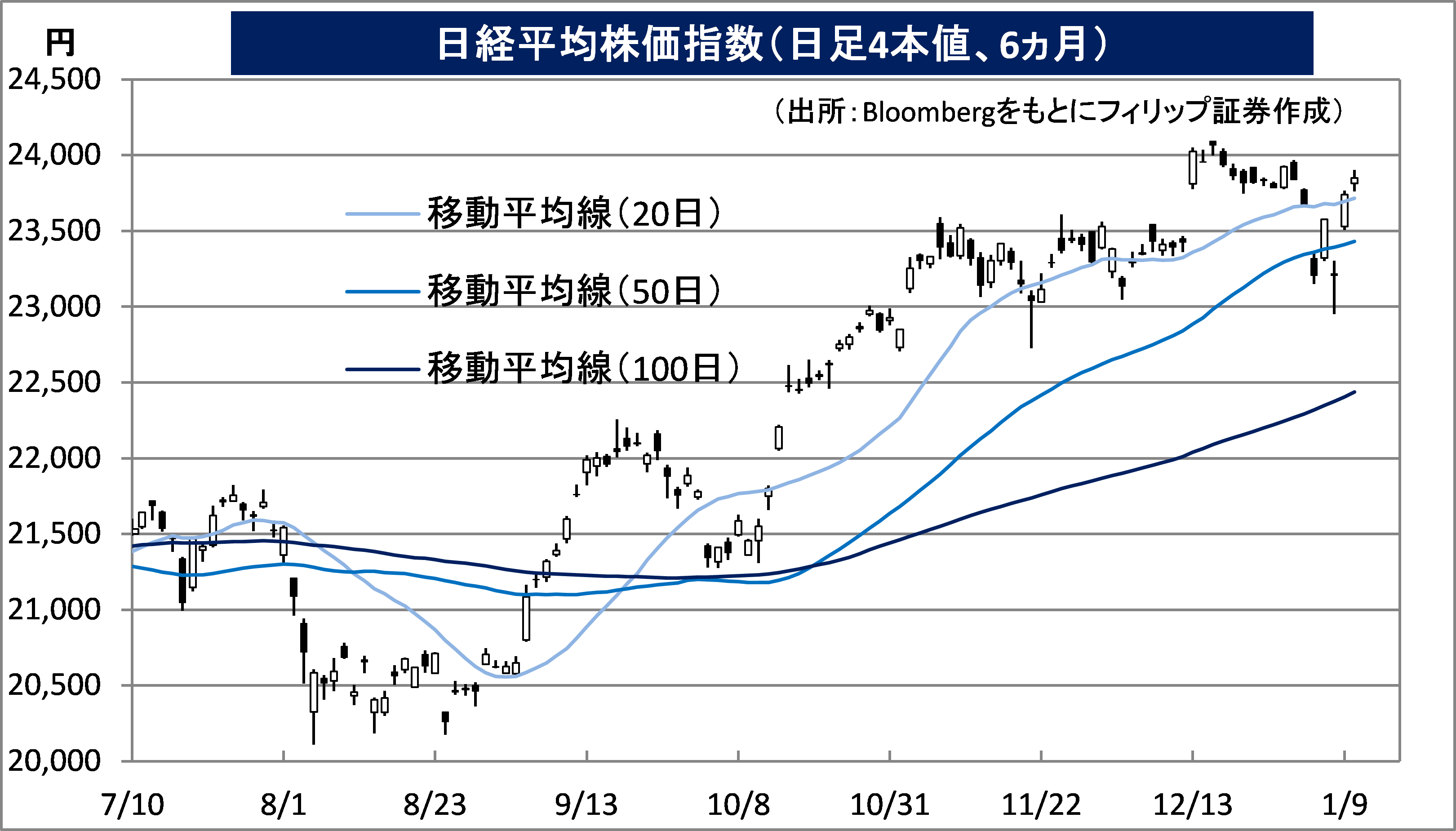

- 令和2年は波乱の幕開けとなった。1/3にイラクのバグダッド国際空港でイラン革命防衛隊コッズ部隊のソレイマニ司令官が米軍の無人機による空爆で殺害されたことを受け、1/6の大発会の日本株は日経平均株価の終値で昨年末比451円大幅安の23,204円となった。1/7は原油価格の上昇一服を受けて急反発したが、米軍が駐留するイラク基地をイランが攻撃したことが伝わった1/8は一転してリスクオフの展開となり、日経平均で23,000円を一時割り込んだ。ところが、トランプ米大統領の演説を受けて米国とイランの両国が武力衝突するとの懸念が後退して1/9は再度リスクオンの展開となり、日経平均終値が23,739円と前日比535円の大幅高となった。リスクオフとオンが日替わりで入れ替わる難しい相場推移ではあるが、急落時に出動しようとする待機資金の存在が浮き彫りになった面もあり、強気心理が相場を支配していると見ることができよう。

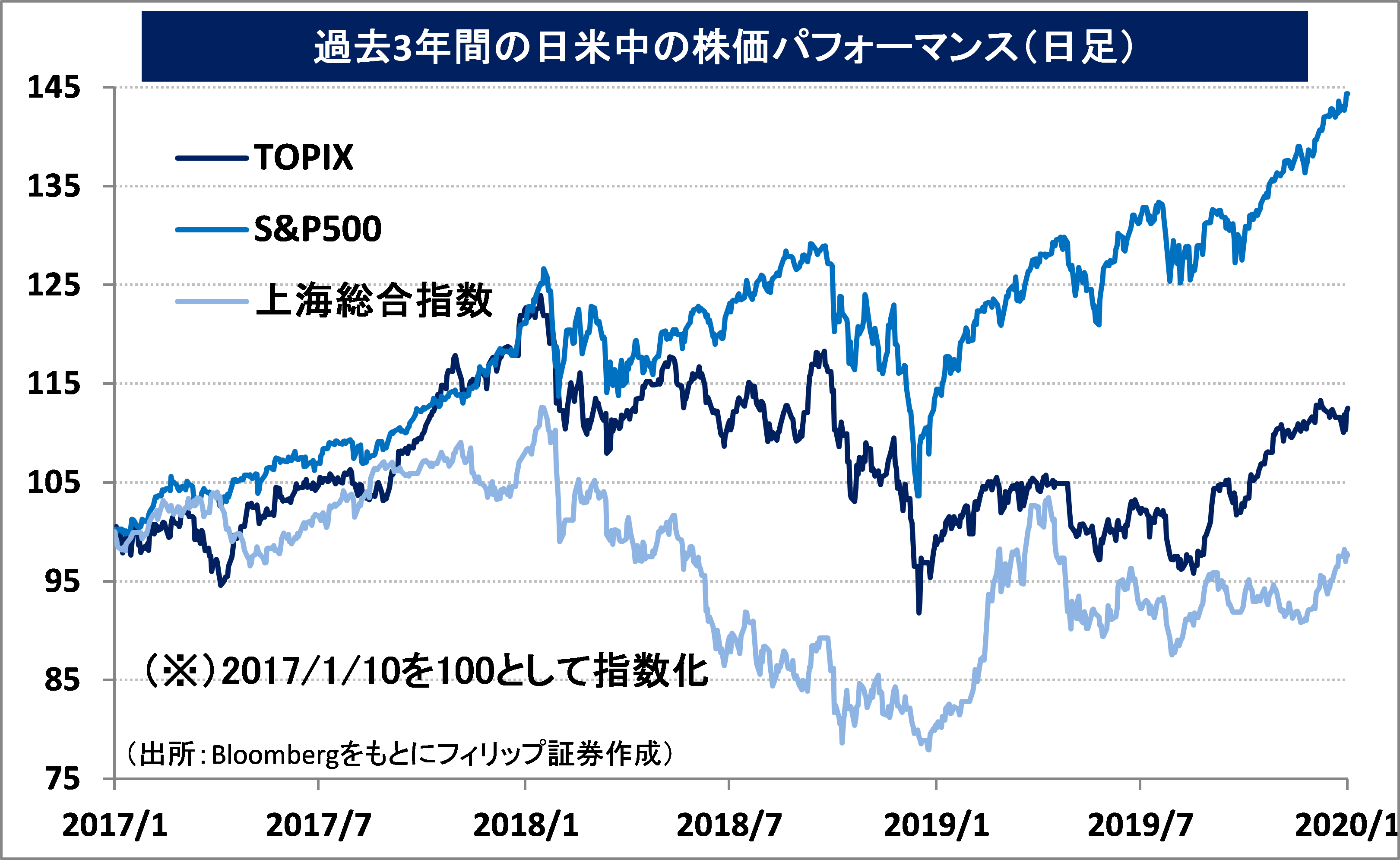

- 昨年秋以降の日本株相場は、主に米国株相場の上昇にリードされる形で上昇してきたように見受けられる。米国株相場上昇の大きな要因として主に以下の3点を挙げることができる。①FRBのバランスシート拡大と短期金融市場への資金供給の増加による流動性付与が株価を押し上げた。②米中貿易協議の第1段階への合意を達成したトランプ大統領の政策への信頼感が向上した。③アップル(AAPL)やマイクロソフト(MSFT)など巨大な時価総額を有する銘柄へ買いが集中することにより時価総額加重平均の主要株価指数(S&P500およびナスダック)の上昇が加速し、更なるインデックスファンドへの投資資金を呼び込んだ。その他、自社株買いの加速も挙げられよう。日銀のバランスシート拡大が減速する中、昨年秋以降の日経平均株価の上昇ペースはFRBのバランスシート拡大速度にほぼ見合っている。また、iPhone11の販売好調見通しを受けたアップルの株価上昇により、ソニー(6758)や村田製作所(6981)などiPhoneに電子部品を供給する銘柄に買いが波及している。

- 2020年の日本株相場は東京五輪後の日本経済の成長に焦点が集まるのではないか。その意味では、大阪の万博や統合リゾート(IR)に係る夢洲再開発、東京における渋谷再開発、および昨年末に菅官房長官が発表した地方中核都市における富裕層向けホテル50ヵ所構想などに注目したい。(笹木)

- 1/14号では、東急不動産ホールディングス(3289)、東芝(6502)、日本航空電子工業(6807)、都築電気(8157)、バンコク・エクスプレスウェイ・アンド・メトロ(BEM)を取り上げた。

■主な企業決算の予定

- 1月14日(火):トーセ、DDホールディングス、Gunosy、IDOM、MORESCO、RPAホールディングス、SFPホールディングス、TOKYO BASE、アルテック、インテリックス、エスケイジャパン、エスプール、キャリアリンク、キャンドゥ、サーラコーポレーション、サインポスト、セラク、ダイト、タマホーム、デザインワン・ジャパン、ドトール・日レスホールディングス、ナルミヤ・インターナショナル、ハブ、パルグループホールディングス、バロックジャパンリミテッド、ファーマライズホールディングス、プレナス、ベイカレント・コンサルティング、メディアドゥホールディングス、モリト、ヨシムラ・フード・ホールディングス、ライトオン、ラクト・ジャパン、串カツ田中ホールディングス、古野電気、黒谷、三栄建築設計、三機サービス、小津産業、松竹、大庄、中本パックス、東天紅、東宝、東洋電機製造、日本国土開発、北の達人コーポレーション、北興化学工業、明光ネットワークジャパン、IHSマークイット、シティグループ、デルタ航空、ファースト・リパブリック・バンク、JPモルガン・チェース・アンド・カンパニー、ウェルズ・ファーゴ

- 1月15日(水): コーセーアールイー、マルカキカイ、日本毛織、不二越、USバンコープ、バンク・オブ・アメリカ、ブラックロック、ユナイテッドヘルス・グループ、PNCファイナンシャル・サービシズ・グループ、ゴールドマン・サックス・グループ

- 1月16日(木):PPGインダストリーズ、バンク・オブ・ニューヨーク・メロン、モルガン・スタンレー、CSX

- 1月17日(金):津田駒工業、シチズンズ・フィナンシャル・グループ、リージョンズ・ファイナンシャル、シュルンベルジェ、ファスナル、ステート・ストリート

■主要イベントの予定

- 1月13日(月)

・米ボストン連銀総裁講演、米アトランタ連銀総裁講演

・中国の劉鶴副首相、貿易合意署名のため訪米(15日まで)

・ワールド・フューチャー・エナジー・サミット(アブダビ、16日迄)、アジア金融フォーラム(香港)

・米財政収支(12月)

・英鉱工業生産(11月)

・中国経済全体のファイナンス規模、新規融資、マネーサプライ(12月、15日までに発表)

- 1月14日(火)

・国際収支:経常収支・貿易収支(11月)、銀行貸出動向(12月)、倒産件数(12月)、景気ウォッチャー調査・現状判断、先行判断(12月)

・米ニューヨーク連銀総裁講演(ロンドン)、米カンザスシティー連銀総裁講演、米民主党の大統領選候補者討論会(アイオワ 州)

・米CPI (12月)

・中国貿易収支 (12月)

- 1月15日(水)

・日銀の黒田総裁が支店長会議であいさつ、日銀が地域経済報告(さくらリポート、1月)を公表

・電子部品・ 材料EXPO

・マネーストック(前年比) (12 月)、工作機械受注(12月)

・米中両国が「第1段階」の貿易合意に署名の予定

・米地区連銀経済報告(ベージュブック)、米フィラデルフィア連銀総裁講演

・クウェート航空ショー (18日まで)

・米PPI(12月)、米ニューヨーク連銀製造業景況指数 (1月)

・ユーロ圏鉱工業生産(11月)、英CPI (12月)

- 1月16日(木)

・東芝のニューフレアテクノロジー株式に対するTOB期限

・国内企業物価指数(12月)、コア機械受注(11月)

・南ア中銀、政策金利発表

・米新規失業保険申請件数(11日終了週)、米小売売上高(12月)、米輸入物価指数(12月)、米企業在庫(11月)、米NAHB住宅市場指数 (1月)、米対米証券投資 (11月)

・欧州新車 販売台数 (12月)、独CPI (12月)

・中国新築住宅価格 (12月)

- 1月17日(金)

・対外・対内証券投資 (1月5-11日)、第3次産業活動指数(前月比) (11月)、訪日外国人客数(12月)

・韓国中銀、政策金利発表

・米フィラデルフィア連銀総裁講演

・米住宅着工件数(12月)、米鉱工業生産(12月)、米求人件数(11月)、米ミシガン大学消費者マインド指数(1月)

・ユーロ圏CPI(12月)

・中国小売売上高・工業生産・固定資産投資 (12月)、中国GDP(4Q)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

■VIX指数の動向の鍵は?

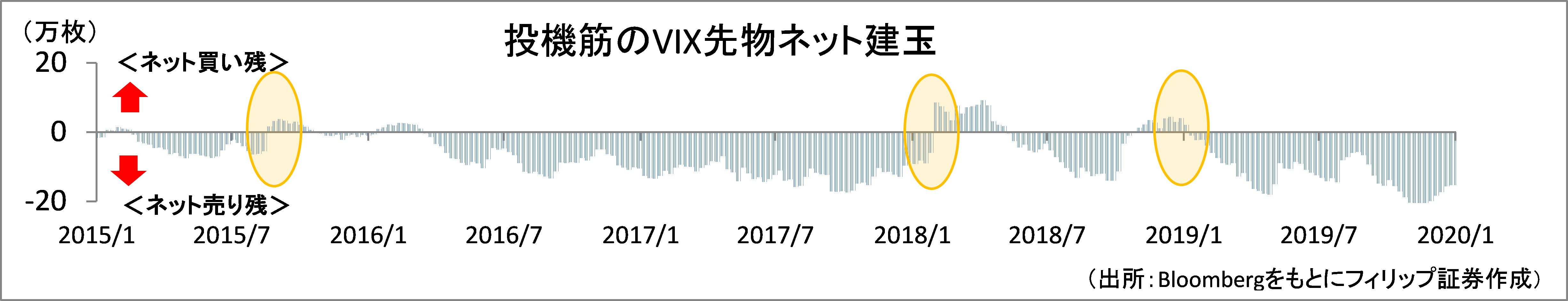

VIX指数(CBOEがS&P500株価指数のオプション取引の値動きを元に算出する指数)は別名「恐怖指数」と呼ばれ、数値が高いほど投資家が先行きに不安を感じているとされる。過去5年のVIX指数の日足チャートを見ると、戻り高値を徐々に切り下げつつ投機筋のVIX先物ネット売り残がピークを付けてネット買い残に転じるタイミングで、急激に上昇する傾向を見て取ることができる。

直近のVIX指数も2018/12に35%を超えて一時的に上昇した後に低下し、2019/8に約25%の戻り高値を付けてから再度低下。VIX先物ネット建玉は売り残がピークを付けた後に減少に転じている。過去5年間はVIX指数の急騰による米国株の下落が短期間で終わる場合が多いものの要注意だろう。(笹木)

【VIX指数の動向の鍵は?~投機筋VIX先物建玉のネット買い残・売り残】

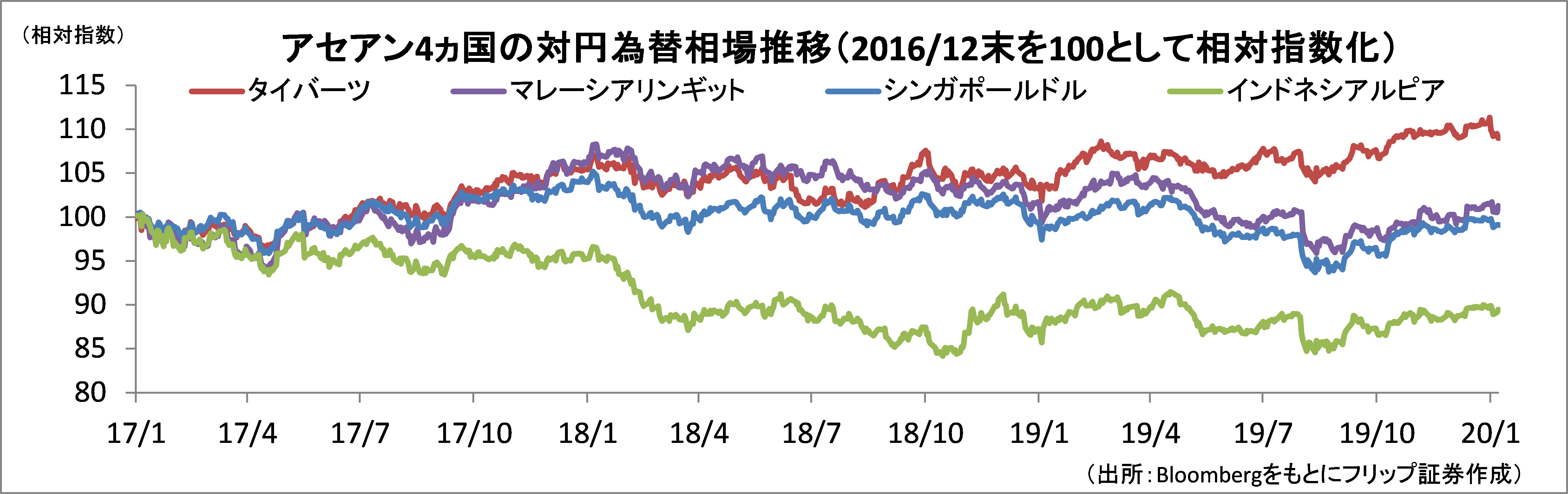

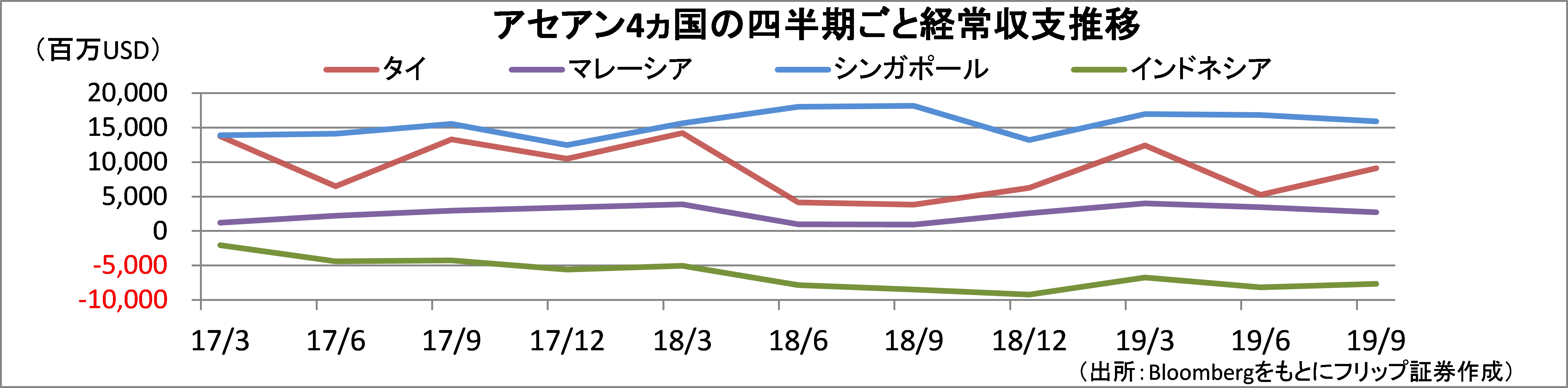

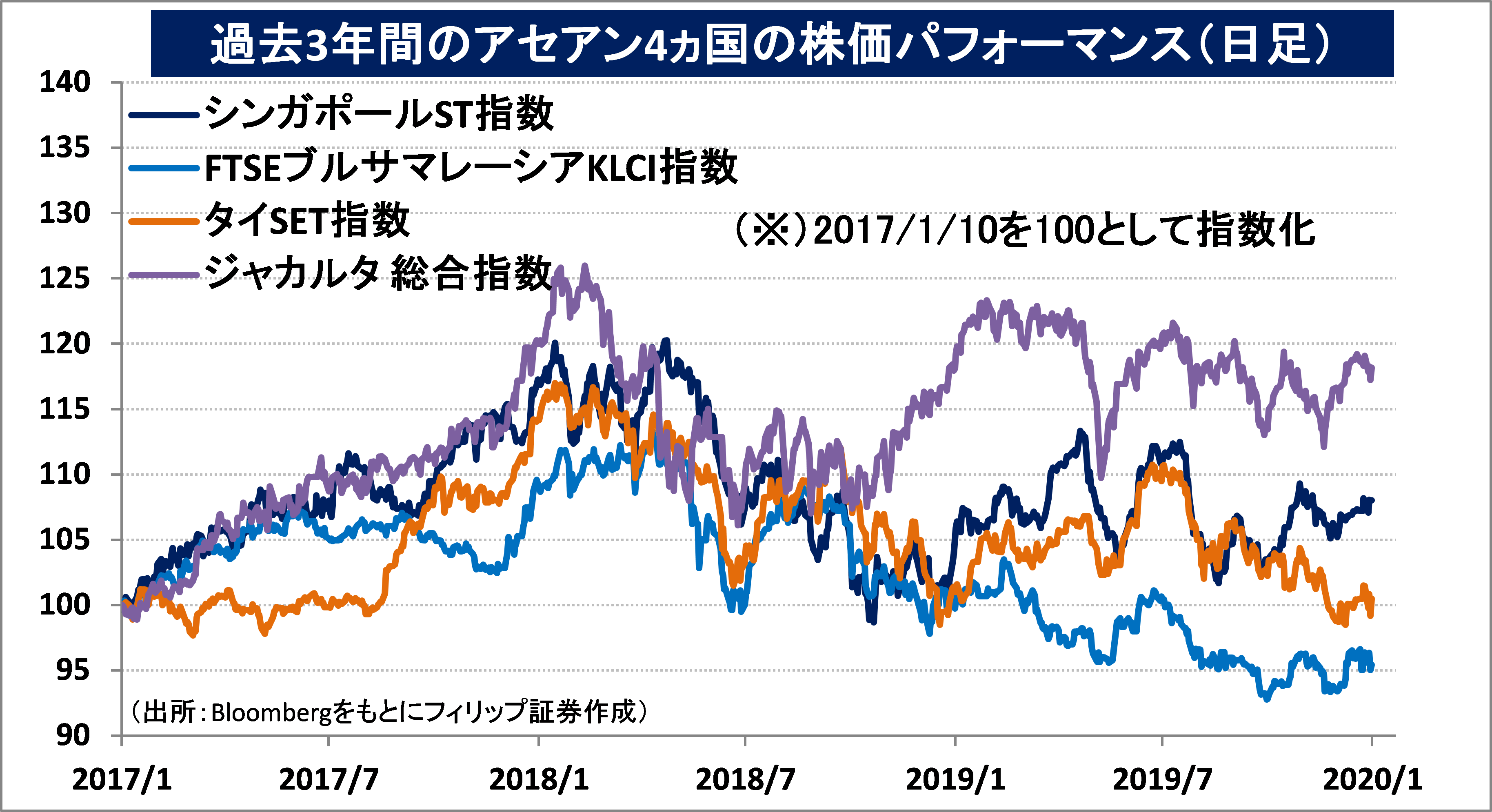

■アセアン4ヵ国の外国為替相場

過去3年間のアセアン4ヵ国の対円為替相場を2016/12末を100とした相対指数で見た場合、タイバーツが100を上回って上昇トレンドを示し、マレーシアリンギットとシンガポールドルが100近辺のレンジで推移する一方、インドネシアルピアが100を下回って推移している。4ヵ国のうちインドネシアのみ過去3年間で経常赤字が継続していることが反映されている面もあると考えられる。

ただし、次頁(「アセアン株式ウィークリー・ストラテジー」の左チャート)に見られるように過去3年間の外貨建ての株価指数パフォーマンスはジャカルタ総合指数が他の3ヵ国を上回っている。経済成長と通貨高は必ずしも両立するものではなく、外国株投資においては両者のバランスが重要となろう。(笹木)

【アセアン4ヵ国の外国為替相場~経常収支が黒字である通貨が有利か?】

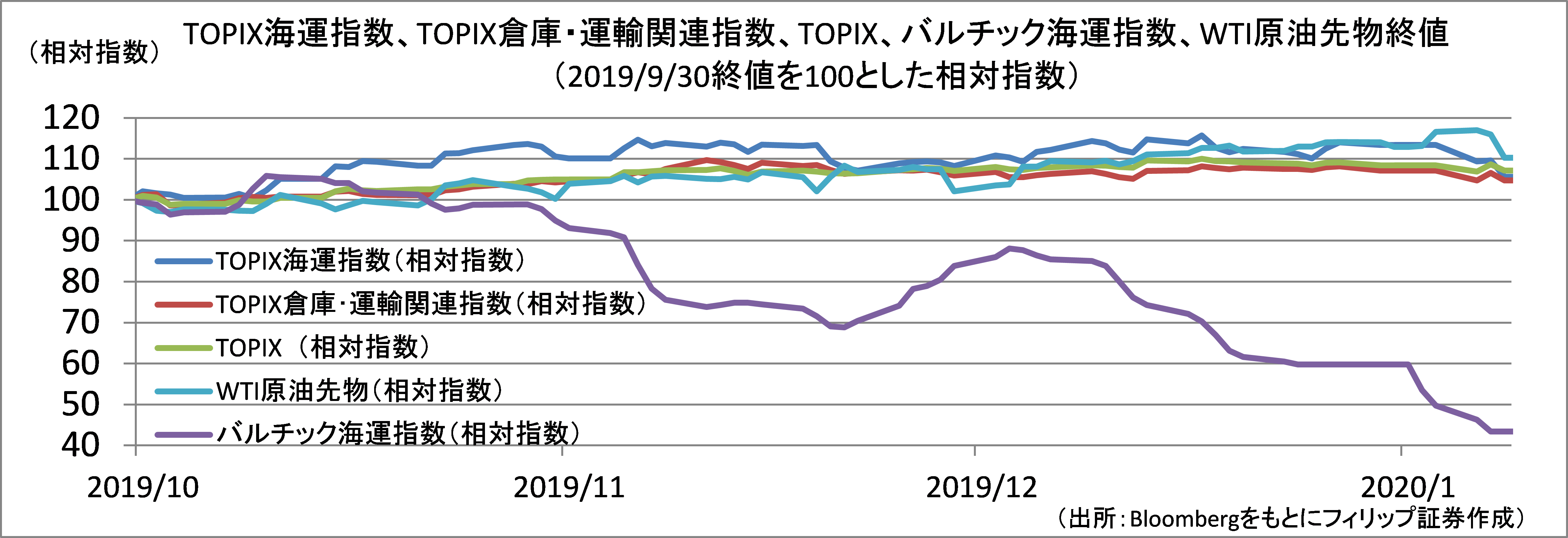

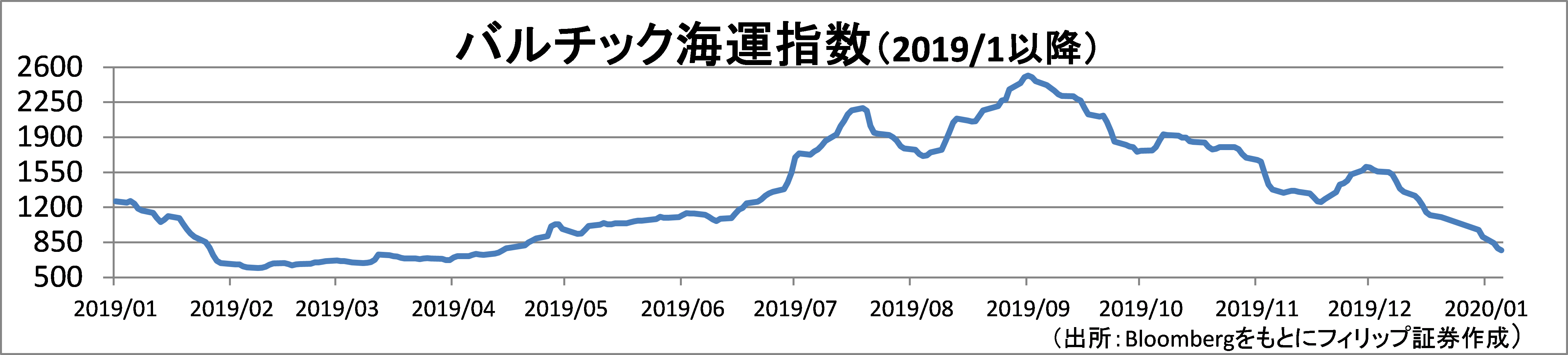

■バルチック海運指数の動向

バルチック海運指数は、バルチック海運取引所が世界中の海運会社や商社などから石炭・鉄鉱石・穀物などの貨物を運搬する船の運賃の情報を集めて算出しており、世界経済の先行指標として認識されている。2020/1よりIMO(国際海事機関)による船舶燃料の硫黄分規制強化を前にした駆け込み需要の反動という面もあるものの、バルチック海運指数は2019/9から続落している。

これに対し、事業の関連性が高いと考えられる海運株や倉庫・運輸関連株はTOPIXの業種別株価指数で見ても大きな影響を受けているようには見られない。直近の中東情勢緊迫化に伴う原油価格上昇が株式相場の重しとして意識されれば、他の業種と比較して株価下落圧力が強まる懸念はあろう。(笹木)

【バルチック海運指数~TOPIX海運指数、倉庫・運輸関連指数との関連は?】

■アセアン株式ウィークリー・ストラテジー

株式市場の有望テーマである5G通信はアセアンでも準備が進められている。特に、シンガポール・テレコム(ST)、ノルウェーの政府系通信企業であるテレノールが二大勢力と言えよう。シンガポール・テレコムは、タイのアドバンスト・インフォ・サービス(AIS)、フィリピンのグローブ、インドネシアのテレコムニカシ・インドネシア(TLKM)に戦略的出資を行っている。

一方、テレノールはマレーシアのデジ・ドット・コム(DIGI)、タイのトータル・アクセス・コミュニケーション(DTAC)に出資している。同社は2019/9までマレーシアのアシアタ・グループ(AXIATA)と統合交渉を行っていた。導入に多額の投資が必要となる5G通信を巡りアセアン通信業界における合従連衡の中心的存在として同社の今後の動向に注視したい。(笹木)

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。