【投資戦略ウィークリー 2019年12月2日号(2019年11月29日作成)】“日本経済への警戒と割安な日本株への期待”

■日本経済への警戒と割安な日本株への期待

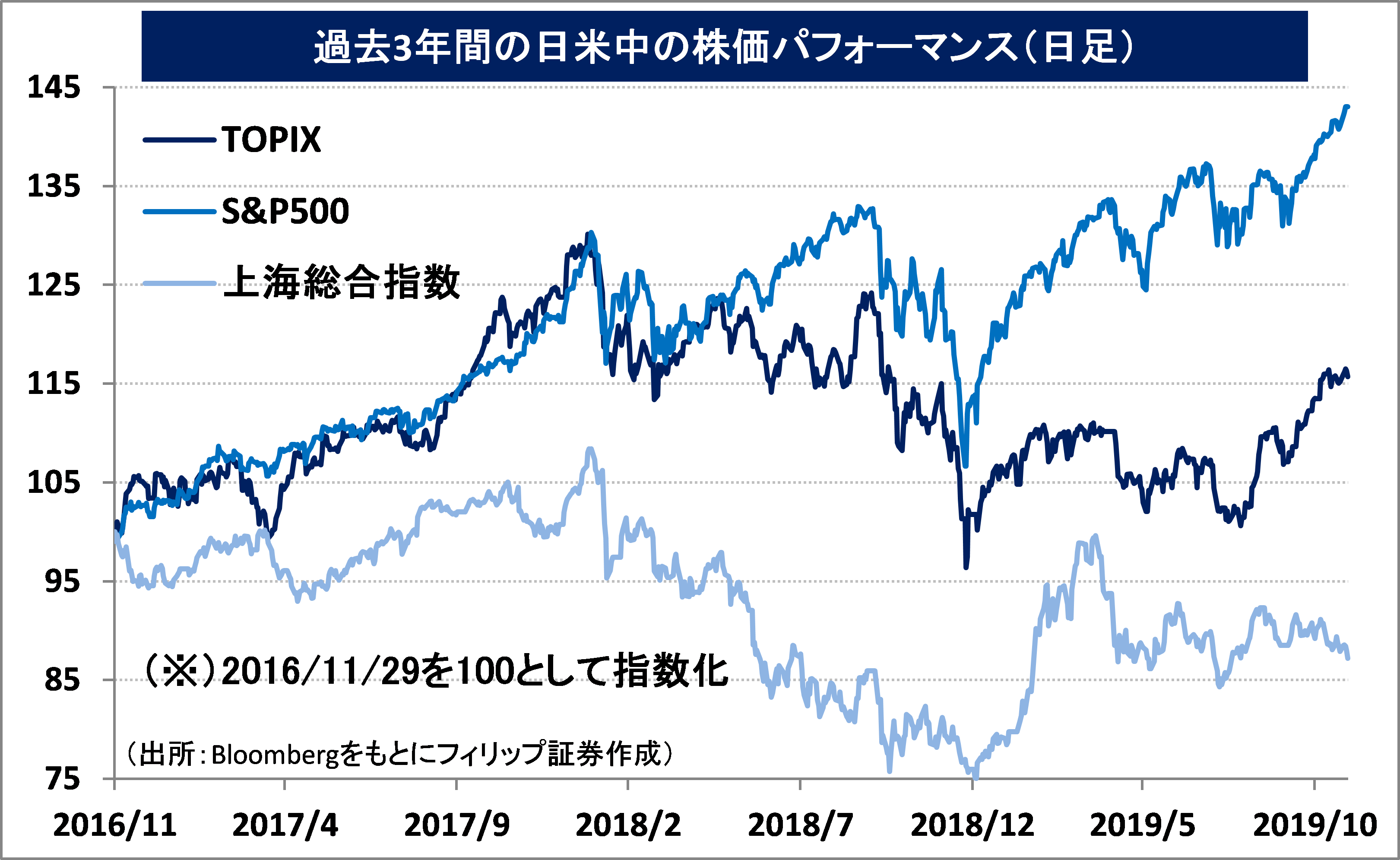

- 2020年の日本経済への先行き懸念が強まりつつも、バリューの観点から日本株の割安感が注目されるようなアンビバレントな市場心理が台頭しつつあるのだろうか。11/25週の日本株相場は、中国が知的財産権の保護を強化すると発表したことを受けて米国株市場で主要株価指数が最高値を更新したことや米中貿易協議の進展期待から買いが優勢となり、11/26には日経平均株価で23,608円の年初来高値を付けた。しかし、11/28の早朝(日本時間)にトランプ米大統領が「香港基本人権法案」に署名し同法が成立。中国の反発で米中通商協議への影響が懸念される中、米国が感謝祭で休場となることからの薄商いもあり、日経平均株価の上値が重くなる展開となった。

- 11/28に経産省が発表した10月の小売販売額は、前年同月比1%減で、減少幅が前回の増税直後の2014/4の同4.3%減を上回った。台風が重なったことから基調は見極めにくいものの、百貨店は同17.3%減、家電専門店は同14.2%減と落ち込みが大きく、消費税増税後の消費は厳しい出足となった。キャッシュレス決済時のポイント還元が効いたコンビニエンスストアが同3.3%増と堅調だったが、消費全体を下支えするまでには至らないように見える。労働市場が堅調を維持して年末商戦の消費に期待がかかる米国経済とは対照的と言えよう。

- 2019/6以降、現物と先物の裁定取引に係る「裁定売り残」が「裁定買い残」を上回る状態が続いていることは、消費税増税と東京五輪終了後の日本経済の動向を懸念した現物売りが先行しやすい要因となっている可能性もあり、懸念材料と考えられる。その一方、11/28終値の日経平均株価の加重平均PBR(株価純資産倍率)は15倍であり、BPS(1株当り純資産)も持続的な上昇が見込まれることから下値の堅さへの安心感を持ちやすい状況である。更に、景気後退時のアセットアロケーションの主体となるべき債券の利回りが期待できないことから、配当利回りに着目した株式への投資が継続しやすいことも日本株相場を支える要因となると考えられる。

- 12/2からマドリードで国連気候変動会議COP25が開催される。世界的にも再生可能エネルギーへ期待が今後一層高まることが期待される。浮体式洋上風力発電に係る日本企業の技術に対する見直し余地があるように思われる。(笹木)

- 12/2号では、戸田建設(1860)、ギグワークス(2375)、旭化成(3407)、ビーイング(4734)、バンダイナムコホールディングス(7832)、ソフトバンク(9434)を取り上げた。

■主な企業決算の予定

- 12月2日(月):伊藤園、ザッパラス、ピジョン、ロック・フィールド

- 12月3日(火):アインホールディングス、セールスフォース・ドットコム

- 12月4日(水):モロゾフ、不二電機工業、オリバー、東京楽天地、ティーライフ、キャンベルスープ、シノプシス、H&Rブロック

- 12月5日(木):スバル興業、ラクーンホールディングス、ティファニー、ダラー・ゼネラル、クローガー、ブラウン・フォーマン、アルタ・ビューティ、クーパー

- 12月6日(金):カナモト、積水ハウス、gumi、アイル、ポールトゥウィン・ピットクルーホールディングス、エイチーム、鳥貴族、トップカルチャー、巴工業、丹青社、日本駐車場開発

■主要イベントの予定

- 12月2日(月)

・日産の内田誠・新CEOが会見(横浜市)

・法人企業統計調査(3Q)、貸出先別貸出金(10月)、じぶん銀行日本PMI製造業(11月)、自動車販売台数(11月)、外貨準備高(11月分、6日までに発表)

・トランプ米大統領がNATO首脳会議出席のため英国を訪問(4日まで)、米がフランスのデジタル課税巡る調査結果公表(報復措置発表の可能性も)

・ラガルドECB総裁が欧州議会で証言

・アップル、メディア向けイベント(ニューヨーク)

・米ISM製造業景況指数(11月)、米建設支出(10月)、ユーロ圏製造業PMI(11月)、中国財新製造業PMI(11月)

- 12月3日(火)

・野村HDのCEOフォーラム、ソニーがプレイステーションアワード2019を開催

・マネタリーベース(11月)、営業毎旬報告(11月30日現在)

・豪中銀が政策金利発表

・NATO首脳会議(ロンドン、4日まで)

・米自動車販売(11月)、ユーロ圏PPI(10月)、ブラジルGDP(3Q)、韓国GDP(3Q)、南アGDP(3Q)

- 12月4日(水)

・液晶・有機EL・センサーの技術展「ファインテックジャパン」が開幕(6日まで、幕張メッセ)

・じぶん銀行日本PMIサービス業・コンポジット(11月)

・ユーロ圏財務相会合(ユーログループ)

・米下院司法委員会、大統領弾劾調査の公聴会

・クオールズFRB副議長(銀行監督担当)が下院委で証言

・米ADP雇用統計(11月)、米ISM非製造業総合景況指数(11月)、ユーロ圏総合・サービス業PMI(11月)、豪GDP(3Q)、中国財新サービス業・コンポジットPMI(11月)

- 12月5日(木)

・日銀の原田審議委員が大分市での懇談会であいさつ

・対外・対内証券投資(11月24-30日)

・EU財務相理事会、OPEC総会(ウィーン)

・クオールズFRB副議長(銀行監督担当)が上院委で証言、インド中銀が政策金利発表

・米新規失業保険申請件数(11月30日終了週)、米貿易収支(10月)、米製造業受注(10月)、ユーロ圏小売売上高(10月)、ユーロ圏GDP(3Q)、独製造業受注(10月)

- 12月6日(金)

・ソフトバンクグループの孫正義社長と中国アリババ・グループ・ホールディング創業者の馬雲(ジャック・マー)氏が東京大学で対談

・毎月勤労統計(10月)、家計調査(10月)、景気動向指数(10月)

・OPECプラス会合(ウィーン)

・米雇用統計(11月)、米卸売在庫(10月)、米ミシガン大学消費者マインド指数(12月)、米消費者信用残高(10月)、独鉱工業生産(10月)

- 12月7日(土)

・中国外貨準備高(11月)

- 12月8日(日)

・中国貿易収支(11月)

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

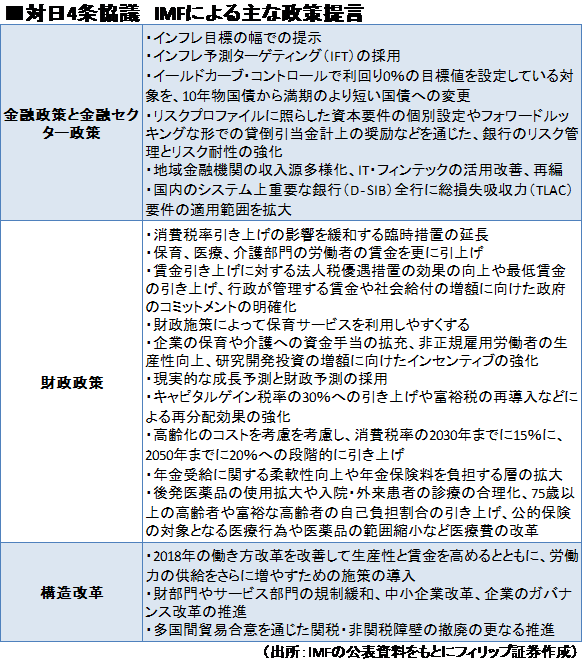

■IMFの対日4条協議後の声明

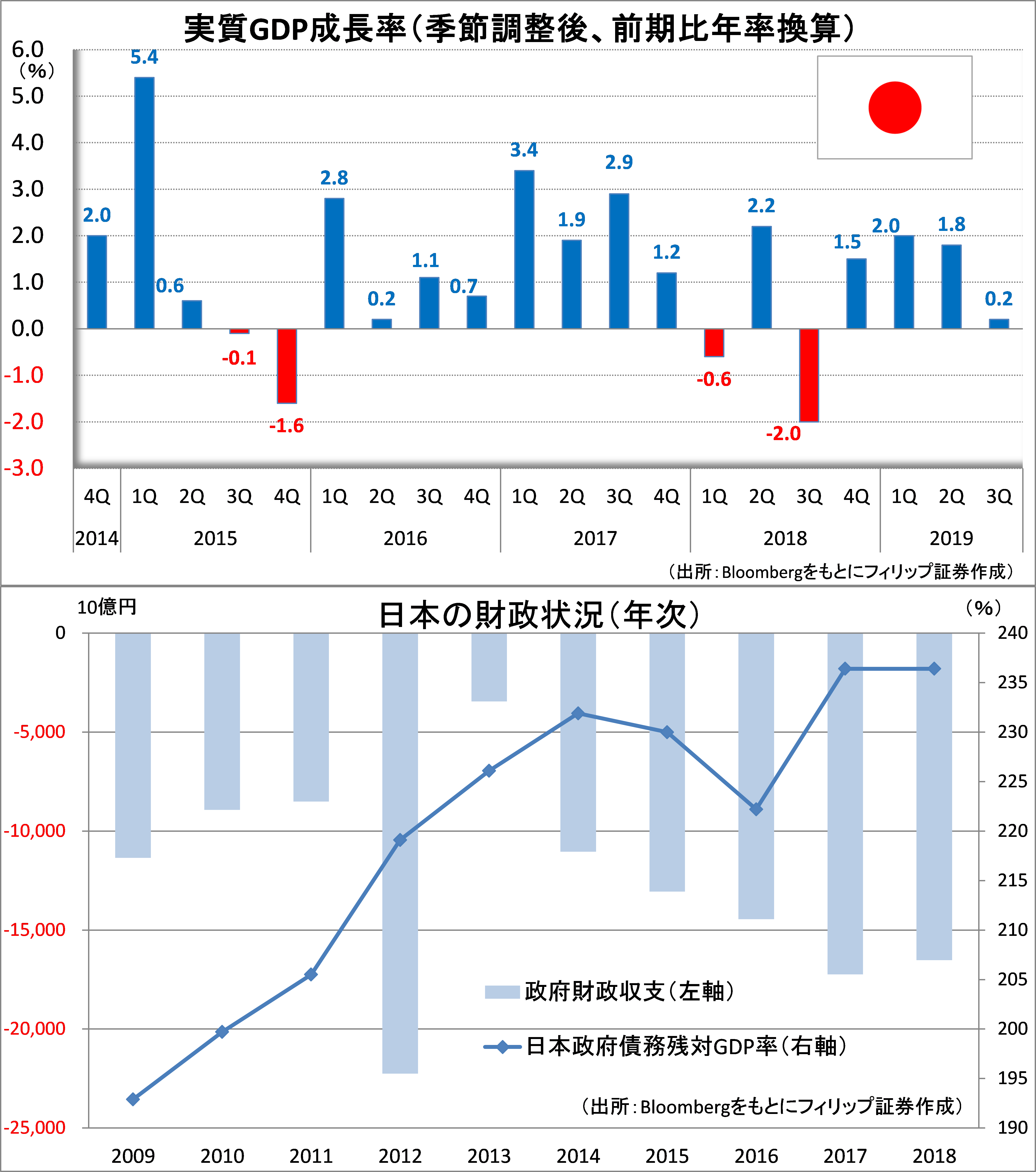

国際通貨基金(IMF)は11/25、対日4条協議終了に伴い職員による初期評価を示す声明を発表。2019年の実質GDP成長率を0.8%とする予測を明らかにした。IMFが10月に発表した世界経済見通しでは0.9%だった。潜在成長率を上回るペースでの成長が続くが、外的環境の悪化により損なわれつつあり、下振れリスクが増大していると指摘。

アベノミクスについては今も適切ではあるが、さらに力強い政策が必要だと評価。金融緩和の継続や具体化された中期的財政枠組みの確立、労働・製品市場や企業改革に向けた取り組みが必要だと提言した。消費税率を2030年までに15%、2050年までに20%に引き上げる必要があるとも盛り込んだ。構造改革が経済運営の焦点となろう。(増渕)

【対日4条協議では成長率見通し引き下げ~構造改革が経済運営の焦点へ】

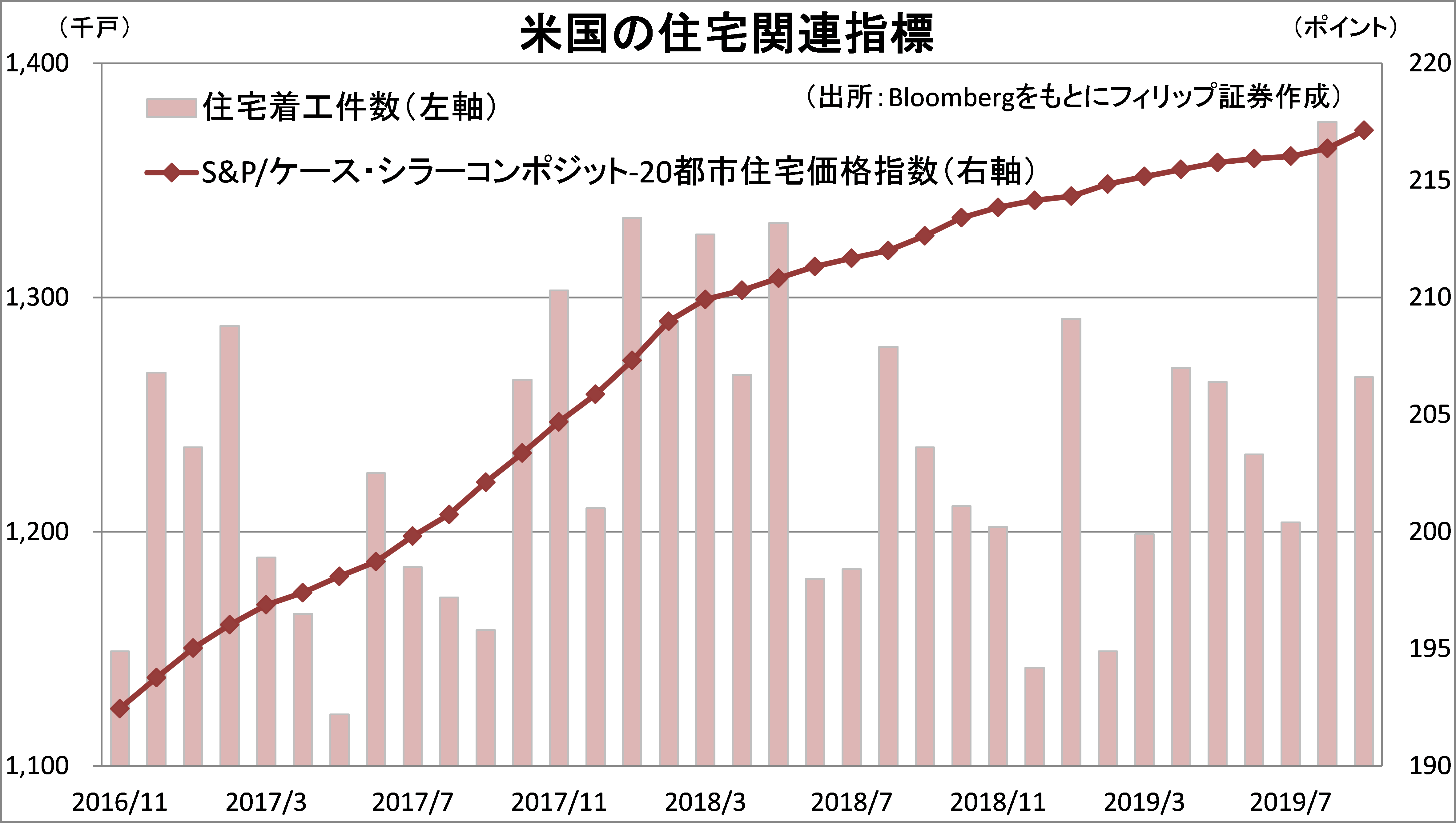

■好調が続く米国の住宅市場

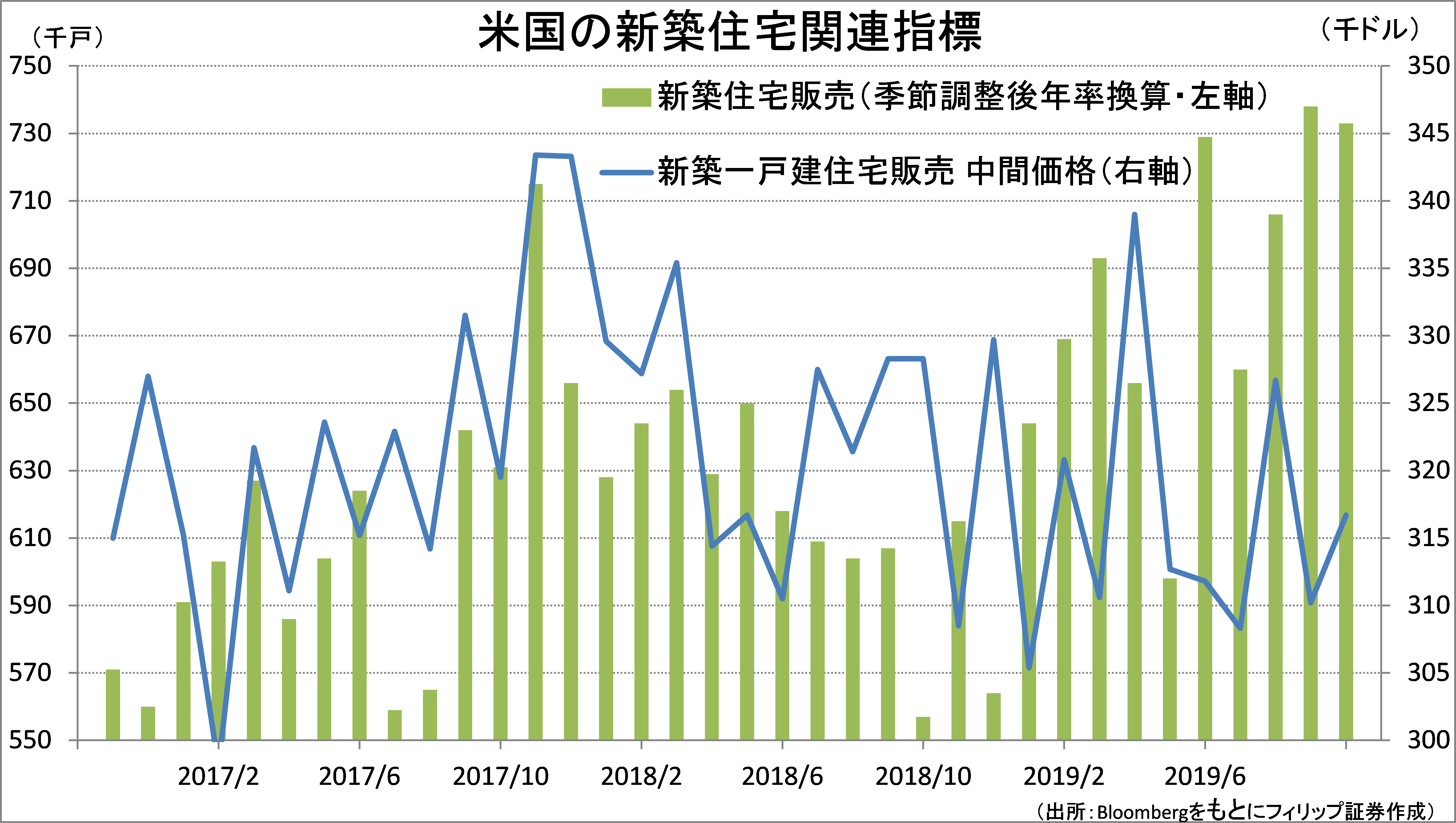

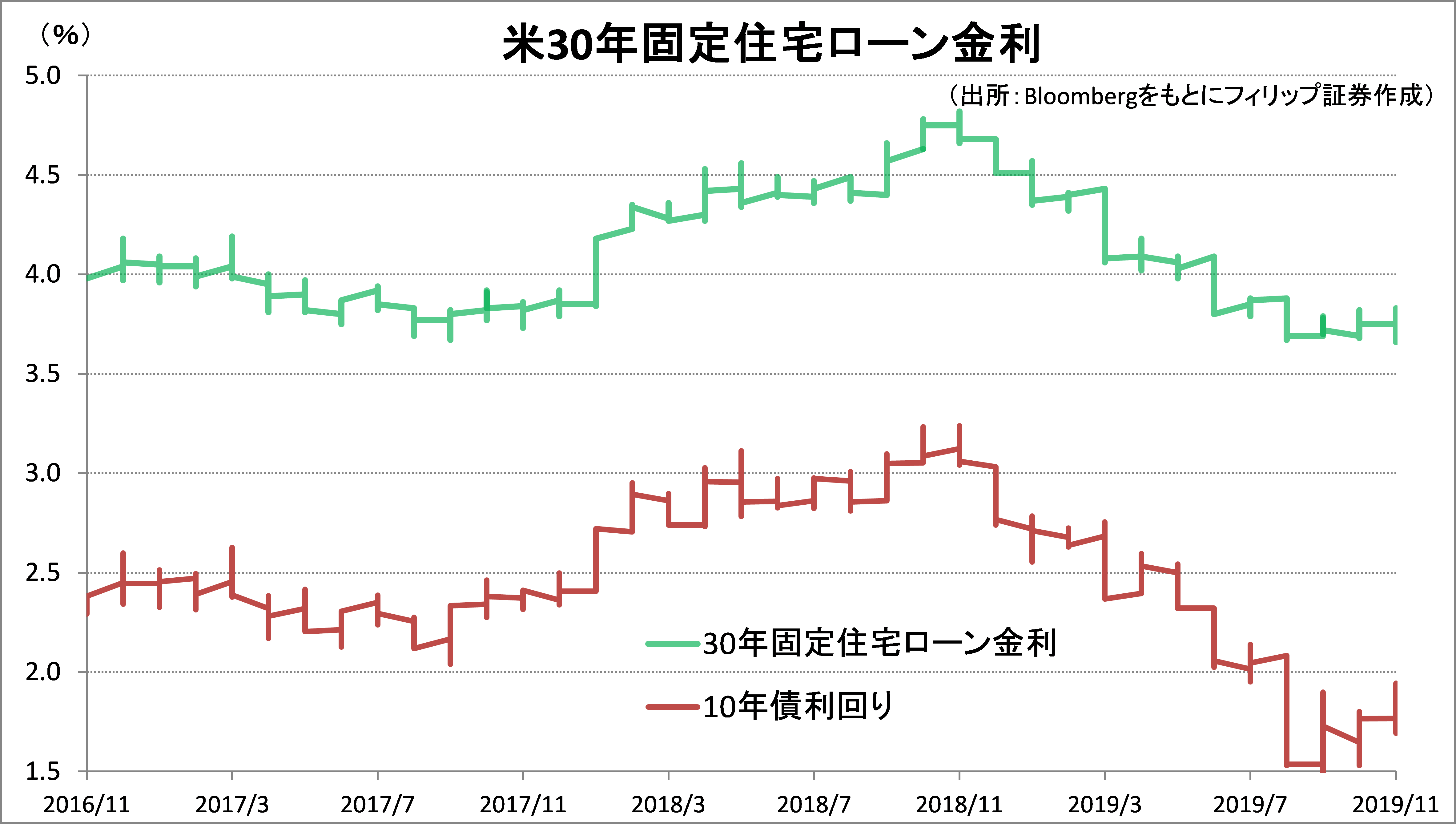

米S&P・コアロジック/ケース・シラーが11/26発表した9月の米20都市住宅価格指数は、前年同月比2.1%上昇。市場予想の同2.0%増を上回った。同じく、米連邦住宅金融局(FHFA)が11/26発表した9月の住宅価格指数も、前月比0.6%上昇と2019/1以来の大幅な伸びとなった。長期金利低下に伴う住宅ローン金利の低下と堅調な労働市場を背景に、需要が喚起されたようだ。

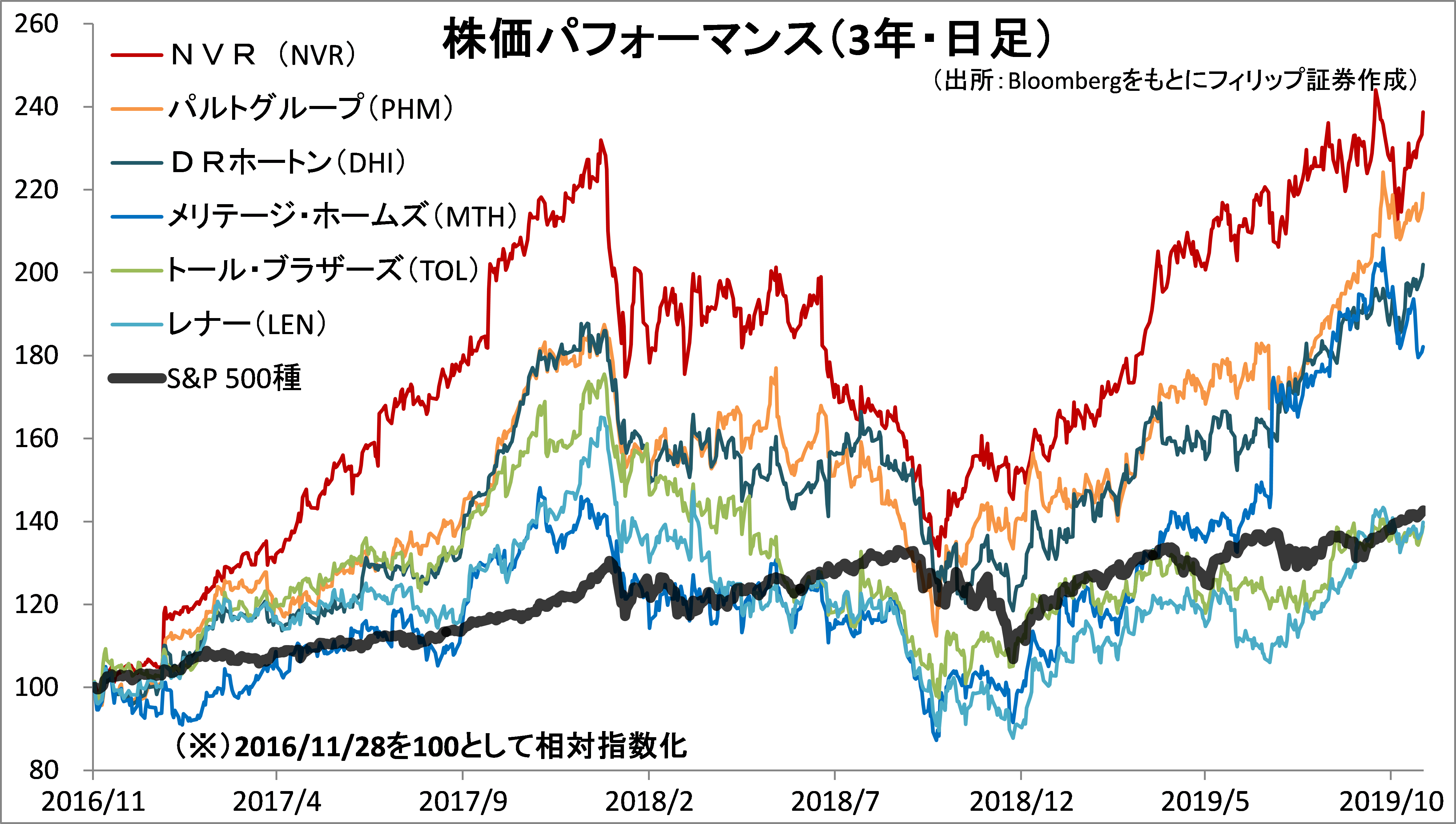

米商務省が11/26発表した10月の新築一戸建て住宅販売戸数(年率換算)は73.3万戸と前月比0.7%減。ただ、9月が12年ぶりの高水準に改定されており、力強い住宅販売が続いているといえよう。ホームビルダー株は総じてオーバーパフォーム傾向だが、レナー(LEN)など出遅れ感がありそう。(増渕)

【低金利・堅調な労働市場を背景に好調続く米住宅市場~住宅建設株も高い】

■アセアン中心の中長期投資

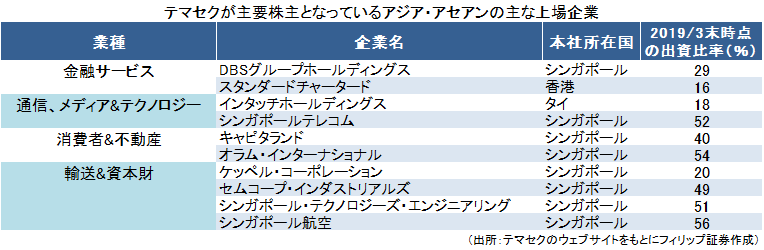

シンガポールの政府系ファンドであるテマセク・ホールディングスは、純ポートフォリオ資産価値が3,130億SGDとなっており、その内、アセアンを中心としたアジア企業への出資が66%を占める。

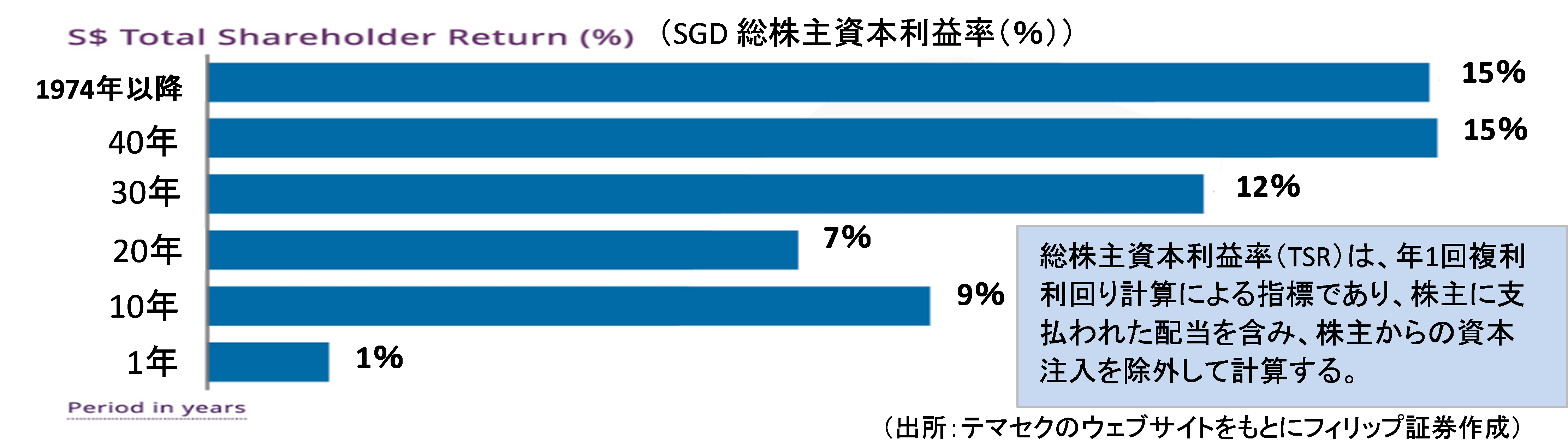

同ファンドは11/21にケッペル・コーポレーション(KEP)を子会社化すると発表。子会社化後に非中核事業の売却や同業他社との提携・再編を進め、企業価値を高める戦略を描いている。その他にも、2019/3末時点で同社が51%出資していたアセンダス・シンブリッジに対するキャピタランド(CAPL)による買収を主導するなど出資先の企業価値を高めるために積極的に経営に関与。中長期的に総株主資本利益率(TSR)を高める実績を上げてきた。同ファンドの出資先企業は注目に値しよう。(笹木)

【アセアン中心の中長期投資~テマセク・ホールディングスの出資先が狙い目】

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。