【投資戦略ウィークリー 2019年11月18日号(2019年11月15日作成)】“風雲急を告げる香港情勢に注意”

■風雲急を告げる香港情勢に注意

- 11/11週の日本株相場は10月より買い越し基調に転じた外国人投資家の買い、および「先物買い・現物売り」に係る「裁定売り残」のポジション解消に伴う現物買い戻しといった需給面の追い風が継続していることを受け、11/14に日本の7-9月期GDP速報値や中国における10月の景気指標の数値が冴えなかったことにより11/14に23,062円まで下落したものの、基調としては23,300円を中心とした上下250円近辺のレンジの範囲内で堅調に推移した。ただし、東証1部の25日間の値上がり銘柄数の合計を同値下がり銘柄数の合計で割った指標である「騰落レシオ」(一般的には120%を超えると過熱感があるとされる)が11/12に33%に達し、短期的には買われ過ぎを懸念されて上値を追いにくくなっているようにも見受けられる。

- 11/11週になって最も大きく変わってきたのは香港情勢である。今までは過激なデモも週末に限られていたが週明け後も混乱が収まらず、中国系メディアが香港の近くの深センに待機する中国軍投入の必要性を提起するなど緊迫の度が増している。10/24のペンス副大統領演説においても「中国共産党による自由への嫌悪を最も示したものが香港の情勢」、「香港の抗議者に当局が暴力を行使すれば、貿易の取引をするのはずっと困難になると繰り返し明言してきた」との言説があり、部分合意が期待されている米中貿易協議が物別れになるリスクに直結するものとして最大限の留意が必要だろう。

- しかも、11/14には台湾の蔡英文総統が国際社会に対して「弾圧行為に立ち向かい、行動を起こそう」と呼びかけ、2020/1に台湾の総統選挙を控え、対中国融和路線の国民党から出馬する韓高雄市長も「北京当局は香港の行政長官を普通選挙で選出できるようにすべきだ」と述べるなど、台湾情勢にまで飛び火する気配を見せ始めた。これに対し、中国の習近平主席は、香港の抗議活動について「暴力的な犯罪行為が続いており、法治と社会秩序を著しく踏みにじっている」と非難し、「香港警察が厳格に法を執行するのを強く支持する」と強調するなど抗議活動を徹底的に取り締まる考えを示した。米中合意のために香港情勢で妥協する余地があるようには見られない。株式市場が期待する米中合意に対し、「香港・台湾情勢」が大きな関門として立ちはだかるのかも知れない。(笹木)

- 11/18号では、協和エクシオ(1951)、ティア(2485)、ロート製薬(4527)、文化シヤッター(5930)、太陽誘電(6976)、クレディセゾン(8253)を取り上げた。

■主な企業決算の予定

- 11月19日(火):東京海上ホールディングス、MS&ADインシュアランスグループホールディングス、SOMPOホールディングス、ホーム・デポ、コールズ、TJX、トランスダイム・グループ

- 11月20日(水):ロウズ、ターゲット、Lブランズ

- 11月21日(木):メーシーズ、ノードストローム、インテュイット、ロス・ストアーズ

- 11月22日(金):JMスマッカー

■主要イベントの予定

- 11月18日(月)

・米ブラックストーンがユニゾHDに対しTOB同意を求めた

・個人向け貸出金住宅資金(3Q)、東京販売用マンション(10月)

・米クリーブランド連銀総裁の講演

・米ロサンゼルス自動車ショーのプレスデー(21日まで、一般公開は11月22日-12月1日)

・米NAHB住宅市場指数(11月)、対米証券投資(9月)、タイGDP(7-9月)

- 11月19日(火)

・米ニューヨーク連銀総裁の講演

・米住宅着工件数(10月)、欧州新車販売台数(10月)

- 11月20日(水)

・日本証券業協会の鈴木会長定例会見

・安倍首相の通算在職日数が2887日となり歴代単独1位に

・貿易収支(10月)、コンビニエンスストア売上高(10月)

・米FOMC議事要旨(10月29-30日開催分)

・ブルームバーグ・ニューエコノミー・フォーラム(北京、22日まで)、ワールド・ビジネス・フォーラム(ニューヨーク市、21日まで)、

・イエレン前FRB議長らが講演

・米大統領選挙、民主党指名争う候補者による討論会(アトランタ)

- 11月21日(木)

・日本鉱業協会の小野会長定例会見、日本信託協会の池谷会長定例会見

・トゥエンティーフォーセブン、東証マザーズに新規上場

・対外・対内証券投資(11月10-16日)、スーパーマーケット売上高(10月)、工作機械受注(10月)

・米クリーブランド連銀総裁の講演、米ミネアポリス連銀総裁の講演、ECB議事要旨(10月23-24日開催分)、インドネシア中銀が政策金利発表、南ア中銀が政策金利発表

・OECD経済見通し

・米新規失業保険申請件数(11月16日終了週)、米景気先行指標総合指数(10月)、米中古住宅販売件数(10月)

- 11月22日(金)

・20ヵ国・地域(G20)外相会合(23日まで、名古屋市)

・全国CPI(10月)、じぶん銀行日本PMI製造業・サービス業・コンポジット(11月)、営業毎旬報告(11月20日現在)、全国百貨店売上高(10月)、東京地区百貨店売上高(10月)

・ラガルドECB総裁の講演

・米ミシガン大学消費者マインド指数(11月)、ユーロ圏総合・製造業・サービス業PMI(11月)、独GDP(7-9月、改定値)

- 11月23日(土)

・日韓の軍事情報包括保護協定(GSOMIA)失効

・ローマ法王来日(26日まで)

- 11月24日(日)

・香港区議会選挙

(Bloombergをもとにフィリップ証券作成)

※本レポートは当社が取り扱っていない銘柄を含んでいます。

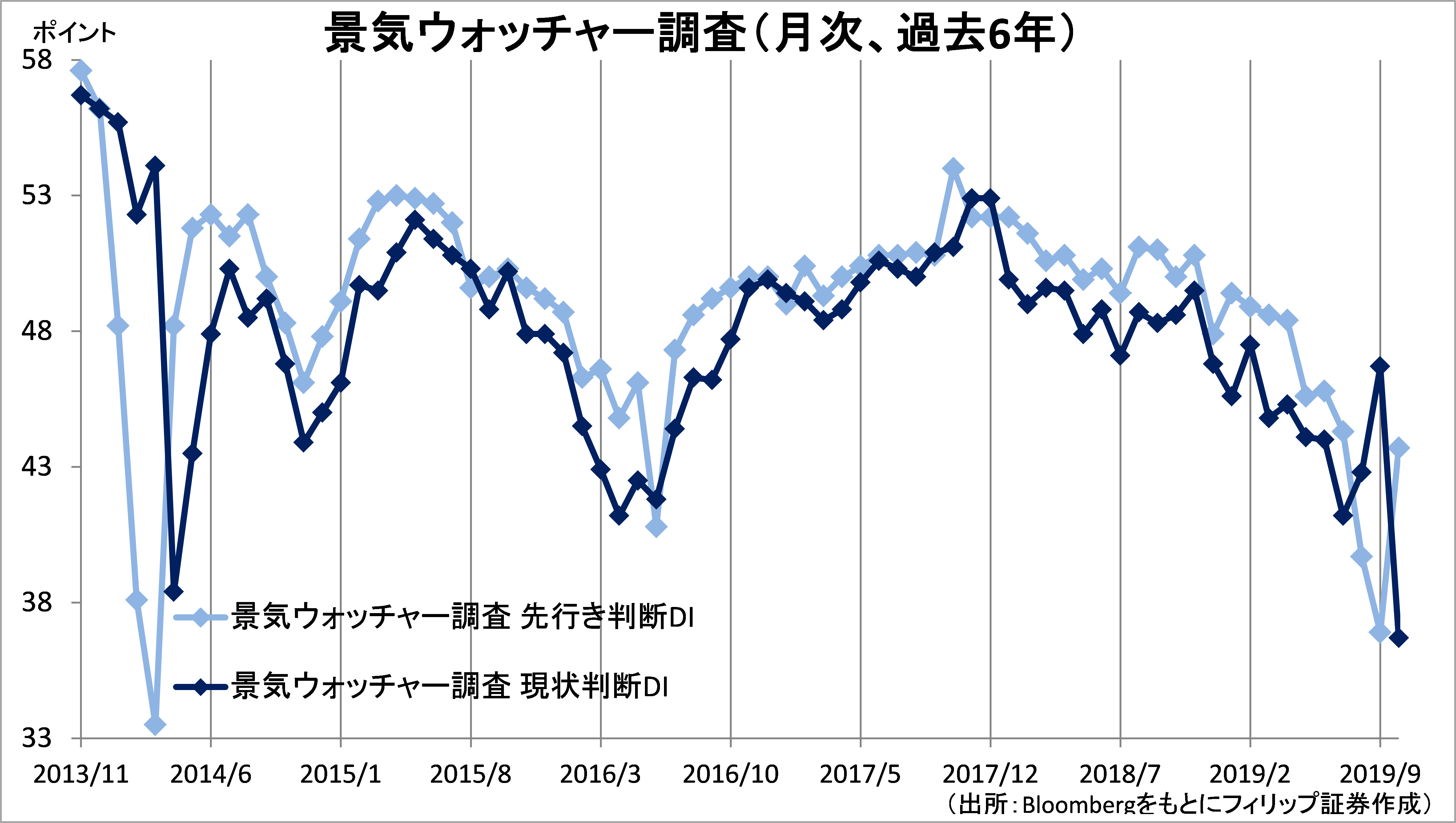

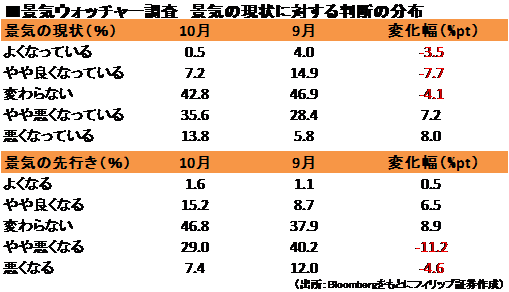

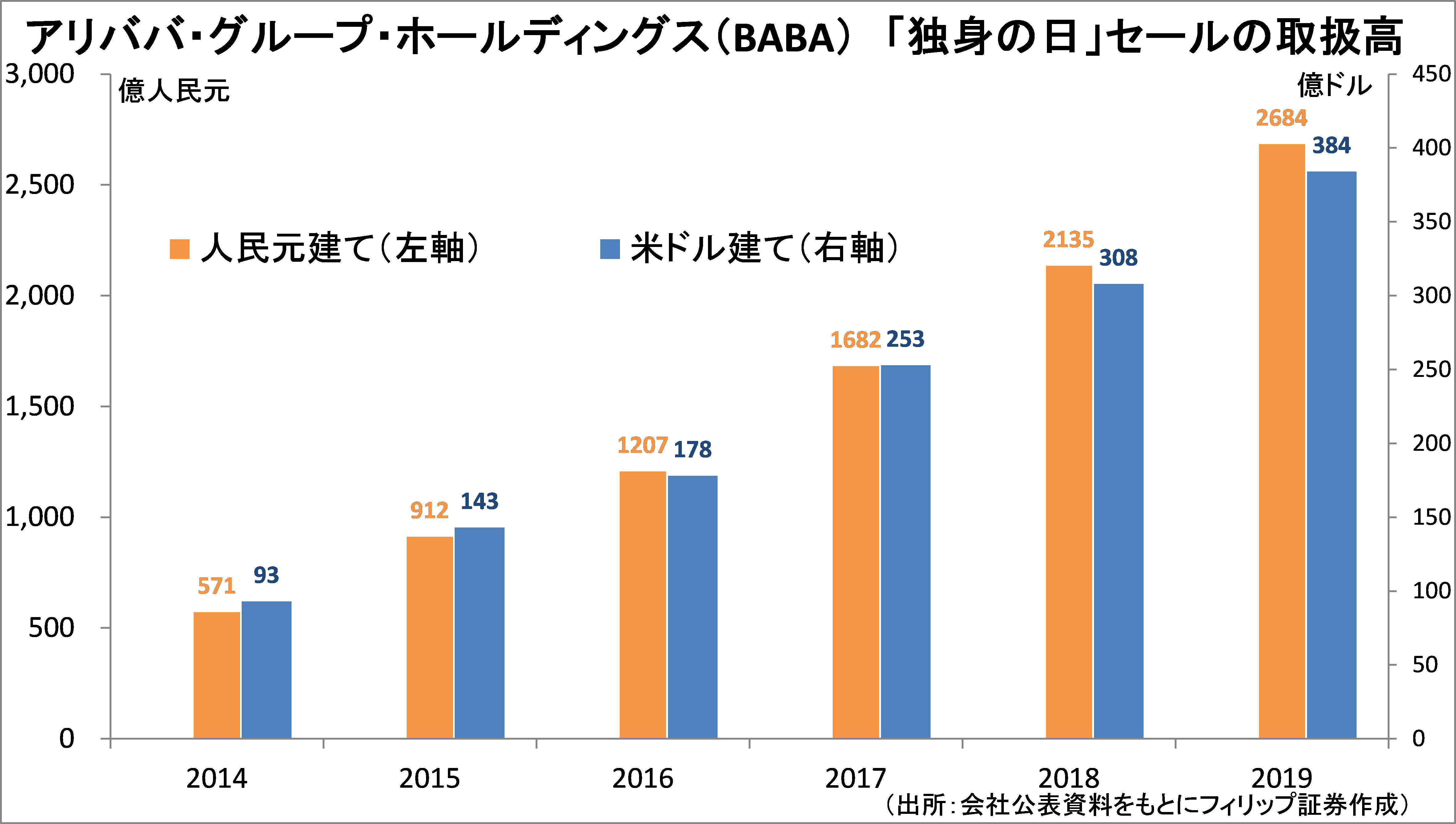

■10月は国内景況感が大幅悪化

内閣府が11/11に発表した10月の景気ウォッチャー調査では、現状判断DIが前月比10.0pt低い36.7。構成項目では、家計動向関連、企業動向関連、雇用関連の全てが低下。景気判断理由には、台風19号の影響や増税前の特需の反動を指摘する声が上がった。製造・サービス業の両セクターの減少により、11/6発表の10月のじぶん銀行日本コンポジットPMIも3年ぶりの50割れ。国内景況感の落ち込みが鮮明となった。

一方、景気ウォッチャー調査の先行き判断DIは同6.8pt上昇し43.7。家計動向関連、企業動向関連が上昇した。内閣府は基調判断を「このところ回復に弱い動きが見られる」で据え置き。軽減税率など各種施策により、持ち直しへの期待感も浮上しているようだ。(増渕)

【10月の景気ウォッチャー調査~現況判断は大幅悪化だが先行きが改善】

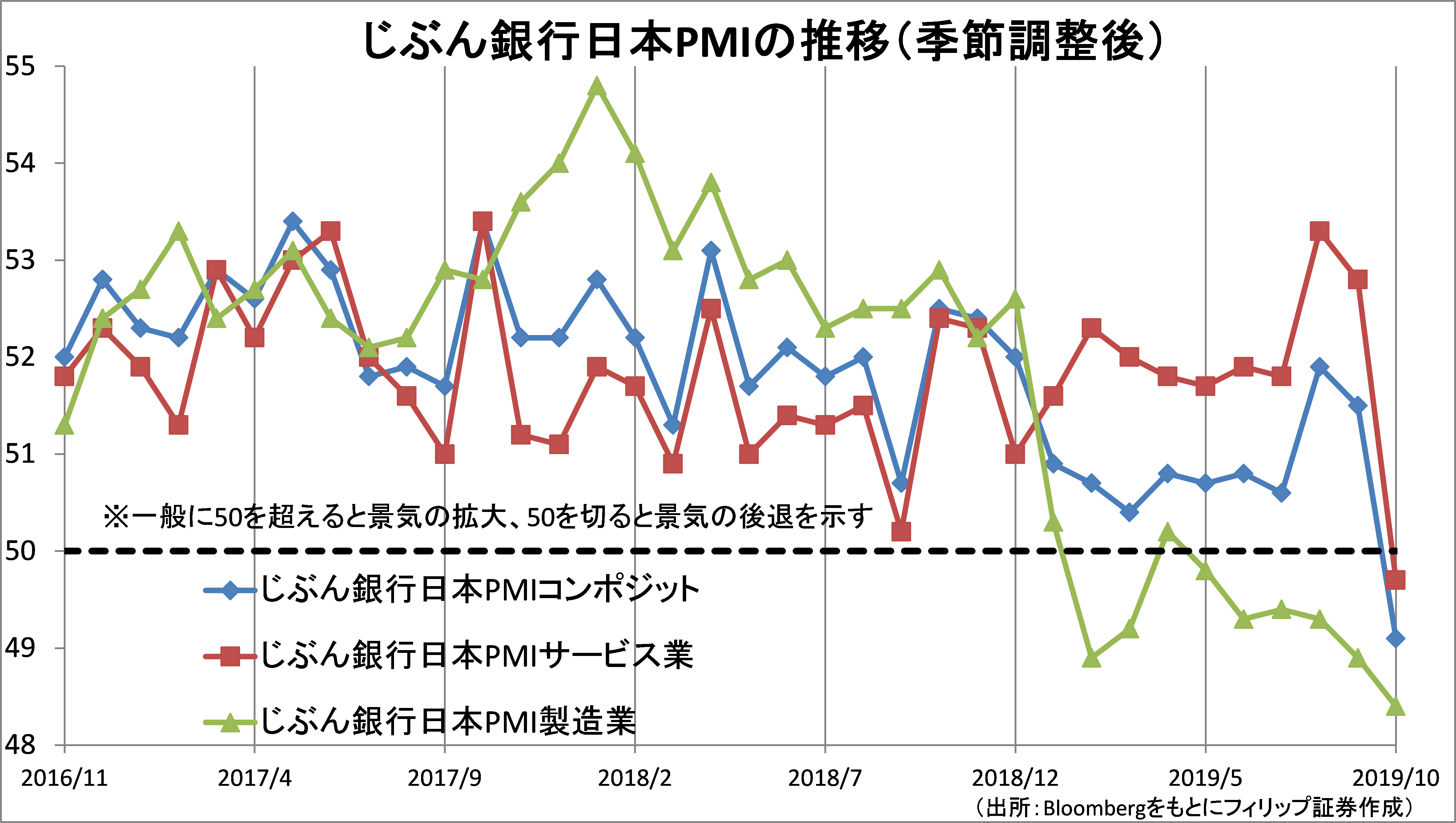

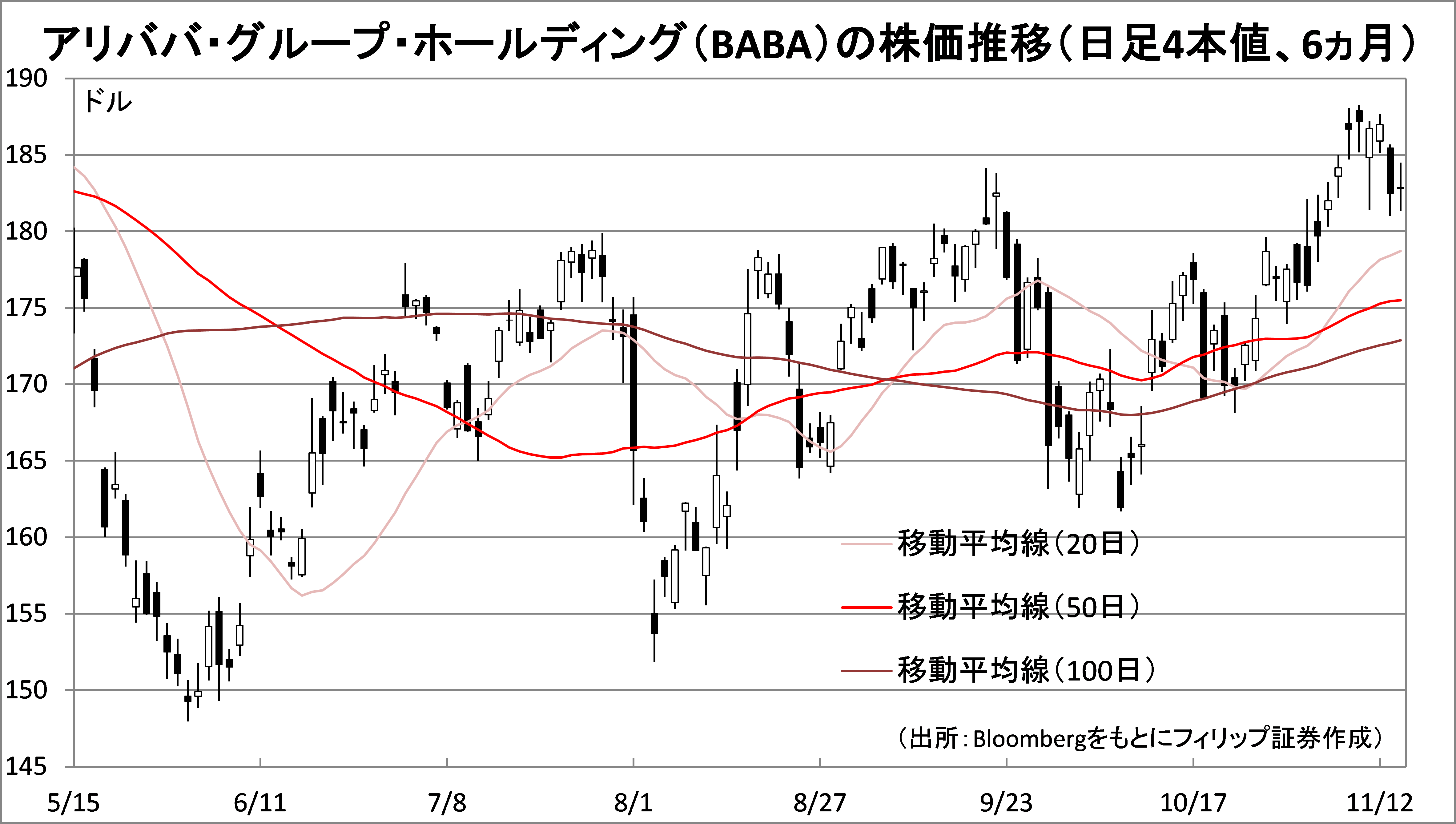

■アリババの独身の日セール

中国の電子商取引会社アリババ・グループHD(BABA)は、11/11に毎年恒例となった「独身の日」セールを実施。取扱高は前年比26%増にあたる2,135億元となり、過去最高を更新した。同社発表によると、アップル、ボーズ、エスティローダー、GAP、H&M、ロレアル、リーバイス、MUJI、ネスレ、ナイキ、フィリップス、ザ・ノース・フェイス、アンダーアーマー、ユニクロなどを含む15ブランドの取扱高が10億元(1.43億USD)を超過。

独身の日の取扱高が過去最高となった背景には、約500億元規模の値下げなど強力な販促策があった。中国の消費動向については、11/14発表の10月の小売売上高が前年同月比7.2%増となるなど伸び率の鈍化が続く。需要を先食いした可能性もあろう。(増渕)

【独身の日セールは取扱高が過去最高~中国の消費者動向には陰りも】

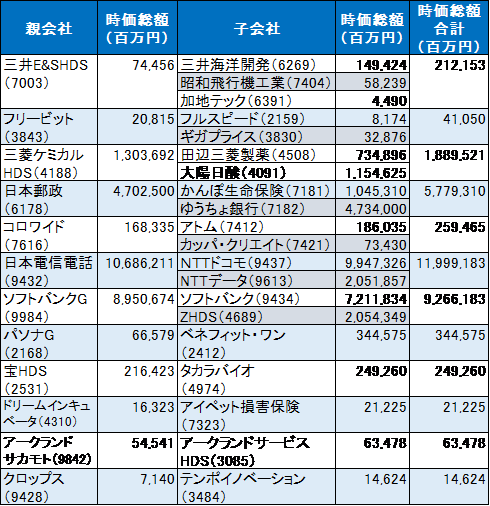

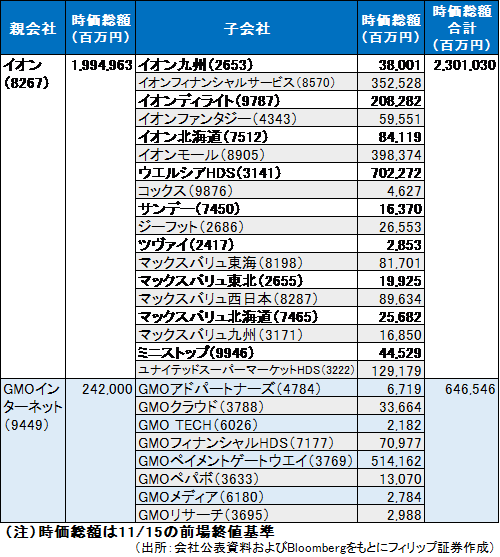

■子会社時価総額の親会社超え

11/13に東芝(6502)が上場子会社4社のうち3社を完全子会社すると発表。親子上場の解消に取り組み、コーポレートガバナンスの透明性を高め、技術開発や営業をグループ一体で進めると報じられた。少数株主持分を内部に取り込むことで連結業績の改善につながることも株価上昇要因となると見られる。

親子上場に係る問題点の中で、時価総額の親子逆転状態が見られる場合は割安な親会社を買収することによって時価総額が相対的に大きい子会社の支配権を手に入れることができる点が注目される。企業統治の観点からは問題が大きいだろう。11/15(前場終値)現在、上場子会社の時価総額合計を下回る親会社は東証に14社ある。親子上場解消への動きに要注目。(笹木)

【親子上場~子会社の時価総額合計が親会社の時価総額を超えている】

- 上場有価証券等のお取引の手数料は、国内株式の場合は約定代金に対して上限1.265%(消費税込)(ただし、最低手数料2,200円(消費税込))、外国株式の場合は円換算後の現地約定代金(円換算後の現地約定代金とは、現地における約定代金を当社が定める適用為替レートにより円に換算した金額をいいます。)の最大1.650%(消費税込)(ただし、対面または電話でのお取引の場合、3,300円に満たない場合は3,300円)となります。

- 上場有価証券等は、株式市況、金利水準等の変動による市場リスク、発行者等の業務や財産の状況等に変化が生じた場合の信用リスク、外国証券である場合には為替変動リスク等により損失が生じるおそれがあります。また新株予約権等が付された金融商品については、これらの権利を行使できる期間の制限等があります。

- 国内の取引所金融商品市場もしくは店頭売買有価証券市場への上場が行われず、また国内において公募、売出しが行われていない外国株式等については、我が国の金融商品取引法に基づいた発行者による企業内容の開示は行われていません。

- 金融商品ごとに手数料等及びリスクは異なりますので、お取引に際しては、当該商品等の契約締結前交付書面や目論見書又はお客様向け資料をよくお読みください。

【免責事項】

- この資料は、フィリップ証券株式会社(以下、「フィリップ証券」といいます。)が作成したものです。

- 実際の投資にあたっては、お客様ご自身の責任と判断において行うようお願いいたします。

- この資料に記載する情報は、フィリップ証券の内部で作成したか、フィリップ証券が正確且つ信頼しうると判断した情報源から入手しておりますが、その正確性又は完全性を保証したものではありません。当該情報は作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。この資料に記載する内容は将来の運用成果等を保証もしくは示唆するものではありません。

- この資料を入手された方は、フィリップ証券の事前の同意なく、全体または一部を複製したり、他に配布したりしないようお願いいたします。

アナリストのご紹介 フィリップ証券リサーチ部

笹木 和弘

笹木 和弘

フィリップ証券株式会社:リサーチ部長

証券会社にて、営業、トレーディング業務、海外市場に直結した先物取引や外国株取引のシステム開発・運営などに従事。その後は個人投資家や投資セミナー講師として活躍。2019年1月にフィリップ証券入社後は、米国・アセアン・日本市場にまたがり、ストラテジーからマクロ経済、個別銘柄、コモディティまで多岐にわたる分野でのレポート執筆などに精力的に従事。公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト(CIIA®)。